市场讯息:5月18日(周一),主要产油国大幅度减产,需求有所复苏,美国页岩油产量将继续下降,国际油价继续大涨至两个月来最高。 WTI 美国6月原油期货收涨2.39美元,或8.12%,报31.82美元/桶;布伦特7月原油期货收涨2.31美元,或7.11%,报34.81美元/桶。

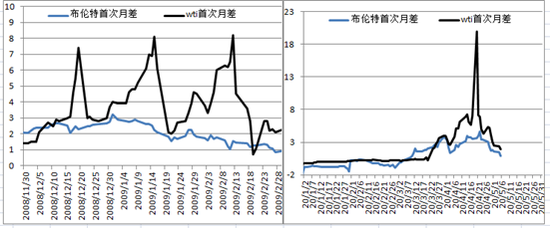

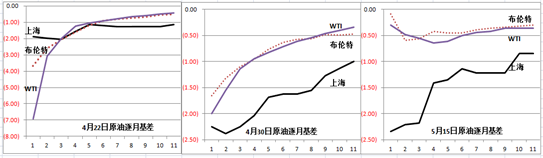

随着全球疫情的发展,原油需求大幅下降,原油生产国之间为了争夺市场份额,采取多种手段激烈竞争,原油价格狂跌不止。今年4月份,原油期货价格的换月价差快速拉大,美国WTI原油的换月价差达到7美元/桶,布伦特原油的换月价差达到4美元/桶,上海原油的换月价差为13元,折合近2美元/桶。那么为什么不同的原油期货市场,换月价差会出现如此大的差异呢?笔者认为主要是三地原油市场的交割制度规定不同所导致的。 (注:史无前例的负价格交易,使得WTI换月价差短时间失真) 三地原油交割方式 WTI原油:实物交割 期转现 布伦特原油 :现金清算 期转现 上海原油 :实物交割 期转现 这其中,三地交易所都有期转现(EFP)交割方式,同一交割月份合约的多空双方,协商完成期货头寸转为现货头寸的交易,在此不再赘述。本文仅在实物交割以及现金清算的细则上予以说明。 A: WTI的实物交割规定 交割须在库欣的管道或储油设备按FOB条件进行。卖方必须将轻质低硫原油交付至卖方的进油管或储油设备与买方的出油管或储油设备之间的连接点,且这些管道或储油设备没有任何留置权、产权负担。 买方有权使用卖方出油管或储油设备,通过设施间泵送至指定管道或储油设备;或者买方可以要求卖方向买方转让储油槽所有权(若卖方所使用的设备允许这种转让,或卖方同意通过管道内出书转移)。 B: 布伦特原油现金交割规定 凡是没有提出期转现交割的相关合约,应在停止交易后1小时之内向结算公司提出现金结算申请。交易停止后的两个工作日内全部以布伦特指数作为交割结算价进行现金结算。布伦特现金结算价是最后交易日之后第一天的布伦特指数价格,指数的具体计算公式是三个价格的算术平均值。第一个是当前月份的BFOE市场的加权平均价;第二个是次月的BFOE市场的加权平均价,加减当前月和次月的换月价差;第三个是相关媒体公布价格的算术平均。其中B代表布伦特原油,F代表指福地斯原油、O代表奥斯博格原油、E代表伊科菲斯克原油。 C: 上海实物交割规定 原油期货交割实行保税交割,原油期货合约到期交割采取仓库交割方式。即以原油指定交割仓库保税油罐内原油作为交割标的,仓单由卖方转移到买方。 不同的交割制度导致三地市场中的多空各方占据不同的地位 2009年金融危机状况下,原油需求急剧下降,WTI交割地库欣的库存大幅上升,WTI原油在08年12月以及09年1月和2月出现了三次换月价差急剧放大的状况。(如图一) 市场上有众多的ETF基金以及商品指数基金,他们投资商品期货都是采用买进最近合约,进入交割月的时候,卖出近月合约,同时买进后一个月的合约,完成移仓换月。这种买前卖后的行为一般会导致首次月价差变大。这样的移仓换月在平常月份不会产生特别大的波动,但是在库容有限的情况下,不进行交割的这种换月行为就形成了放大器。无可置疑,交割库容不足才是价差拉大的基本矛盾所在。

图一(注:史无前例的负价格交易,使得换月价差失真) 回到WTI的交割制度,买方虽然有枢纽内转库以及卖方转让库容的选择,但是在整体库区爆满的情况下,卖方是不会同意转让库容的,他只会让买方自己去寻找库容,然后把原油泵送到买方的储存点。这样卖方就能在这批原油出库后继续储存原油用于交割。或者这批库容在卖方租用期结束后回到仓储公司手中,仓储公司可以随行就市,高额租金出租给急需库容的买方。平常一个月0.6美元左右的租金在非常时刻就是大幅飙升了,市场内部的运作结果自然呈现如下结果:即使换月价差极高,也会让有意进行“买入交割,后续合约卖出”的投资者占不到便宜,这部分的利润自然是拥有库容的仓储公司,或者签订了长期仓租合约的大型交易商拿在手中。 布伦特原油因为使用现金交割,多方没有交割压力,结算价紧盯现货布伦特指数,2009年最高也仅仅为3.3美元。本轮换月价差最高达到4.6美元创出历史,是WTI施加了一定的心理影响。

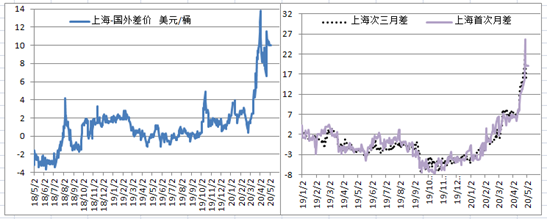

图二(上海原油换月差随仓储费上涨而增大) 我们再来看上海,上市伊始,上海能源交易中心就规定,原油期货仓单一直有效。买方在交割时付出资金,自然得到仓库内的仓单,只要仓单在有效期内,就可以“霸占”库容,在日后进行卖出交割。上海的仓储费是每月6元,加上资金利息一个月1.5元,市场上的买方在合约间价差达到8元,就有买入交割后转抛后续月份的天然便利,因此这种无风险套利行为也会使得月间价差不会拉得同国外期货市场那么宽。而4月16日,上海国际能源交易中心决定,自6月15日起,期货原油的仓储费标准调整为人民币0.4元/桶天。这样无风险套利成本扩大到13.5元。也是随着这一决定,上海原油的月间价差从8元拉宽到13元(如图二),约合2美元。 这次WTI原油重现7美元以上的换月价差是近11年来的第二次。国内很多涉足国际期货市场的投资者,尤其是近几年参与国际市场的投资者对十年前的原油市场经历过的“惨剧”并没有深入了解。国内期货交易所基本实行仓单交割模式,最近无风险套利的模式深入人心,形成了交易的惯性思维定式。很多交易者发现WTI换月价差到达4美元就开始买近抛远的套利交易,因此亏损严重。 沙特官方售价会影响各地原油供应的流向 在经历“负油价”事件之后,产油国也应该清醒的认识到,在当前的市场供需环境下,抢夺市场份额是多么损人不利己的行为,与其10美元卖掉2桶油,还不如30美元卖掉1桶油。5月1日,全球减产协议开始执行。5月7日沙特阿美公布6月份官方售价 | 沙特轻质原油官价(基准价) | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | | 远东客户:迪拜、阿曼均价 | +3.7 | +3.7 | +2.9 | -3.1 | -7.3 | -5.9 | | 西北欧客户:ICE Brent | +2.1 | -0.4 | -2.25 | -10.25 | -10.25 | -3.7 | | 美国客户:ASCI | +3.35 | +3.55 | +3.25 | -3.75 | -0.75 | +0.75 |

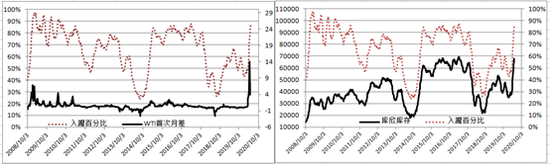

沙特对美国出口近一年来一直在每天40万桶左右,最新EIA数据5月1日当周美国日进口沙特原油58万桶,估计后续几周也会维持这个数字,这是4月份官价调降贴水7美元后的结果。沙特5月上调销往美国的石油售价看似对正处于水深火热的页岩油生产商来说似乎是个好消息。但是对于平均40美元成本的页岩油成本来说,沙特4、5月的全球低价倾销已经在侧面对其形成了重度打击。美国市场占沙特出口的比例只有7%,因此6月对美国的售价继5月上调4.5美元后继续上调贴水1.5美元。 由于4月产量上升,沙特在5月对西北欧地区保持10.25的贴水,努力和俄罗斯争夺欧洲市场。5月起全球执行减产协议,沙特出口量下调,欧洲国家开始适度恢复需求,竞争力度减低,6月对欧洲售价大幅上调贴水6.5美元。在欧洲方面,竞争者转变为前期屯油的浮仓,因此压力相对较小。 在亚洲,沙特4月提高产量之后为保住最大的销售市场5月进行了大幅贴水,当前亚洲的疫情如香港和韩国日益好转,印度也在趁低价大幅屯油,中国需求快速恢复。但是为了保持对其他中东产油国的竞争,6月对亚洲售价仅小幅提升贴水1.4美元。 6月沙特官价公布是对原油价格的支撑,贴水上调就是根据供应下降来制定的。官价公布后会对三地的实物流向形成影响,油轮也会不断接受新的指令,采购者会衡量运费争取把最便宜的原油跨区运送到自己的炼厂,三地的库存状况会因为各区价差产生变化,影响实货价格,从而对期货换月基差实施影响。 仓容成为各方瞩目焦点 根据最新美国能源署的数据显示,至5月8日库欣库存6244万桶,占有效库容7800万桶的79%,从5月1日的最高点83%回落。图三显示15-16年虽然库容比维持在85%附近,市场也在关注库容是否枯竭,但是当时全球需求未变,产油国也在讨论减产100万桶,因此换月价差仅仅摸到3美元。09年初的金融危机导致的需求下滑一度使得库容比到近100%的位置,导致连续3次交割都去触摸了8美元的换月价差。而目前的库容比显然没有09年初那么高,但是换月价差达到瞠目结舌的接近50美元(图中换月价差数据是选择时点角度所致,另外50美元的换月价差是人类恐惧心理的具体表现,其中不排除投机者的恶意操纵)。

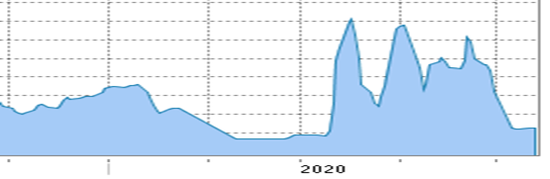

图三 (库欣库存及占库百分比) 导致巨大换月价差除了投机多头的夺路狂奔,也不排除金融投机者的有意策动,但究其根本还是交割地的储油罐早已经转租一空。外媒报道,几家主要的石油公司包括麦哲伦中游(Magellan Midstream Partners), 企业产品(Enterprise Products Partners)和鹰桥(Enbridge)在库欣拥有大部分储油罐,并将其出租给商人,而有些商人还进行转租。有经纪人员称所有的储油罐都在3月中旬之前租赁一空,4月以来还没有接到任何储油罐的转租业务。这表明经历过09年危机的市场玩家早就从这次石油危机产生端倪时(沙特3月初开打价格战)就做好了准备。 这些拥有库容的玩家,包括仓储公司以及签订了长期库容租约的贸易商。可以在满库原油状态下卖出远期合约进行保值,例如5月合约交割期6月和12月合约的价差经常达到13美元以上,屯油者(拥有仓容者)就可以持有现货原油,卖出12月合约,等到现货原油价格和12月期价的基差缩小之后,就可以抛售库存原油,买进12月期货平仓,从而完成整个投资过程。 还有一种特殊的仓库就是油轮,贸易商租用油轮进行屯油,也是一种应对库存严重过剩的灵活方式。他们也可以在这次投资过程中大肆获利。有先见之明的贸易商提前租用油轮,并签订较长租期,按照早期VLCC船型(27万吨)日租金5万美元来计算,200万桶VLCC油轮的月租金大约为0.8美元/桶。任何行业都是“手快有,手慢无”。当越来越多的油轮被作为浮仓使用后,油轮租金大幅上涨,后来者的储油成本大幅上升。由于预期减产后原油运送量将会下降,并且换月价差开始平缓,油轮日租金已经快速从4月22日24万下滑到原先的5万美元。

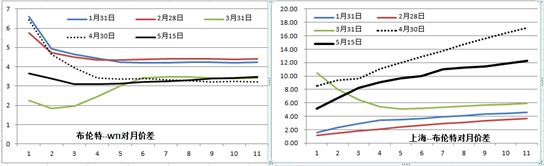

图四 (油轮租金在3月中旬突然急涨,5月上旬开始平稳) 后市的换月价差依然不稳定 5月合约交割的混乱告一段落,所有人都要放慢一下脚步,好好反思一下自己的交易节奏。在石油ETF基金以及商品指数基金纷纷提前把6月合约转换成7月合约甚至更远月份之后,金融玩家失去了“猎取目标”,WTI的6-7换月价差快速收窄。 随着减产协议数的执行,沙特再出大招,准备6月额外减产每日100万桶,并号召其他国家跟进,进一步提升投资者信心。低价格也在倒逼美国页岩油产量如市场预期般下降,引燃市场热情的是5月13日公布的美国原油库存意外下降,交割地库欣的库存大幅下降300万桶,仓容满库的担忧突然消除。WTI的6-7月价差甚至缩小到0。 国外放松管制,预计原油消费回升,库存下降是激发原油价格反弹的重大因素,但是如果疫情二度爆发,再度冲击投资者信心,库存再度增加,我们也要警惕5月交割时的“黑手”再度出手搅局。使得WTI原油的换月价差呈现脉冲的突刺。 目前的浮仓屯油的成本和换月价差之间已经处于微妙的弱平衡,屯油成本已经高于换月价差。贸易商已经会考虑将浮仓原油转化为陆上库存,这样库存上升将反过来使得换月价差再次拉大,这是一个拉锯的过程,也是一个长期的过程,直至浮仓原油全部转化。 上海换月价差特立独行。如图五,我们可以看见, WTI原油5月合约交割过后的4月22日,6-7换月价差仍在7美元以上,7-8价差也在3美元以上。同日布伦特原油6-7换月价差靠近4美元,7-8价差在2美元。但是自10月合约开始,两地的换月价差基本重合,2021年以远合约的月间基差靠近0.5美元附近。一周后的4月30日,WTI最近月换月价差已经回落到2美元以下,布伦特最近月换月价差为1.5美元,两地远期的月间基差依然大致重合,接近0.5美元左右。5月15日海外原油换月价差全部收缩进入1美元,远月换月价差压缩进入0.4美元,近端合约已经接近平水,投资者对前端合约已经消除了库存恐惧,对远期市场看法也较为一致。 但是上海市场的月间基差稍显特立独行,就在国外原油月价差缩小的同一时间,上海前端几个合约间基差依然都在2美元以上,4月30日的价差显示2021年以远月间价差在1.5美元左右,到了5月15日,远月换月价差缩小到1美元附近,更远月开始向国外市场靠拢。诚然增加仓储费使得每月的仓储成本接近2美元,但这不是使得上海原油月价差保持2美元的必然理由。反过来说,即使国外原油换月价差远远高于2美元,由于上海原油的交割制度下使得月间价差2美元以上可以完成无风险套利,那么上海原油的月间价差也会尽可能被压缩到2美元。

图五 (内外原油月间价差传导失效) 出现如图的结果只能说国际原油的价格传导作用在疫情期间是失效的。原因正是来自于上海库容的缺失,或者说无效。上海最新仓单为816万桶,理论还可再存4620万桶,当前仓容比15%。表面上看,库容比极低,可用库容极大。最近1个月,交易所多方联系,额外增加2800万桶仓容。但是我们发现上海的原油交割仓库大都和中国三大油企的仓库重叠,虽然仓库增加启用仓容,但是要顺利入库注册为仓单还是会遭遇困难。因为今年出现的疫情导致2-3月份全国需求大幅下降,三大油企开工不足,自身库存无力流转出库形成胀库。虽然4月份开始需求复苏,炼厂开工率上升,但是由于沙特4月大幅增产,中东低价货源的到来使得注册仓库内库存依然无法流转入炼厂。

图六 (国内原油溢价较大) 如图六,是今年布伦特--WTI对应月价差,不管疫情如何变化,远期的两地价差在3.2--4.3美元间平稳摆动。而上海--布伦特的价差4月份开始显示出剧烈的变化,上海原油较布伦特大幅溢价。三大因素造成上海原油大幅溢价,一是这段时间阿曼价格较布伦特出现升水,我们知道上海原油的可交割品定价紧盯阿曼原油,所以上海原油相对布伦特也呈现强势。二是4月份油轮租价大幅上涨,运费从之前的2美元跃升到6美元以上,这也使得上海油价进一步显强。三是卖方难以获得仓单注册的库容,对多头形不成实货打压。 上海原油价格远远高于国际油价,很多小型炼厂无法享受当前国际原油低价“福利”。虽然交易所不断增加交割库,增加可交割量,但是对压低国内价格收效微弱。但是随着时间推移,产油国的减产使得原油贸易出口量下降,油轮的运力开始慢慢释放,运费已经大幅回落,我们已经看见上海原油的前端合约对国外溢价在快速回落。随着未来几个月国内炼厂产能利用率上升,可用库容慢慢释放将使得可交割仓单上升,这些因素的聚集会使得上海原油月间基差向国外靠拢,上海原油的远期溢价也会慢慢收缩。 中国一直在加大基础设施,虽然几大沿海储油基地已经颇具规模,但是依然无法达到世界上发达国家的储备能力,距离90天的储备量相去甚远。类似库欣这样一个美国小镇就具有8000万桶的储罐,中国也应该借鉴这种长途管线到沿海码头泵运,集中在内地某处储存的方式,毕竟沿海地段有限,发展原油储运就会占用其他领域的经济资源。从原油储运设施的建设来说,中国的能源安全依然任重道远。 明辉说油 陆雨萱 |

|

|  |

|