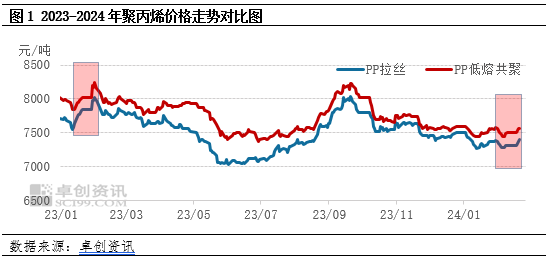

卓创资讯聚丙烯分析小组 关键词:需求、供应、价格 【导语】随着春节假期的结束,聚丙烯市场各环节陆续恢复中。受春节期间原油上涨提振,节后归来首日市场重心探涨。但节后供应累积,同时需求尚未完全恢复,市场涨势难以持续,成交逐步转淡。后期来看,随着下游的陆续开工,需求存在反弹的预期,但供应端预计增加,市场参与者对后市看法更为谨慎,密切关注装置的生产动态以及下游需求恢复情况。 一、价格:需求恢复力度偏弱 节后涨势难延续 回顾去年春节前后PP市场走势,我们发现今年走势与过往既有相似之处,同时也存在差异性。PP拉丝与低熔共聚涨跌波动趋势基本一致,但驱动因素阶段影响会有所不同。去年春节前一周,期货8连涨带动现货价格持续走高至7850元/吨,但因春节假期逼近,下游纷纷退市而需求逐步萎缩,最后进入有价无市状态。节后两油库存累积慢于预期,支撑企业厂价陆续上调,货源成本增强助推节后PP价格涨至8025元/吨。但强需求预期未能兑现拖累价格急转直下,节后涨势昙花一现。 2024年春节前一周,下游工厂大范围停工放假,需求基本停滞令场内成交阻力增加,石化企业库存去化节奏随之放缓。供需两端压力增大对价格形成压制,现货价格随行下调至7275元/吨。然在假期临近之际,宏观情绪改善以及PP期货低位反弹提振,现货市场心态有所转暖而商家报盘试探上涨至7305元/吨,而当时多数业者已退市休假,场内交投基本停滞,因而呈现有价无市状态。节后归来,国内PP市场迎来短暂开门红,与去年节后走势历史性相似。而主要原因是假期间原油价格上涨支撑PP成本走高,并对业者心态形成有利提振;叠加宏观氛围整体乐观,市场报盘延续节前涨势,节后PP价格上涨至7400元/吨。但中上游库存高位叠加下游复工缓慢,供强需弱拖累PP价格承压让利回调。

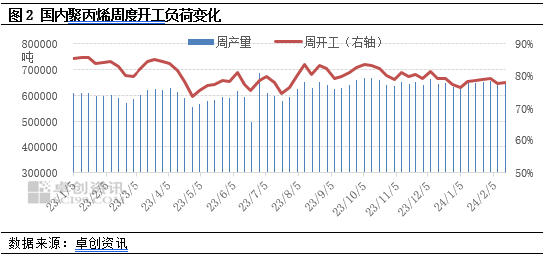

二、供应:装置低负荷运行 国内产量增加有限 春节期间PP装置整体开工负荷虽略有提升,但仍处于较低位置,同时新增产能释放有所延后,节日期间供应增长相对温和。 上游企业装置方面,除了长时间停车装置,春节前新增检修装置较多,部分节中重启,据卓创资讯数据统计,2月第二周(2.9-2.15)PP周度产量在64.99万吨,环比上周增长0.37%,装置开工负荷率在78.12%左右的相对低位。产量节日期间增长有限。 新增产能方面,春节前后,新增产能投放有限,仅广东石化二期20万吨装置在1月投放。其中惠州立拓15+15万吨以及安徽天大15万吨装置投产时间均延后至2月中旬以后,其中安徽天大计划元宵节后达产。总体来看,新增产能对节中市场未形成冲击。 表1 聚丙烯近期检修装置汇总表 石化名称 | 停车产能(万吨/年) | 停车原因 | 停车时间 | 开车时间 | 武汉石化 | 老线10 | 长期停车 | 2021年11月12日 | 待定 | 海国龙油 | 一线20 | 长期停车 | 2022年2月11日 | 待定 | 海国龙油 | 二线35 | 长期停车 | 2022年4月18日 | 待定 | 天津联合 | 6 | 长期停车 | 2022年7月31日 | 待定 | 锦西石化 | 15 | 长期停车 | 2023年2月13日 | 待定 | 燕山石化 | 二线7 | 非计划检修 | 2023年9月16日 | 待定 | 绍兴三圆 | 新线30 | 计划内检修 | 2023年9月20日 | 待定 | 常州富德 | 30 | 计划内检修 | 2023年11月1日 | 待定 | 京博石化 | 一线20 | 计划内检修 | 2023年11月1日 | 待定 | 洛阳石化 | 老线8 | 计划内检修 | 2023年11月3日 | 待定 | 中景石化 | 一期二线50 | 非计划检修 | 2023年11月13日 | 待定 | 天津渤化 | 30 | 非计划检修 | 2023年11月19日 | 待定 | 弘润石化 | 45 | 非计划检修 | 2023年12月5日 | 待定 | 齐鲁石化 | 7 | 非计划检修 | 2023年12月23日 | 待定 | 联泓新科 | 二线8 | 非计划检修 | 2023年12月27日 | 待定 | 福建联合 | 老线12 | 非计划检修 | 2024年1月3日 | 预计3月份开车 | 河北海伟 | 30 | 非计划停车 | 2024年1月27日 | 待定 | 扬子石化 | 1PP B线10 | 计划内检修 | 2024年1月29日 | 待定 | 广西鸿谊 | 15 | 计划内检修 | 2024年2月1日 | 计划20天左右 | 金能化学 | 45 | 非计划检修 | 2024年2月2日 | 2024年2月13日重启 | 辽阳石化 | 30 | 非计划检修 | 2024年2月4日 | 2024年2月12日重启 | 绍兴三圆 | 一线20 | 计划内检修 | 2024年2月5日 | 2024年2月18日 | 中韩石化 | 20 | 非计划检修 | 2024年2月5日 | 待定 | 茂名石化 | 二号装置30 | 计划内检修 | 2024年2月8日 | 待定 | 潍坊舒服康 | 二线15 | 非计划检修 | 2024年2月18日 | 待定 | 东莞巨正源 | 四线30 | 非计划检修 | 2024年2月20日 | 预计维持20天 | 广东石化 | 1PP 50 | 计划内检修 | 2024年2月26日 | 计划维持一周 |

装置开工负荷率来看,春节期间PP装置整体开工负荷率处于较低位置,受检修以及降负荷运行装置较为集中影响,节日期间开工负荷率低于去年同期,在80%左右水平运行,供应增长相对温和。后期来看,计划内检修装置相对有限,同时叠加新增产能释放,供应压力有增加预期。

库存方面,节后生产企业以及贸易商库存虽有累积,但整体压力可控。节后首日,主要生产商库存水平在99万吨,较春节前累库41.5万吨,增幅72.17%;去年春节后库存大致84万吨。节后主要生产企业库存累积明显,且高于去年同期,但多数生产企业节后库存压力可控。据卓创资讯调研除中油中石化外其他生产企业调研样本25家,其中74%左右的企业表示节后库存压力不大或者压力尚可,主要得益于节前企业的预售,以及节中生产负荷的调整以及异地库运输排解压力等。贸易商库存来看,得益于节前的低库存以及预售等操作,节后贸易商库存虽出现不同程度的累积,但压力不大。据卓创资讯数据调研,贸易商样本40家其中77%左右企业表示节后库存压力不大。整体来看,节后累积压力要低于去年同期,目前贸易商有意维持库存低位运行,随行出货为主。港口库存方面,节后进口货源陆续到港,整体供应压力较前期略有增加。但由于目前进口窗口仍处于关闭状态,外商对华报盘有限,目前看港口库存压力处于中性水平。 三、毛利:节后原料价格高位 聚丙烯毛利亏损格局难改 节后虽各原料制PP毛利仍处于亏损之中,但较节前呈现出明显的差异化走向。其中,作为PP两大主要来源,油制PP亏损扩大,而煤制PP毛利空间走扩。在中东地缘问题再度升级的背景下,国际油价一度实现七连涨,节后布伦特原油均价达83.13元/吨,较节前上涨4.01%,带动PP成本端支撑走强,使得节后油制PP成本较节前上涨3.40%,节后油制PP生产企业毛利空间较节前亦呈现出明显紧缩态势,跌幅达16.56%。而考虑到节后等待验收时间存延长可能性,且煤矿复产后仍存浓郁保安全生产意识,节后复产出煤节奏缓慢,供应存阶段性缺口支撑煤炭价格上涨,但煤制PP价格较节前亦有上涨,涨幅大于煤制成本涨幅,因而节后煤制PP毛利走扩,涨幅19.20%。 整体来看,原料价格均处于高位区间运行,成本端给予的压力未能明显减轻,PP亏损的现状暂未明显改变。其中,作为较重要的原料来源,原油估值预期偏高对PP成本端支撑依旧偏强,且结合节后相关煤炭减产消息面来看,煤炭价格震荡变动预期较大,对PP价格也存脉冲式影响。因此成本端对PP价格存有底部支撑但力度相对有限。

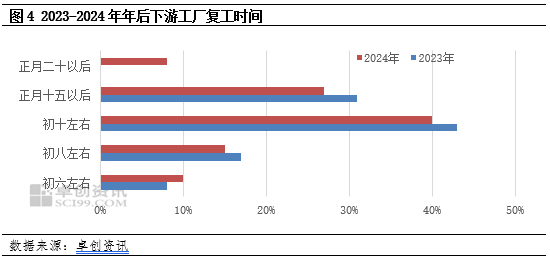

四、需求:短期需求尚未恢复 下游补货力度有限 随着春节假期的结束,聚丙烯下游工厂陆续复工。根据卓创资讯对节后35家下游样本企业情况调研,下游工厂开工陆续恢复中,但相较于去年,今年部分企业的开工时间略晚,对短期市场支撑偏弱。但下游工厂原料库存备货量低于去年,虽然短期下游企业对原料的采购积极性不高,但随着后期开工负荷率提升,PP需求端仍有望获支撑。

根据调研数据汇总情况来看,2024年PP下游工厂的复工时间整体晚于2023年。数据显示,2024年PP下游工厂的复工时间集中在正月初六、正月初八、正月初十、正月十五和正月二十五个时间段,其中正月初十、正月十五左右两个时间段更为集中,和历年基本一致。但从占比变化来看,今年部分企业复工有所延后,导致正月初十和正月十五两个时间段复工企业数量占比减少。数据显示,正月初十左右复工的企业占比为40%,较去年低3个百分点;正月十五以后复工的企业占到总调研数的25%,较去年占比低4个百分点。今年还有8%左右的企业反馈复工可能要到正月二十以后,主要表现为华局部塑编企业。 分区域来看,山东区域下游工厂返工时间相对较早,多数在初八以及初十左右,京津冀地区大部分工厂开工相对延后在初十至十五左右工,少数企业在正月十五之后开工。下游膜厂、日用品以及玩具等企业开工时间较早,年后初六至初八多已恢复生产。部分企业因外地用工等问题,返工时间推迟在元宵节及以后。 华东地区来看,截至正月十二日,塑编企业仍有较大部分尚未恢复开车,主因成品库存高位,订单偏弱,企业以消化成品库存为主。多数BOPP膜生产企业已于初六-初十恢复生产,但BOPP膜终端复工缓慢,贸易商及下游工厂完全入市尚需时间,且多消耗节前备货库存,新单采购意愿不足,短期新增需求或有限,预计BOPP膜厂订单周期缩短,开工负荷或难有大的提升。 注塑企业来看,大厂正月初八-正月十五陆续恢复开车,但中小型企业因订单不足,部分开工时间在正月十五以后。 华南地区相关主力下游虽然已经复工,但是进程较为缓慢。通过卓创资讯调研的样本统计,预计在农历初十附近开工的厂家有4家,正月十二之后复工的有3家,在元宵节后开工的厂家有2家。目前正常复工的企业的开工负荷率多数在50%以下。

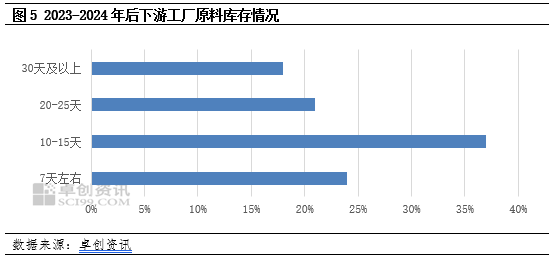

原料库存方面,基于对节后市场信心不足,节前下游工厂备货意愿较去年同期减弱明显,备货量较去年亦有所减少。根据卓创资讯对35家下游工厂情况调研,目前原料库存消耗时间在7天左右的企业占比在24%,原料库存消耗时间在10-15天的企业占比37%,原料库存消耗时间在20-25天的企业占比21%左右,有18%左右的企业原料库存占比在1个月左右,部分工厂节前和贸易商签定点价合同,节后陆续交货,少部分样本企业节前点价合同到3、4月份。相比而言,中小企业原料库存天数较大企业短,主流在7-15天。虽然节前备货量较去年减少,但因部分企业节后复工延后,已复工企业开工负荷率亦在低位,因此目前开工的企业暂以消耗节前备货为主,对原料采购积极性暂时不高,保短期PP的支撑或有限。

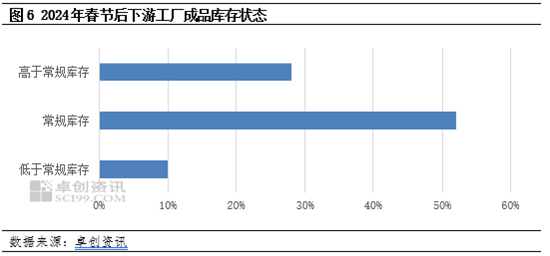

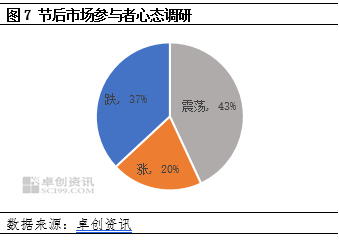

成品库存方面,虽然今年年后下游工厂成品库存方面有压力,但库存偏高的情况较去年同期有所减弱。从样本数据反馈来看,处在常规库存水平的企业占52%,低于常规库存水平的企业占10%,高于常规库存水平的企业占28%。大部分企业为回笼资金,成品库存有所消耗,同时部分企业从1月底开始就陆续停机降库,春节期间放假时间亦有延长,因此成品库存压力暂不大。高于常规库存情况主要是因为新增订单不足,企业出货较慢,主要表现为部分塑编工厂和个别膜厂,但相较于去年,今年成品库存高于常规库存的占比有所下降。 节后来看,虽然下游工厂为保障资金流通及防止资金过渡占用,保持积极操作,但新订单跟进不足,出货节奏一般,近期虽陆续发货,但库存的去化并不明显。部分企业表示,如果后续订单无法跟进,或存在累库情况。后续可重点观察下游工厂的订单情况,如果订单改善,下游工厂去库顺畅,PP需求端可获支撑。 五、心态:需求尚未确定 行情看震荡居多 本次对市场参与者后市心态的调研样本共65家,包含16家上游生产企业,38家中间贸易商,11家下游工厂。其中43%的样本认为虽有成本支撑和宏观政策利好,但受基本面拖累,短期无新指引因素出现的前提下,PP难有大涨大跌行情,整体震荡运行;37%的样本认为节后需求恢复缓慢,下游成品库存偏高,需求端支撑不足,短期看跌;20%的样本认为目前社会库存同比偏低,压力不大,加之元宵节后需求继续恢复、近期出口较好以及底部有原油成本支撑,后市看涨。总体来看,短期行情看震荡运行的观点占据首位,关注重点元宵节前后的需求变化。

六、驱动因素变动 后期市场仍存挑战与机遇 表2 聚丙烯业者对各因素关注程度表 驱动因素 | 影响强度 | 重点关注点 | 需求 | ★★★★ | 下游元宵节后多恢复正常,叠加近期出口表现尚可,需求存阶段性好转预期,关注节后下游新单跟进以及补货情况 | 供应 | ★★★ | 国内存量检修装置减少,叠加进口货源陆续到港以及新增产能投放,2月下旬供应压力预计逐步增加 | 成本 | ★ | 油价预计维持高位震荡为主,PP成本支撑预计仍较强 | 库存 | ★ | 生产企业库存面临累积,社会库存可控,关注下游订单恢复情况,以及贸易商去库力度 | 心态 | ★ | 虽宏观面预计仍有利好消息释放,但业者谨慎心态较重,后期低库存操作为主 |

短期来看,市场参与者关注的重点主要集中在需求、供应、成本、库存以及心态等五个方面,节后下游返工力度以及时间关系到整个行业内货源的流通以及上游贸易商库存的去化成为业者关注的重点。同时供应端在装置检修力度减弱以及新增产能投放预期下,供应压力预期增加,市场关注度逐步提升。此外,原油等上游原料的价格在节中对PP提振明显,节后原料的相对高位震荡关注也在提升。同时上游生产企业以及贸易商整体库存压力可控,所以短期库存变化也是市场重点关注点。 综合预判,目前PP市场逐步处于春节后的恢复阶段,供应端预期逐步增加,同时需求恢复尚需时间,市场短期谨慎观望态势较重。后期来看,元宵节后,下游开工逐步恢复到节前水平,市场对此抱有乐观心态,但下游目前成品库存仍处于相对高位,同时采购较为谨慎,虽节后下游存补货需求,但预计需求实际释放持续时间预计有限。供应端,虽短期供应端缓和增加,但后期新增产能逐步兑现,加之计划内检修装置减少,供应端的压力逐步增加,货源扭转后压力将逐步给到贸易环节。总体来看,短期需求释放有限,供应温和增长,PP市场预计缓慢承压下行。但随着后期需求的逐步恢复,价格存在短期趋稳的可能,但在供应逐步施压以及市场谨慎心态下,预计市场反弹力度亦是有限,建议后期加强下游新订单情况及新装置投产情况的关注。 |

|

|  |

|

微信:

微信: QQ:

QQ: