来源:银河农产品及衍生品 第一部分 综述 回顾:1月棉花(16030, 30.00, 0.19%)下游需求以及12月国内外终端销售情况均有所改善,郑棉

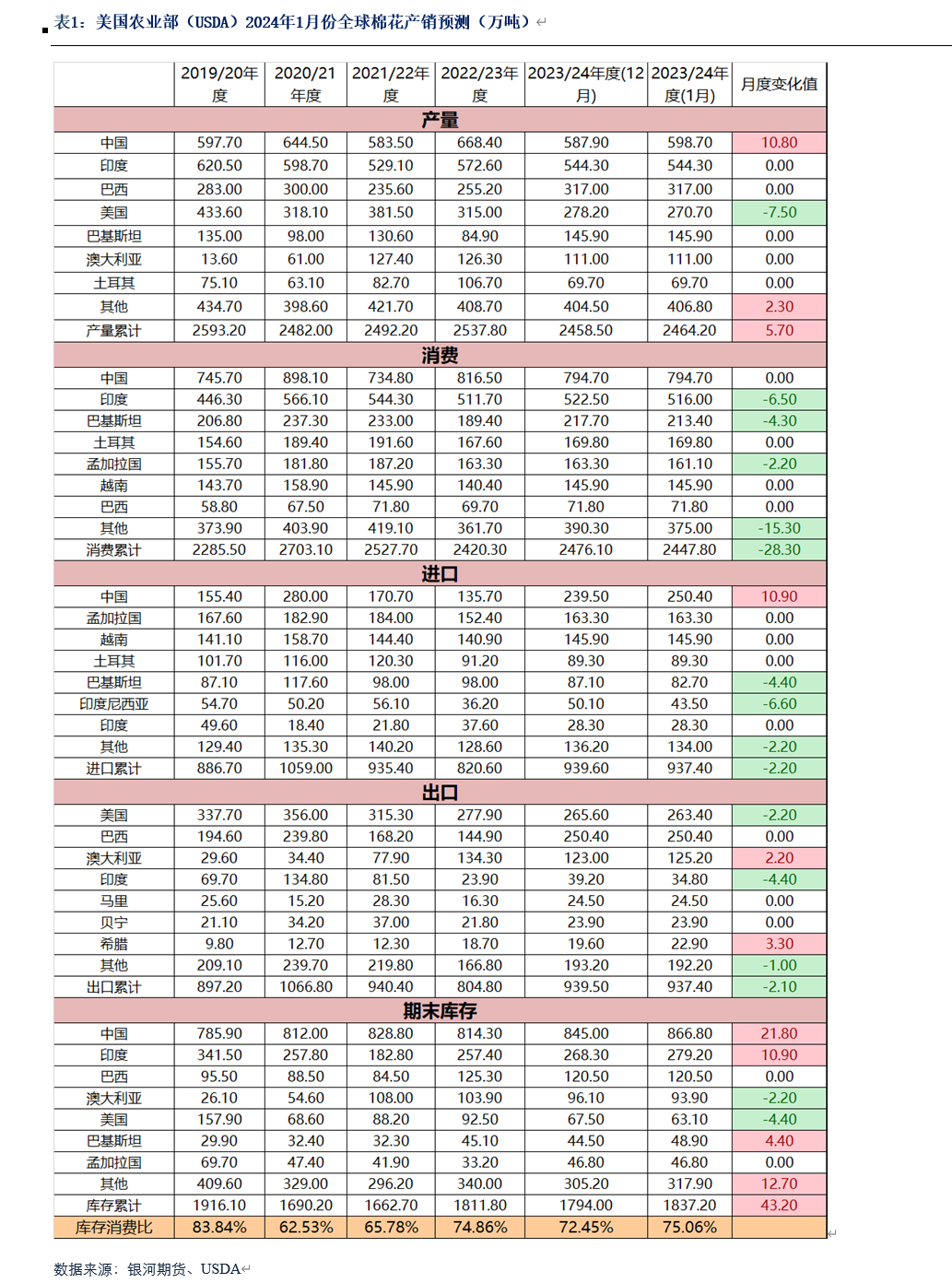

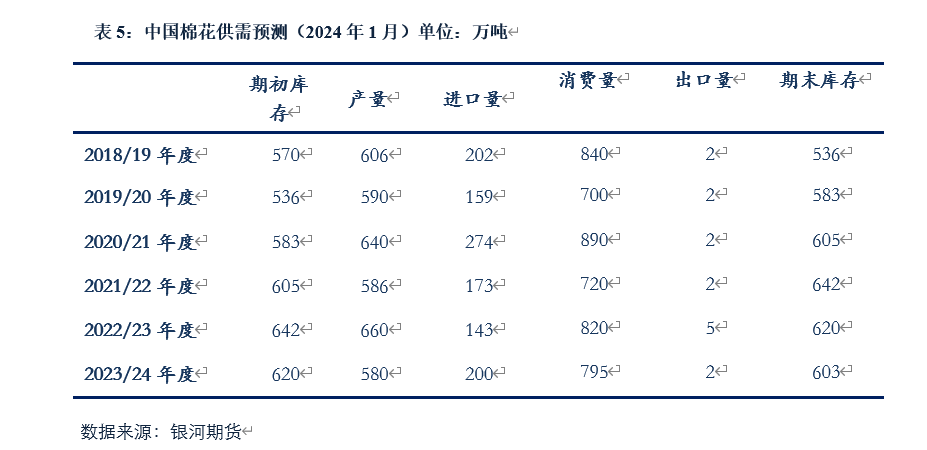

价格走势震荡偏强,郑棉价格涨至11月以来最高位16000元/吨附近,随着下游补库、备货行为的逐渐结束开始维持震荡。 供应端:当月新棉加工速度有所放缓但整体加工量处于历年同期高位,虽然12月进口棉量有所减少但同比增幅仍较明显。此外,根据最新USDA全球产销预测对中国棉花产量有所调增,预计2月棉花供应量继续保持充足状态。 需求端:12月初开始至1月初下游订单略有增加后有企稳迹象,之后临近春节,下游企业放假前的补货行为以及由于原料库存的减少并且之前纱线库存的一定去化使得下游企业出现一定的备货行为,但对未来仍较谨慎基本以按需采购为主。开机率目前基本维持稳定,但临近春节开始略有降低;纱线利润方面,当月利润表现虽仍有亏损但走势略偏强,部分利润情况达到盈亏平衡的位置。终端数据来看12月份纺织品服装出口情况表现一般,但国内零售数据表现较好,市场对未来需求存在一定预期。 展望:国际市场根据USDA的全球棉花产销预测数据来看,本年度全球棉花总产量较上月略有调增(主要对中国产量有所上调);消费端继续调减;期末库存有所调增。美棉一方面根据最新USDA产销报告对美棉产量有所调减并且预计未来新一年度美棉播种面积可能将继续减少;另一方面当月美棉签约量以及签约进度较之前相比有所好转,受如上利多因素影响1月美棉价格走势略偏强。此外,12月美国零售数据表现超预期也使得市场对未来消费情况开始出现一定的乐观预期,但当前国际经济形势不确定因素仍然较多,预计美棉2月走势大概率震荡略偏强(90美分/磅附近存在一定压力)。 国内市场由于新棉加工情况尚可以及当前进口棉量较大因此预计2月棉花供给量仍较充足,考虑到新一年度棉花种植可能会陆续公布,棉花种植面积大概率将继续下调;当前下游需求情况基本维持稳定,2月受春节假期影响可能下游需求较平淡,但后续考虑到金三银四的到来需求可能会有所好转,近期郑棉价格随着临近放假下游成交放缓开始维持震荡略偏强,后续走势能否继续上涨还需关注节后随着金三银四到来的订单表现。 第二部分 综合分析 一、 国际市场:1月份USDA全球棉花消费继续下调,期末库存有所调增。 根据最新USDA1月的全球棉花供需平衡报告来看,总产量调增5.7万吨至2464.2万吨,其中中国产量调增10.8万吨至598.7万吨;总消费继续调减28.3万吨至2447.8万吨;当月期末库存调增43.2万吨至1837.2万吨,其中中国、印度以及巴基斯坦均有调增,分别增加21.8万吨至866.8万吨、10.9万吨至279.2万吨以及4.4万吨至48.9万吨;进口情况当月中国进口量调增10.9万吨至250.4万吨,不排除是用于国家储备的可能性。

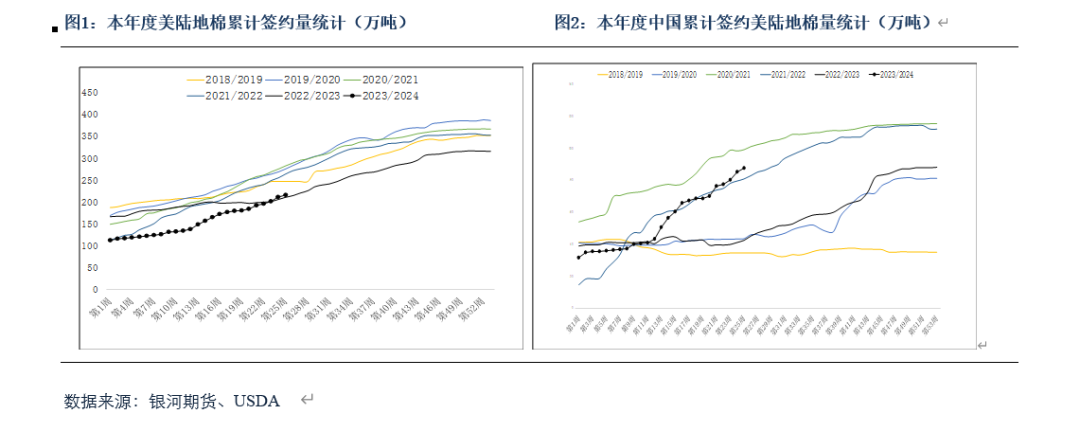

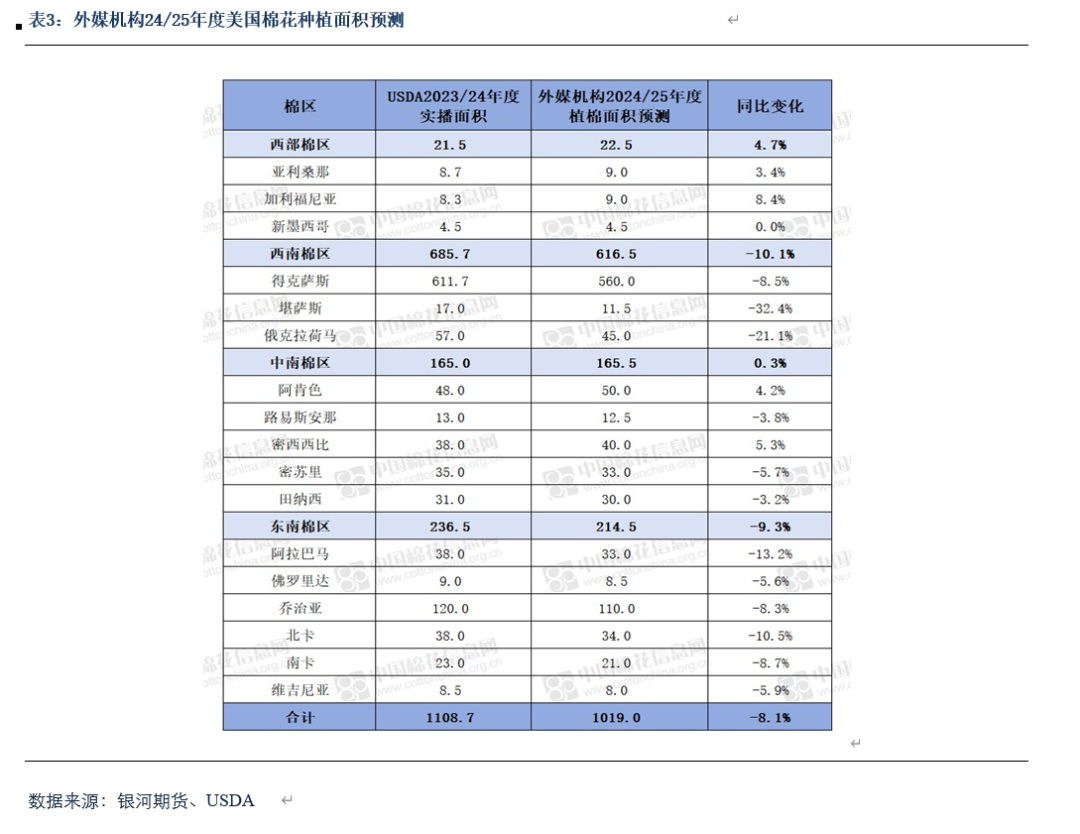

1、美国:新年度签约情况有所改善,中国签约量较大;新年度美棉种植面积预计有所减少。 新年度美棉销售进度有所改善,周度签约量达到大约在4.7-9.52万吨,根据USDA数据,截至1月18日,美2023/24年度陆地棉累计签约量为215.76万吨,签约进度为84%,较5年均值基本持平,累计装运量为88.44万吨,装运进度为34%,较5年均值基本持平。总体数据来看新年度美棉签约情况受中国签约量的显著提升影响使得整体表现好转,虽然当前全球棉花市场消费动力仍然较弱,但考虑到近期东南亚开机情况开始好转预计未来终端消费情况大概率将有一定改善。此外,据国外有关机构调查结果显示,2024/25年度美棉种植面积预期或在1019万英亩,较USDA本年度实播面积减幅在8.1%,其中西南棉区以及东南棉区减幅较明显分别减少10%和9.3%。

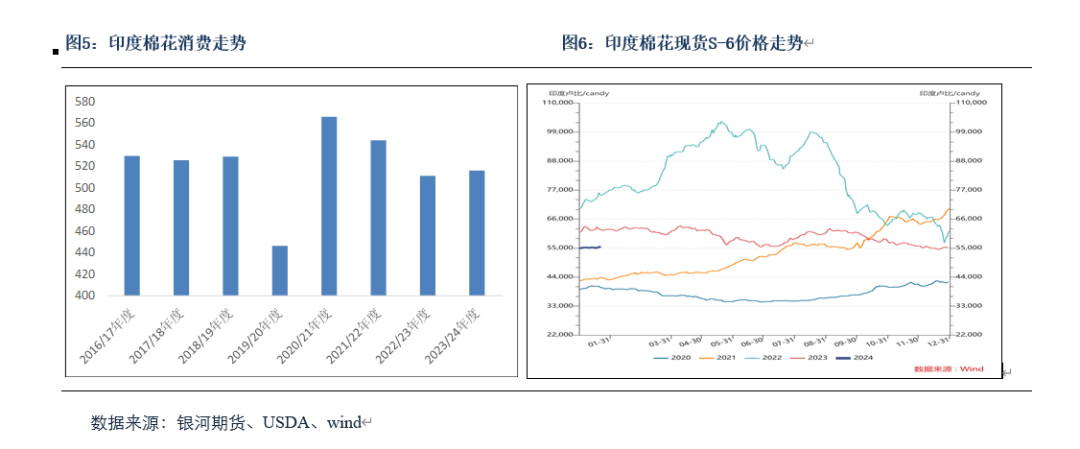

2、印度:本年度印度棉花产量、消费均有下调,今年印度棉花价格较低CCI继续购买直至价格保持低位或接近最低支持价格。 根据USDA1月最新产销预测报告显示,印度棉花23/24年度总产量变化并未调整继续维持544.3万吨;总消费下调6.5万吨至516万吨;出口向下调减4.4万吨至34.8万吨;期末库存调增10.9万吨至279.2万吨。 截至2023年11月30日,根据CAI评估印度棉花2023/24年度棉花平衡表,11月较上月相比并未做出调增,总供给为586.5万吨,同比减少10.4%;进出口情况与上一年度相比进口量增加16万吨、出口情况减少3万吨。

据AGM公布的数据统计显示,上周印度棉上市速度明显回落。截至2024年1月22日,印度棉花周度上市量12.28万吨,同比减少2.2万吨;印度2023/24年度的棉花累计上市量约242.29万吨,同比减少54.46万吨(统计中或包含22/23年度陈棉) 由于印度棉花现货价格走势一般,截至12月25日,CCI以政府规定的最低支持价格(MSP)收购了约5.5万包原棉,每包重170公斤。目前印度现货价格55700卢比/candy,折算美元约在85.25美分/磅。当前价格基本维持在MPS价格附近,如果短期没有其他利空因素影响那么价格继续维持震荡。

二、 国内市场:当月新棉加工总较高,国内进口棉量同比继续增加,2月棉花供应继续维持较充足状态;预计新一年度新疆棉花种植面积大概率继续下调;需求端近期有好转但幅度有限,2月受春节假期影响大概率需求表现较平淡,但后续考虑到金三银四的到来需求可能会有所好转,预计2月郑棉走势震荡偏强。

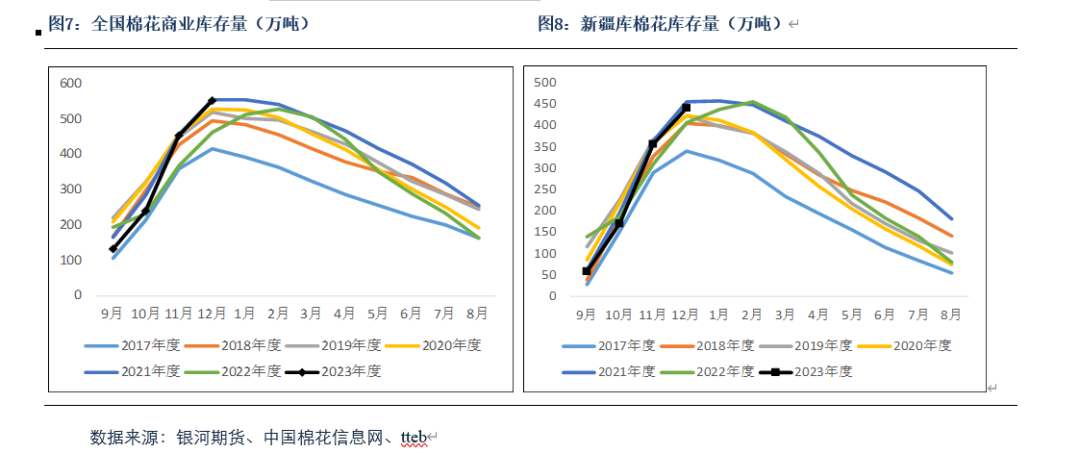

1、棉花库商业存较高,2月市场棉花供应充足。 商业库存:全国棉花12月商业库存为553万吨,环比增加100.07万吨,同比增加90.6万吨,其中新疆库存441.49万吨、内地库存80.01万吨、保税区31.5万吨。对比历年数据来看今年商业库存数量处于历年同期的高位置,目前需求虽略有好转,但短时间棉花消费量大幅得到消耗的可能性较低,预计2月棉花供应情况较为充足。

2、新棉加工增速持续放缓,加工进度处于历年同期高位。 据国家棉花市场监测系统数据显示,截至2024年1月18日,全国新棉采摘基本结束;全国交售率为99.4%,同比增长1.1个百分点,较过去四年均值提高了0.7个百分点。另据对60家大中型棉花加工企业的调查,截至1月18日,全国加工率为98.5%,同比增长13.3个百分点,较过去四年均值增长3.8个百分点;全国销售率为28.2%,同比增长3.7个百分点,较过去四年均值下降8.6个百分点。根据中国棉花信息网消息,截至1月24日,加工即将进入尾声,北疆增量降至万吨以下,新疆皮棉累计加工量为539.86 万吨。较历年同期相比处于高位。

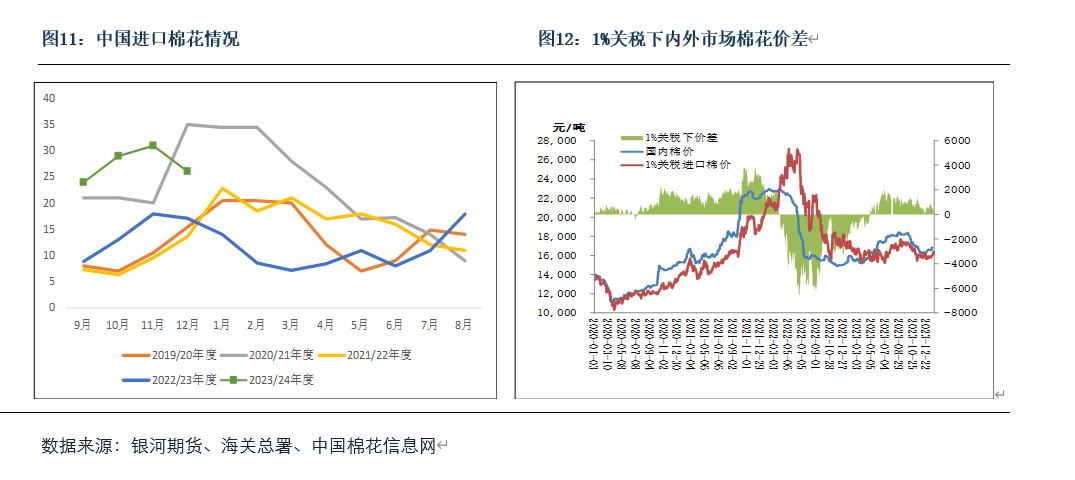

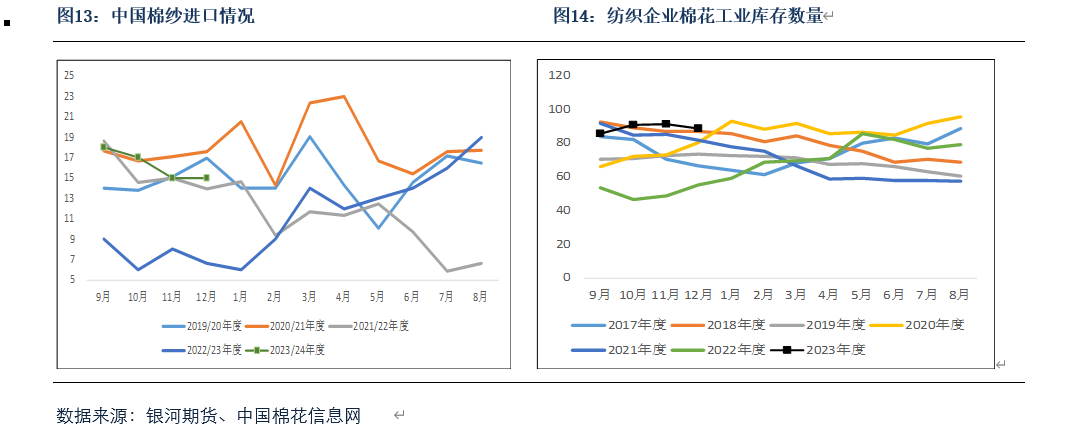

3、1月棉花进口量虽略有减少但23/24年度棉花进口量处于历年同期中高位置。 根据海关总署最新数据显示,2023 年 12 月棉花进口 26 万吨,同比增加 52.94%;2023 年 1-12 月中国棉花进口 196 万吨,同比增加 1%。近期美棉价格上涨最高涨至85.86磅/美分附近,进口棉受其影响价格也有所上涨使得内外价差略有收缩,进口棉价格优势出现一定缩水。

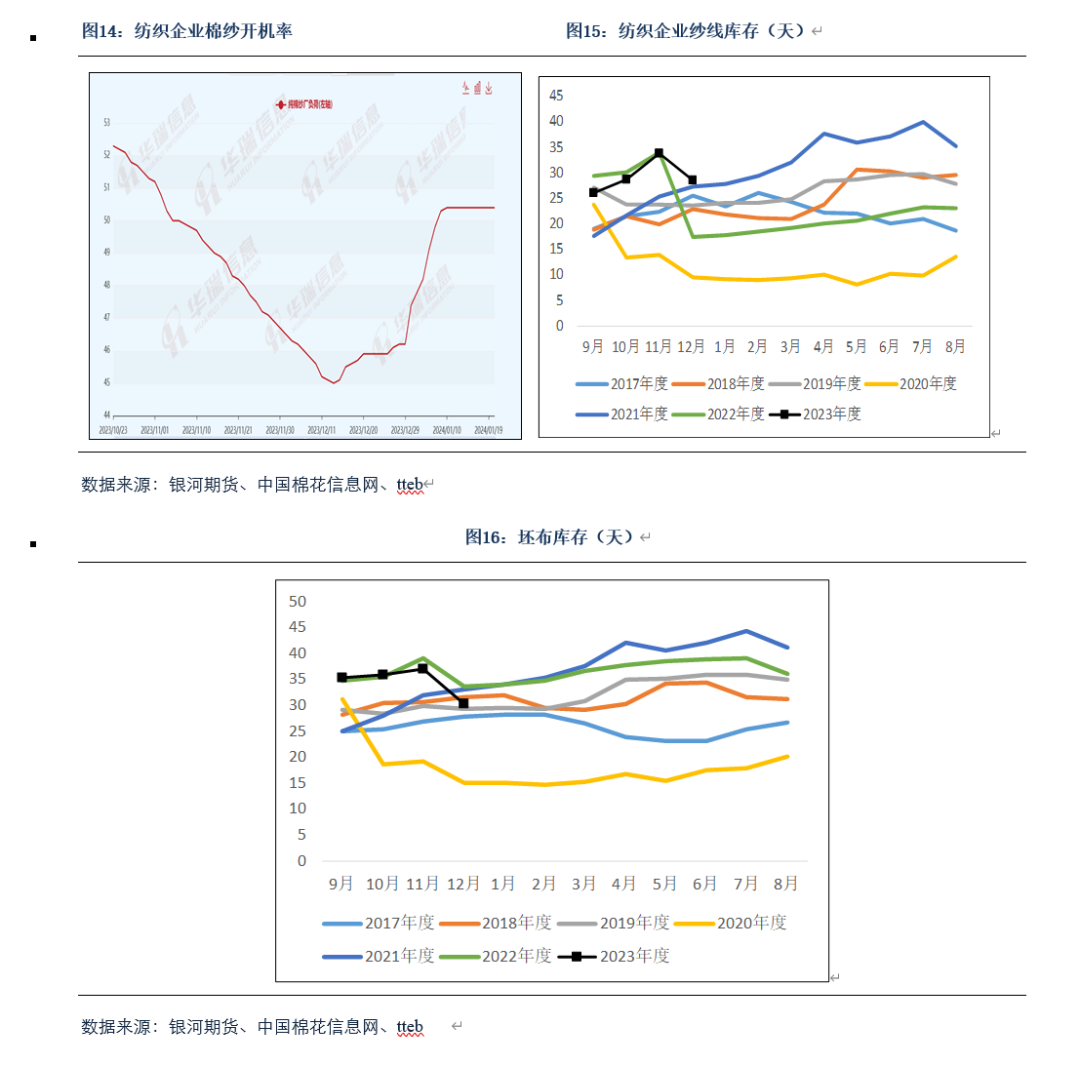

4、1月份下游消费有企稳迹象,纱线库存天数有所减少,市场对后市需求有一定期待。 之前下游部分企业出现大量低价抛货的行为之后纱线价格较低,随着12月初市场订单量开始略有增加,下游纺企业原料库存以及纱线库存开始出现一定去化,虽然整体走货情况有所改善但市场拿货心态仍较谨慎。1月前期下游订单逐渐企稳、开机率基本维持并且临近春节部分下游企业开始进入补货、备货阶段,市场对年后需求开始有一定期待。 根据中国棉花信息网数据,截至12月底同期纺织企业棉花工业库存量为88.66万吨,较上月减少2.34万吨,较去年同期增加33.54万吨;同期纺织企业纱线库存为28.62天,较上月减少了5.25天,较去年同期增加了11.14天;同期坯布库存为30.24天,较上月减少了6.68天,较去年同期减少了3.29天。 根据海关总署数据,2023 年 12 月纱线进口 15 万吨,同比增加 87.5%;2023 年 1-12 月进口棉纱 168 万吨,同比增加 43.6%。

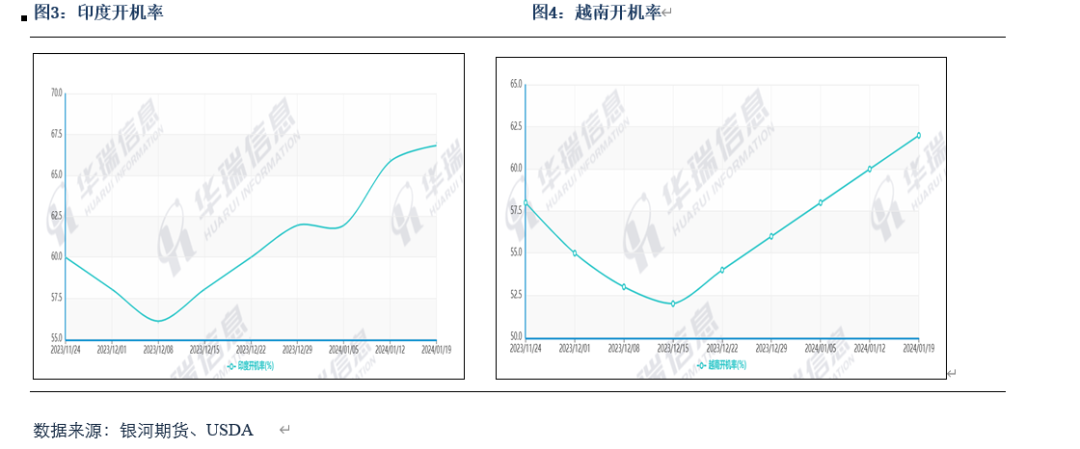

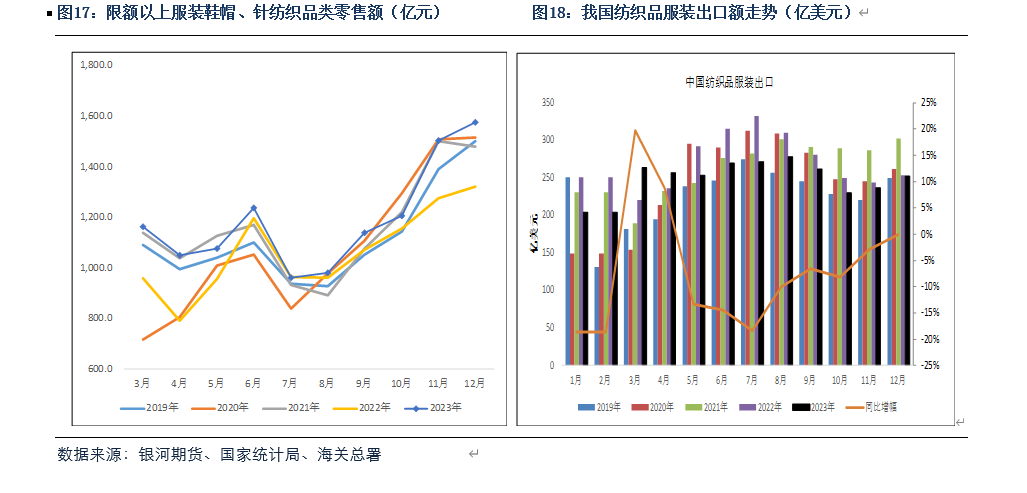

6、终端出口数据有所改善,消费动力有所改善。 美国商务部当地时间17日公布数据显示,2023年12月美国零售销售额环比增长0.6%,高于市场普遍预期。数据显示,受服饰类产品销售额和线上产品销售额增长拉动(服饰类产品销售额环比增长1.5%),去年12月美国零售销售额环比增长0.6%,高于11月0.3%的增长率。近期东南亚市场订单有所增加印度、越南开机率有所上涨,国际市场随着经济情况的逐渐回复需求表现逐渐有所回暖迹象,但近期红海危机导致东南亚等市场对欧洲出口受到较大影响,不仅运费大幅上涨、利润明显下降,而且交货时间存在很大不确定性,对未来需求改善的不确定因素较多。 国内服装出口表现一般但内需消费情况表现尚可。 根据最新海关数据显示,12月我国纺织服装出口252.719亿美元,同比减少0.1%,其中纺织品出口112.06亿美元,同比增加1.8%,服装出口140.655亿美元,同比减少1.6%。2023年1-12月,我国纺织服装累计出口2936.4221亿美元,同比减少8.1%,其中纺织品出口1344.98亿美元,同比减少8.3%,服装出口1591.45亿美元,同比减少7.8%。 据国家统计局网站消息,2023 年 12 月份,服装鞋帽、针、纺织品类商品零售额为 1576 亿元,同比增长 26%,环比增长 4.8%。23 年 1-12 月累计零售额为 14095 亿元,同比增长 12.9%。 近期伴随着国外经济的逐渐恢复使得出口市场有一定的改善,国内市场也随着国家促进消费,扩大内需的政策使得对市场对后市开始有一定期待,但目前国外不确定因素较多以及国内市场春节后订单情况的不确定性较大,未来棉花价格走势还需持续关注市场各方动态变化。

第三部分 交易逻辑 国际市场:伴随着全球经济的逐渐恢复,尤其是美国经济仍具韧性使得国际市场宏观层面逐渐乐观。根据USDA的全球棉花产销预测数据来看,本年度全球棉花总产量较上月略有调增(主要对中国产量有所上调);消费端继续调减;期末库存有所调增。美棉一方面根据最新USDA产销报告对美棉产量有所调减并且预计未来新一年度美棉播种面积可能将继续减少;另一方面当月美棉签约量以及签约进度较之前相比有所好转,受如上利多因素影响1月美棉价格走势略偏强。此外,12月美国零售数据表现超预期也使得市场对未来消费情况开始出现一定的乐观预期,但当前国际经济形势不确定因素仍然较多,预计美棉2月走势大概率震荡略偏强(90美分/磅附近存在一定压力)。 国内市场:由于新棉加工情况尚可以及当前进口棉量较大因此预计2月棉花供给量仍较充足,考虑到新一年度棉花种植可能会陆续公布,棉花种植面积大概率将继续下调;当前下游需求情况基本维持稳定,2月受春节假期影响可能下游需求较平淡,但后续考虑到金三银四的到来需求可能会有所好转,近期郑棉价格随着临近放假下游成交放缓开始维持震荡略偏强,后续走势能否继续上涨还需关注节后随着金三银四到来的订单表现。春节期间建议轻仓过节,节后可考虑逢低做多建仓。 |

|

|  |

|

微信:

微信: QQ:

QQ: