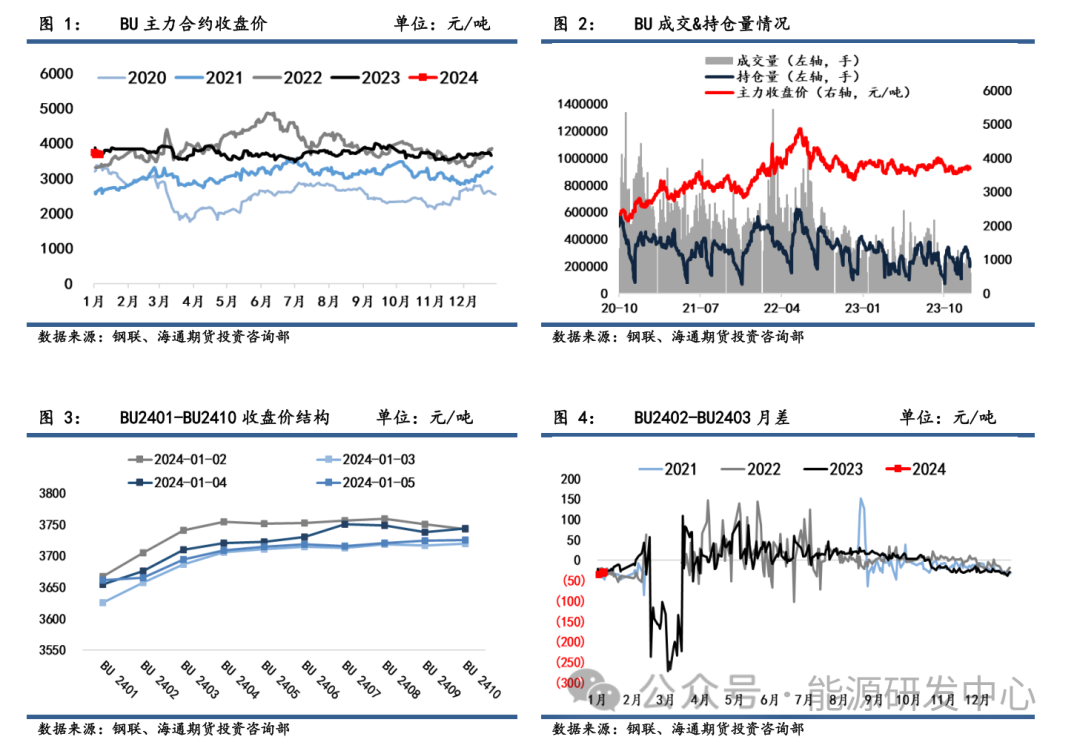

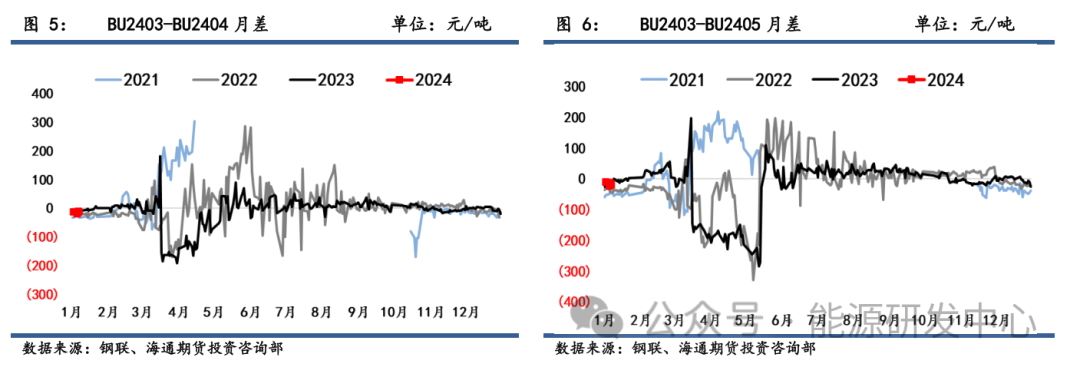

本周观点 行情回顾:本周沥青(3625, -46.00, -1.25%)期货价格弱势震荡。国际油价小幅收涨难以覆盖沥青基本面走弱,沥青价格维持区间震荡。截止1月5日,沥青主力合约2403收于3694元/吨,环比上周五上涨36元/吨,涨幅1%。现货价格维稳上涨。山东重交沥青现货价为3475元/吨,环比上周五增加15元/吨,涨幅0.4%。山东期现基差录得-219元/吨,较周初-280元/吨有所收敛。油价震荡小幅收涨,但沥青需求端驱动尚无过多发力,基差随着交易弱现实而出现修复。 供需:本周国内沥青总体产量继续收紧。1月5日当周,中国沥青产量为51.1万吨,环比上周53.8万吨减少5%。受前期雾霾天气影响,环保检查力度加强,供应端出现缩量减少。山东重交沥青产能利用率为29.4%,环比上周31.3%持续回落。国内沥青需求大幅回落。24家样本企业销量为27.45万吨,环比上周31.37万吨回落12%。 库存:本周国内库存小幅累库。国内沥青厂内库存+社会库存为103.8万吨,环比上周101.3万吨继续上升,终端需求走弱下沥青入库需求增加。 利润:本周利润亏损修复程度有限。1月5日当周,山东沥青生产毛利为-419.6元/吨,环比上周-565.0元/吨亏损减弱,但其修复程度相对有限。随着稀释沥青升贴水不断上涨,原料端对利润空间挤压增多。1月4日,BU-Brent裂解差为-6.5美元/桶,环比上周五-6.6美元/桶基本持平。 观点:北方冬储需求和南方春节前零星项目赶工或对沥青价格有所提振,叠加部分炼厂停产有助于供应收紧,沥青价格或依旧弱势维稳。要注意的是,随着季节性淡季趋势的延续,BU-Brent裂解差将会有所走弱。阶段性走强机会仍需关注油价给予的成本支撑,后期可关注油价走势,等待新的入场机会。 一、期货市场 本周沥青期货价格弱势震荡。国际油价小幅收涨难以覆盖沥青基本面走弱,沥青价格维持区间震荡。截止1月5日,沥青主力合约2403收于3694元/吨,环比上周五上涨36元/吨,涨幅1%;单边成交量148544手,环比上周五减少109678手;持仓量199367手,环比上周五减少64498手。价差结构上,本周依旧维持Contango结构,其中BU2403-2404价差为-14元/吨,环比上周五-21元/吨收窄;BU2403-2405价差为-20元/吨,环比上周五-27元/吨同样收窄。

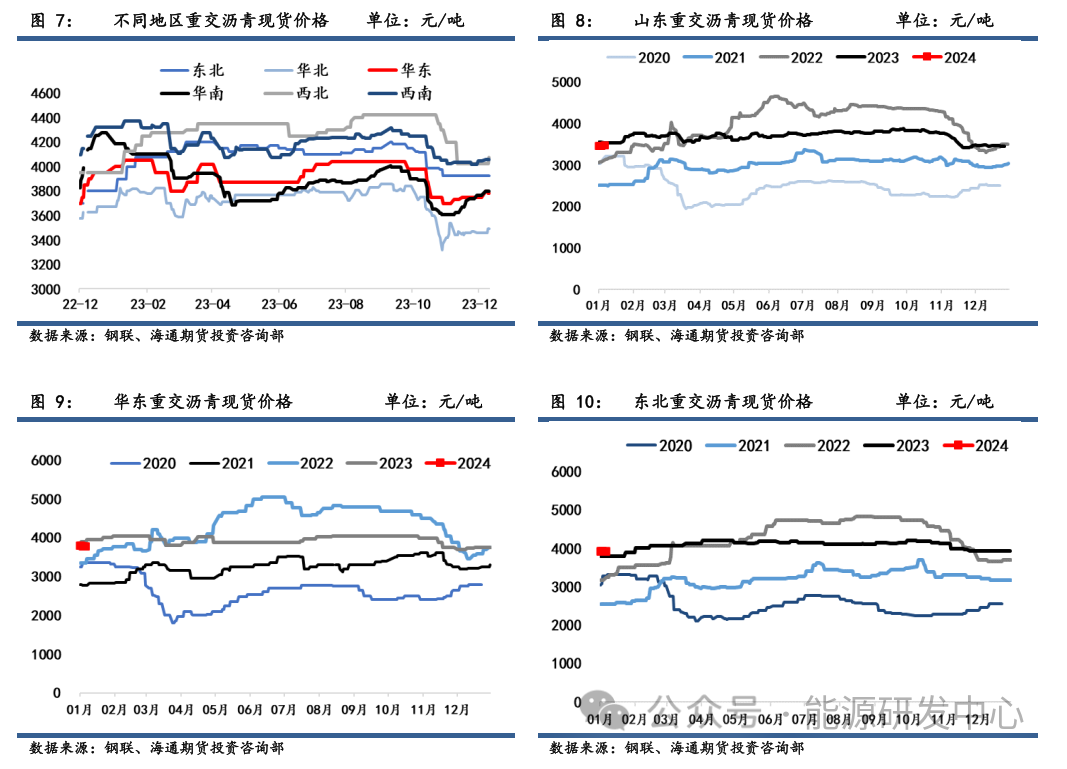

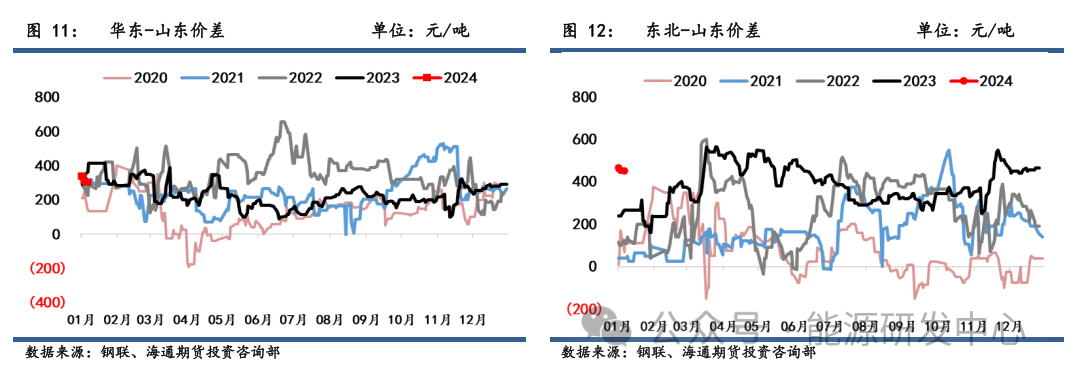

二、现货市场 本周现货价格维稳上涨。截止1月5日,山东重交沥青现货价为3475元/吨,环比上周五增加15元/吨,涨幅0.4%。其中除东北市场维持稳定外,其余现货市场均有所上涨。西北市场涨幅50元/吨,华北、华东涨幅30元/吨。华东-山东价差为305元/吨,环比上周五上升15元/吨;东北-山东价差为450元/吨,环比上周五下降15元/吨。受天气回暖带动,南方部分项目赶工,少量刚需对市场存在支撑,但整体相对疲软。当下市场主要关注冬储低价货采购节奏,对高价货资源采买持谨慎态度。

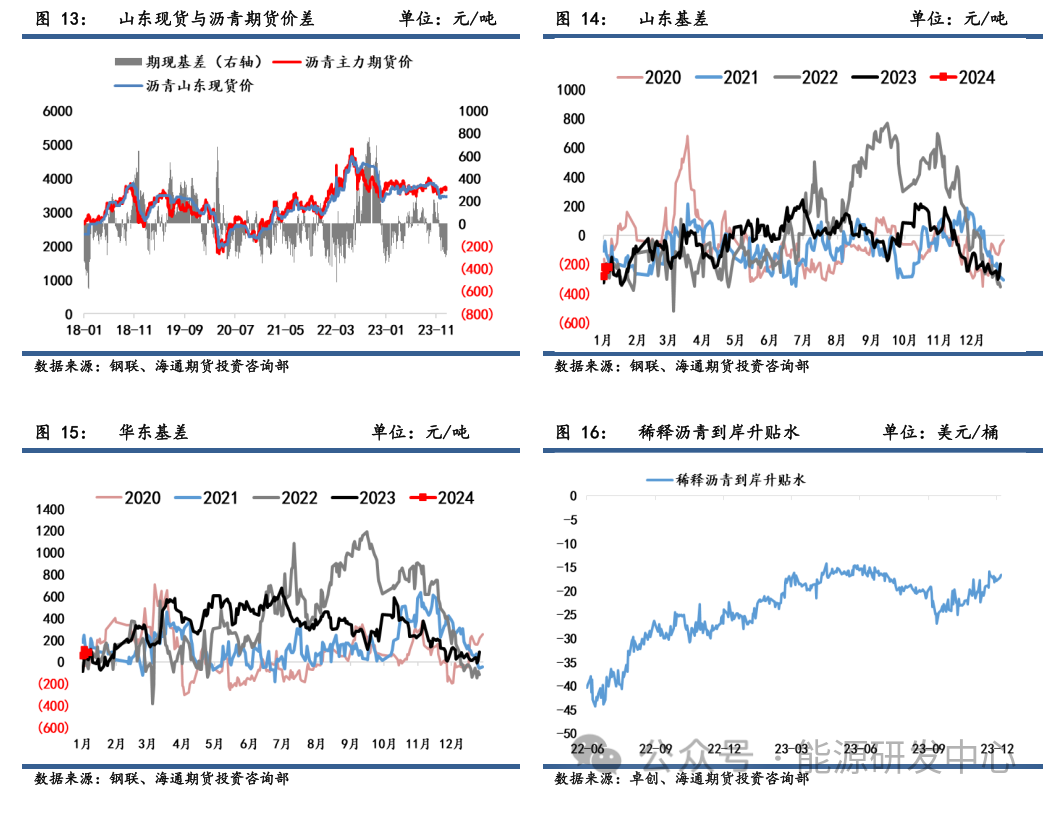

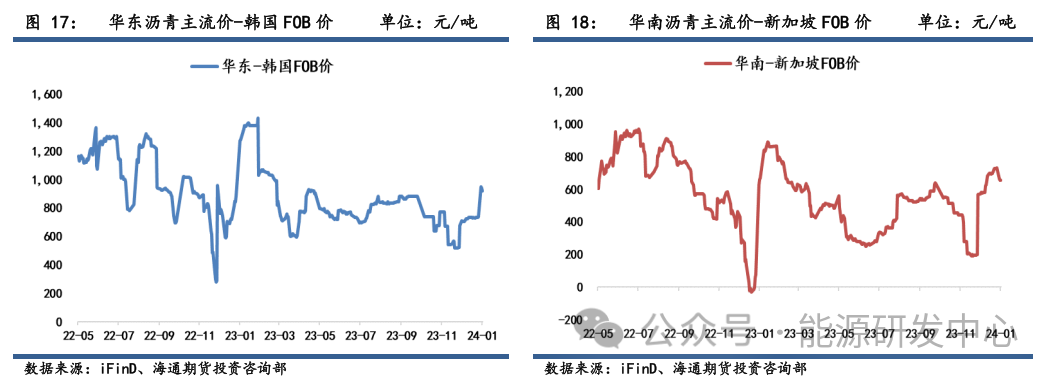

三、期现价差 本周山东现货与沥青期货基差震荡收敛。尽管稀释沥青升贴水大幅走高对沥青价格形成成本加持,且本周油价震荡小幅收涨,但沥青需求端驱动尚无过多发力,基差随着交易弱现实而出现修复。截止1月5日,山东期现基差录得-219元/吨,环比上周五-198元/吨扩大,但较周初-280元/吨有所收敛;华东期现基差录得86元/吨,环比上周五92元/吨回落6元/吨。跨区价差来看,1月5日,华东重交沥青与韩国FOB价差为918.82元/吨,环比上周五739.85元/吨上涨24%;华东重交沥青与新加坡FOB价差为654.83元/吨,环比上周五733.60元/吨回落11%。本周稀释沥青到岸升贴水均值为-15.4美元/桶,环比上周-16.8美元/桶上涨。

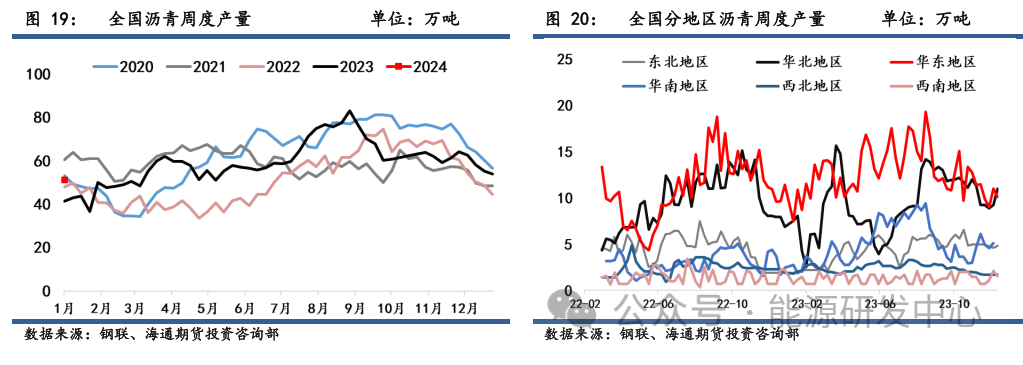

四、产业链追踪 4.1 供应端 本周国内沥青总体产量继续收紧。1月5日当周,中国沥青产量为51.1万吨,环比上周53.8万吨减少5%。其中华东产量跌幅明显为32.8万吨,环比上周38.7万吨跌幅15%。受前期雾霾天气影响,环保检查力度加强,供应端出现缩量减少。山东沥青产量为16.33万吨,环比上周20.2万吨回落19%;重交沥青产能利用率为29.4%,环比上周31.3%持续回落。1月5日当周,国内炼厂沥青检修减损量为96.72万吨,环比上周94.9万吨上涨2%。在淡季需求和利润亏损下,炼厂停产意愿来收紧供应从而挺价意愿相对增加。

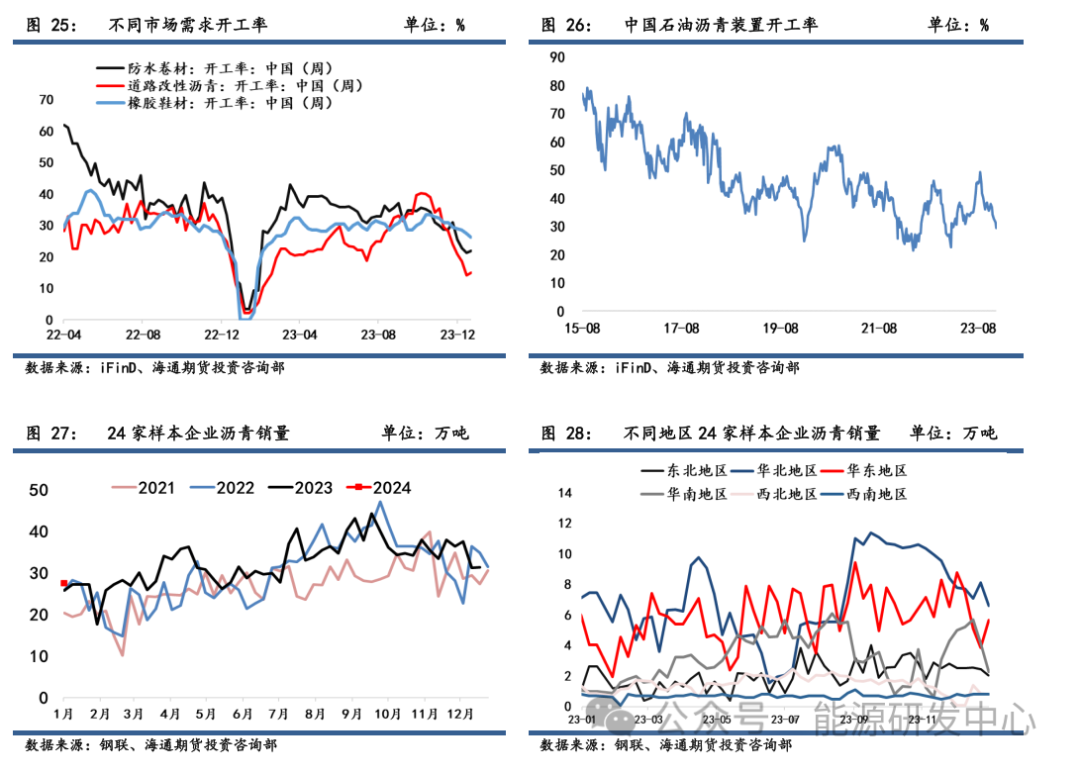

4.2 需求端 本周国内沥青需求大幅回落。1月5日当周,24家样本企业销量为27.45万吨,环比上周31.37万吨回落13%。其中华南和华北企业销量跌幅居多,分别回落45%和19%。山东沥青销量为9.23万吨,环比上周11.17万吨回落17%。1月3日当周,中国石油沥青装置开工率为29.40%,环比上周31.30%连续回落6周。随着冷冻天气回暖,华中华南等地部分项目开工需求释放,下游买家按需采购。总体来看,由于气温回升改善,冬储及春节前赶工需求给予现货市场稍微提振,但整体依旧偏弱,后期需求仍关注冬储签约和低价货放量情况。

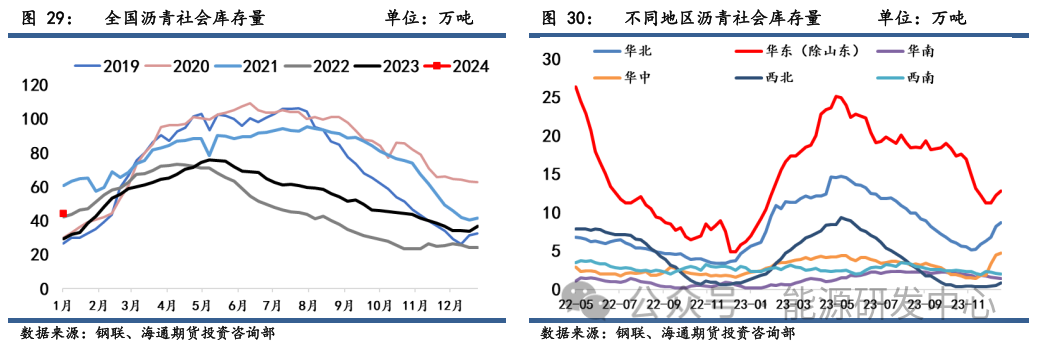

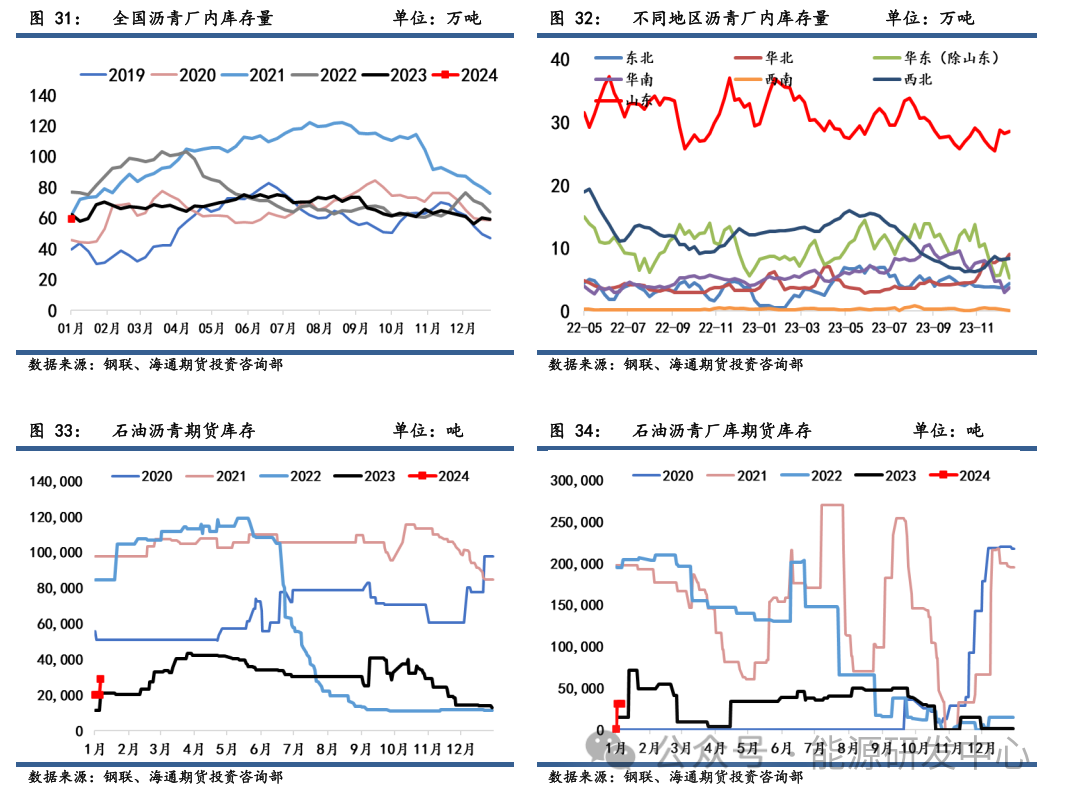

4.3 库存端 本周国内库存继续累库。现货端,1月5日当周,国内沥青厂内库存为59.35万吨,社会库存量为44.3万吨,总库存量为103.8万吨,环比上周101.3万吨继续累库。其中山东70家样本企业沥青社会库存录得46.5万吨,环比上周44.4万吨增加。期货端,1月5日石油沥青期货库存为29110吨,厂内库存为30950吨,总期货库存为60060吨。

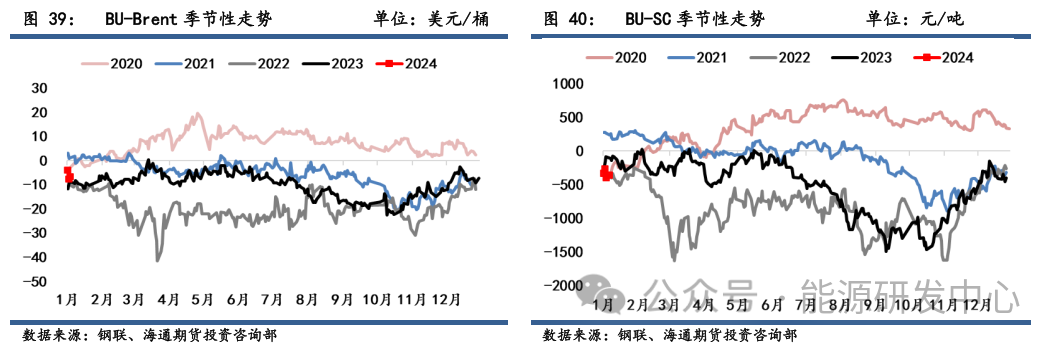

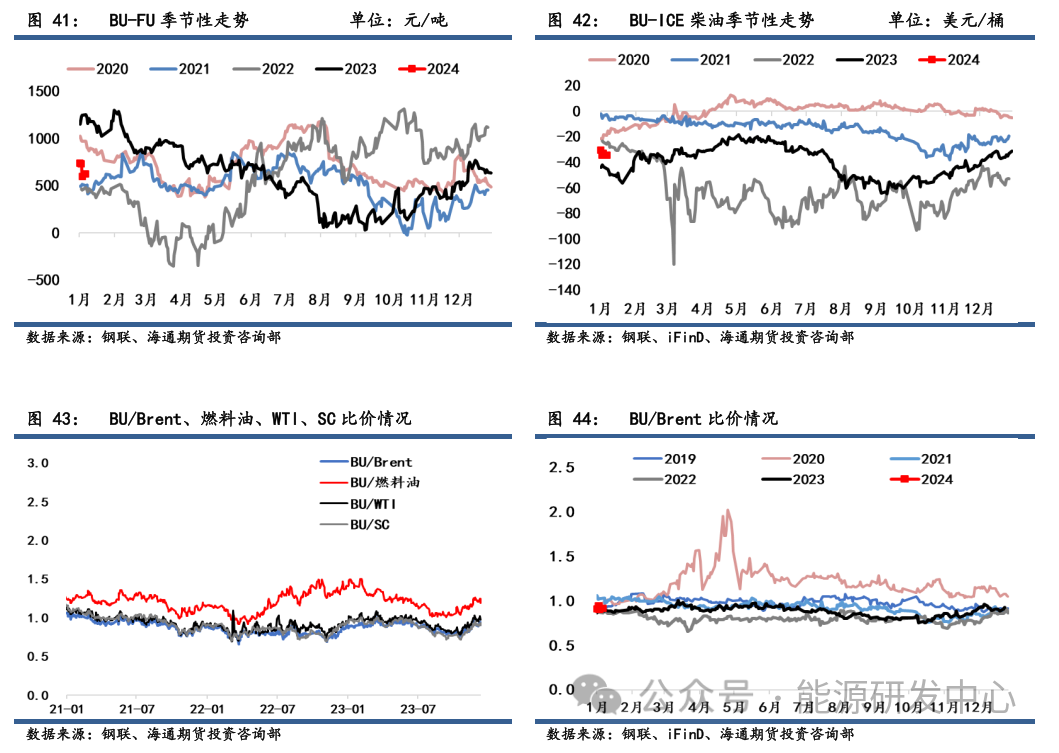

4.4 利润端 本周利润亏损修复程度有限。1月5日当周,山东沥青生产毛利为-419.6元/吨,环比上周-565.0元/吨亏损减弱,但其修复程度相对有限。本周油价震荡小幅收涨,但沥青基本面偏弱难以覆盖成本驱动,沥青和相关油品综合利润有所回落。且随着稀释沥青升贴水不断上涨,原料端对利润空间挤压增多。1月4日,BU-Brent裂解差为-6.5美元/桶,环比上周五-6.6美元/桶基本持平。BU-SC裂解差为-396.5元/吨,环比上周五-320.0元/吨价差回落。BU-FU裂解差为598元/吨,环比上周五730元/吨回落。BU-ICE柴油裂解差为-32.9美元/桶,环比上周五-31.9美元/桶回落。整体来看,北方冬储需求和南方春节前零星项目赶工需求或对沥青价格有所提振,叠加炼厂停产推动供应收紧,沥青价格仍依旧弱势维稳。而观测淡季趋势的延续,BU-Brent裂解差将会有所走弱。阶段性走强仍需关注油价给予的成本支撑,耐心等待新的入场机会。

能源研发中心 |

|

|  |

|

微信:

微信: QQ:

QQ: