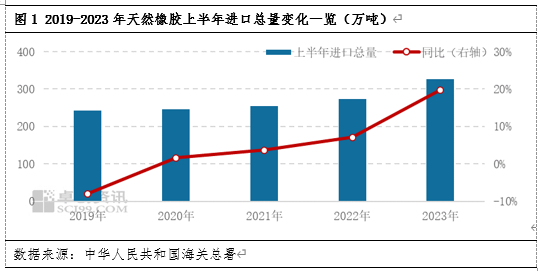

卓创资讯天然橡胶(12890, -5.00, -0.04%)分析师 陈智慧 关键词:天然橡胶、进口量、生产利润、套利需求 【导语】2023年上半年天然橡胶累计进口量突破300万吨,同比增幅接近20%,创历史同期最高水平。然上半年高进口量导致国内货源充裕,现货库存高企;同时中上游利润表现欠佳,下半年天然橡胶进口高增长局面或承压。 上半年回顾:2023年上半年进口327.15万吨 同比增加19.77%创历史新高 今年上半年,中国天然橡胶进口量表现亮眼。根据中华人民共和国海关总署公布数据显示,2023年1-6月中国进口天然橡胶(包含乳胶、混合胶)共计327.15万吨,同比增加19.73%,创历史同期最高水平。主要是因为:一方面,非标套利盘活跃,混合胶进口创新高。另一方面,国内下游需求复苏,同时国际需求低迷,货源向中国市场转移。

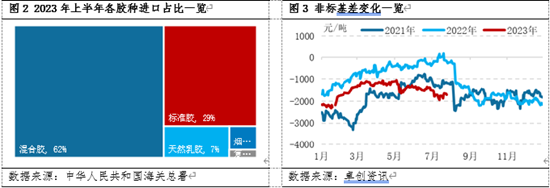

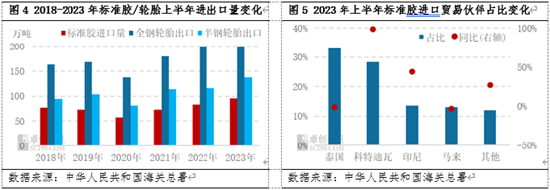

混合胶/标准胶同比增幅明显 混合胶进口位居首位 分胶种来看,混合胶和标准胶是主要进口胶种,两者占总进口量的91%,且两者进口量同比均呈现较为明显的增长。其中混合胶进口量占比高达62%,成为2023年上半年进口量明显上涨的主要支撑因素。2022四季度,非标基差维持在2000元/吨附近,套利空间丰厚,刺激套利商积极建仓、加仓,整体进口积极性支撑混合胶进口同比增长33.65%。

标准胶进口量创6年新高 自科特迪瓦进口量位居第二 标准胶作为第二大进口胶种,今年上半年累计进口量92.37万吨,同比增长14.08%。上半年轮胎出口市场展示出较强的韧性,持续创下近五年的新高,导致中国市场对于标准胶的进口量创近6年以来的新高。同时海外轮胎厂需求不及去年同期水平,导致印标、泰标等向中国市场涌入。从进口国别来看,其中自泰国的进口标准胶量稳居第一位,占比33%,但来自科特迪瓦以及印尼的进口量增长是支撑今年标准胶进口量同比上涨的主要支撑。其中上半年自科特迪瓦进口标准胶总量约27万吨,同比增长98.74%,占标准胶进口量的28%,近几年非洲胶以其明显的价格优势在中国市场的份额进一步扩大,同时今年国际市场需求偏弱导致非洲胶向中国市场分流有所增加。

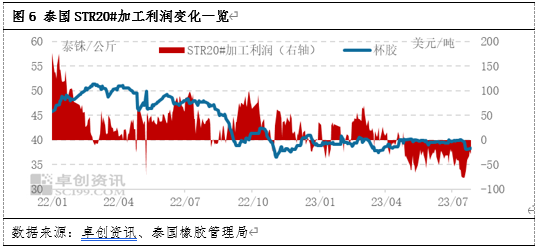

下半年展望:中上游利润欠佳 下半年天然橡胶进口高增长或承压 上半年中国天然橡胶进口量突破300万吨,同比实现高增长,同时亦是历史同期最高水平。下半年来看高增长局面或难以维持,一方面去年下半年基数偏高,2022年下半年天然橡胶累计进口332.82万吨,仅次于2020年下半年处于历史次高水平;另一方面,从生产利润以及国内/国际市场需求判断,今年下半年难以维持高增长局面,具体来看: 加工厂生产亏损 或影响上游出口意愿 去年上游高利润状态在今年未能延续,今年上半年来看胶价处于底部区间运行,导致上游利润倒挂,加工厂生产积极性不高,影响上游出口意愿。此外泰国方面原料库存水平不高,同时开割初期高温降雨偏少问题,导致原料释放不顺畅,新胶上量缓慢,或影响出口情况。

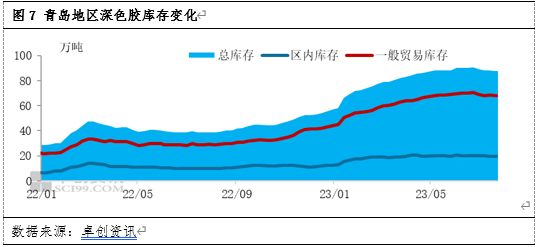

国内现货库存高企同时套利需求降温 影响国内进口积极性 国内现货库存高企,青岛地区区外库存处于近三年以来的高位水平,压制人民币混合价格处于底部区间震荡,下游整体采购积极性不高,逢低刚需采购为主。套利需求方面,天然橡胶基本面指引性不强,二季度非标基差处于1500元/吨以下水平,套利商参与积极性不高,对于混合胶买盘意愿下滑,因此预计三季度进口量或承压去年同期水平。

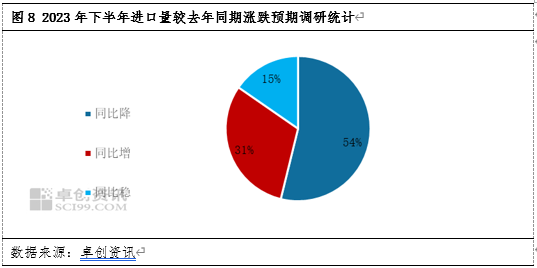

样本调研:半数以上样本预期下半年进口或承压去年同期高基数 卓创资讯通过对13家样本企业进行调研,样本包含上、中、下游。从结果来看,54%的样本认为下半年中国天然橡胶进口量呈现同比下滑趋势,主要是基于去年下半年高基数叠加今年上游加工利润亏损、套利盘参与度不高等方面考虑。31%的样本认为下半年进口量可能呈现同比小涨趋势,主要是基于海外轮胎厂需求恢复缓慢,出口压力依然向中国市场转移的可能性较大;此外中国轮胎出口市场或将保持韧性,同时国内需求改善预期,对于进口胶依然有支撑。

因此,综合来看上半年天然橡胶进口实现高增长,但下半年来看,因上游生产利润欠佳影响加工以及出口意愿,同时中国市场下游刚需以及套利需求均表现一般,在去年下半年进口高基数压力下,今年下半年进口量高增长承压。 风险提示:关注欧美需求恢复情况;气候变化情况;传统主产区原料上量后加工利润变化情况。 |

|

|  |

|

微信:

微信: QQ:

QQ: