在利润修复及需求改善推动下,沥青供给环比回升,预计未来供需将同步增长,库存维持中低水平,现货价格相对坚挺。此外,沥青期货跟随成本下移的特点比较明显,基差绝对水平仍将处于高位。 A 原油市场趋势向下 沥青是原油蒸馏后的残渣,是一种炼厂产品。理论上,原油价格走势对沥青价格走势具有成本指引。从历史数据来看,沥青期货与原油期货的长期相关性达到0.9,整体表现为沥青价格走势以跟随原油为主,部分时间由于阶段性供需的差异,二者出现分化。今年年中以来,SC原油表现强势,但欧美原油连续走跌,带动沥青价格重心下移。 欧美制裁下,俄罗斯供给进一步受制约,而OPEC+产量政策在年内重大调整的可能性较低。此外,伊朗供给回归仍无时间表。目前,需求端面临的最大压力源于经济走弱。经济走弱对消费的负面影响将逐步兑现,欧洲能源危机一定程度上引发了石油产品需求的结构性问题,同时欧洲天然气价格大幅上涨产生部分替代需求。从供需平衡角度来看,需求走弱相对确定,原油供需平衡表的变化主要取决于供给端,伊朗供给能否回归以及俄罗斯供给受限程度对全球原油市场影响较大。 整体上,油价向上的驱动有限,一旦地缘政治因素缓解,油价向下的驱动就开始发力,未来成本端对沥青走势形成压制。

图为沥青与原油价格走势 B 供给料进一步增加

图为国内沥青月度产量 年初,受低利润、低需求影响,国内沥青炼厂开工率及产量持续低于往年同期水平。而5月开始,随着疫情的好转、沥青利润和需求的修复,炼厂生产积极性提升,截至9月初,炼厂开工率已攀至历史同期水平下限。随着炼厂开工率的回升,沥青产量7月以后明显增加,7—8月的产量均接近去年同期水平。另外,从炼厂9月排产数据来看,产量将进一步增加,预计达到287万吨,环比增长6.3%、同比增长13.3%。其中,地炼排产量在196.1万吨,环比增长18.13%、同比增长56.35%。 下半年以来,沥青炼厂绝对利润持续好转,8月中旬山东地炼综合生产利润一度超过600元/吨。而从相对利润来看,柴油与沥青价差环比拉大,且绝对价差仍处在历史同期高位水平,说明成品油利润相对好于沥青。整体上,虽然沥青相对利润偏低,但绝对利润和需求环比呈现恢复态势,有望拉动沥青供给,预计9—11月沥青产量继续增加。

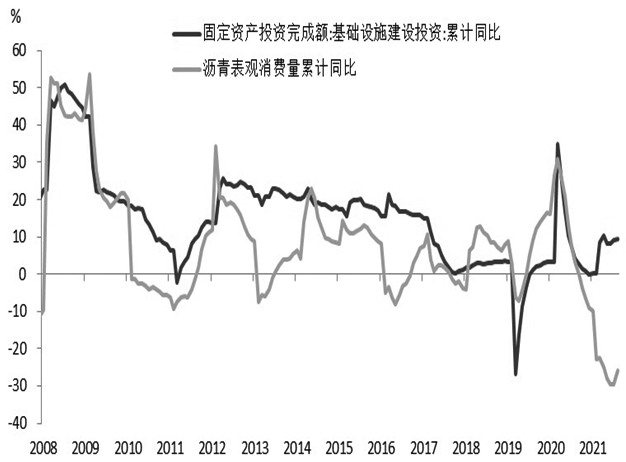

图为沥青炼厂综合利润及开工率 C 传统需求进入旺季 今年专项债额度提前完成。在稳增长大背景下,基建投资受到政策面支持。根据财政部的要求,今年新增专项债要在6月底前发行完毕、8月底前使用完毕。而今年1—6月地方政府专项债发行量累计达到3.4万亿元,累计完成进度达93%,基本完成专项债发行任务。7月地方债发行以再融资一般债为主,新增专项债占当月地方债总发行量的15.6%,主要投向交通基础设施建设、市政和产业园区基础设施建设和保障性安居工程。 财政部表示,下半年一是继续做好对地方的工作指导,督促各地做好专项债券发行收尾工作;二是督促地方及时拨付专项债券资金,压实项目单位责任,推动专项债券尽快形成实物工作量。业内普遍认为,动用存量专项债额度成为接下来的财政政策走向。虽然今年国家对基建投资的支持力度较大,但从基建到需求的转化来看,整体效率稍低。一方面,各地政府专项债更多用来弥补财政赤字;另外一方面,基建投向倾向于新基建,占比较大的是水利和公共设施等,对道路、铁路等传统基建的投资比例相对偏小,对钢铁、水泥、沥青等需求的带动作用较弱。此外,除沥青外,今年水泥、碎石等铺路材料价格均明显上涨,一定程度上影响了基建投资向实际需求的转化。截至7月,基础建设投资完成额累计同比增长9.58%,但道路运输业投资完成额投资累计同比下降2%,且1—7月沥青表观需求同比下降26%,基建投资与沥青需求出现劈叉。后市来看,基建投资发力仍然可期,但由于使用效率较低,且建筑原料价格较高抑制项目施工,基建对沥青消费的促进作用相对有限。 道路需求季节性增长。道路沥青消费是沥青消费的主要领域,目前道路沥青消费在沥青消费总量中的占比达到75%。今年上半年,在疫情散发及铺路成本上升的背景下,公路建设项目整体偏少、延期施工项目较多,沥青道路需求表现低迷。而从季节性角度来看,进入9月,随着降雨范围的缩小,公路项目将集中施工,沥青消费进入旺季,需求随之好转,只是预计较往年同期略低。 防水需求受到抑制。近几年,沥青防水需求快速增长。目前,防水需求在沥青总需求中的占比达到20%。去年,沥青和改性沥青防水卷材累计产量为29.6亿平方米,同比增长18%。防水卷材主要用在建筑物墙体、屋面、公路等领域,起到防渗漏的作用。防水卷材需求与地产市场的发展具有直接关系。1—7月,地产开发投资完成额累计同比下降6.4%、房屋新开工面积累计同比下降36.1%,一定程度上抑制防水卷材需求,进而打压沥青的防水需求。在地产市场整体增长有限的背景下,下半年沥青防水需求增量也相对有限。

图为地方政府专项债发行量

图为基建投资完成额同比与沥青表观消费量同比 D 库存维持中低水平 根据隆众资讯样本数据统计,截至9月14日,沥青库存连续4个月下降,总库存降至163.8万吨,其中70家样本企业社会库库存共计69.2万吨、54家样本厂库库存共计94.6万吨。从近1个月的数据来看,沥青社会库存仍在下滑,但炼厂库存持稳。一方面,随着利润好转、需求回升,炼厂产量增加;另一方面,终端消费表现一般,贸易商囤货积极性不高,多按需采购,导致炼厂出货较前期放缓。后市来看,在消费季节性转旺的背景下,终端贸易商有一定补货需求,但当前炼厂供给大幅提升,对冲了下游补货需求,故消费旺季沥青库存将维持中低水平。 综上所述,利润和需求修复,沥青供给持续回升,预计9—11月产量能达到年内高位。同时,9月开始,消费进入传统旺季,但资金面偏紧叠加铺路成本上升,公路项目施工受到一定抑制,沥青消费表现一般,贸易商采购较为谨慎,整体库存处于中低水平,后期关注旺季需求的兑现程度。从价格走势来看,沥青单边行情仍受成本驱动,预计原油价格上方空间有限,若油价运行重心再度下移,则沥青将跟随走低。(作者单位:方正中期期货) |

|

|  |

|

微信:

微信: QQ:

QQ: