CFC金属研究 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 本期策略: 铁矿(811, 30.00, 3.84%):2301合约750元/吨上方布局空单。 钢材:短期偏多,螺纹热卷(4068, 80.00, 2.01%)主力合约目标位4100-4200元/吨。中期偏空思路不变。 钢材方面:在经历7月份的超跌后,市场虽然仍有压力,但随着海外利空政策释放进入真空期,而国内稳增长政策开始逐步落地、发力,钢材供需矛盾有望进一步缓解。随着利润情况好转,钢厂继续大规模减产动力不足,叠加前期停产高炉复产,预计8月份供给端环比回升。但由于废钢资源相对偏紧,原燃料价格反弹等原因,供给的恢复或相对有限。需求端,7月底政治局会议提到,宏观政策要在扩大需求上积极作为,财政货币政策要有效弥补社会需求不足,房地产要稳住;随着专项债基本发放完毕,8月份要将资金用到项目上,基建或将进一步发力。预计8月会见到更多实物工作量落地。制造业方面,国内制造业PMI指数仍将处于扩张区域,终端需求缓慢恢复中。值得注意的是,8月钢铁市场仍有压力。内需边际转暖,但仍是弱复苏的态势;外需减弱,所以中期需要考虑出口回流问题。 铁矿方面,6月底到7月中矿价呈现波动下跌走势,一度跌破100美金/干吨。但7月最后一周,尽管钢厂减产持续叠加港口库存累库趋势不变,铁矿石价格仍走出连续上涨行情。7月中旬后随着钢材现货利润逐渐得到修复,市场开始交易钢厂复产逻辑,预期钢厂减产幅度会减小并陆续复产,从而支撑钢厂后续的原料补库行为。不过阶段性补库不改年度过剩格局。目前原料涨幅过高,速度过快,可能抑制钢厂的复产意愿。8月份是否会陆续复产,以及复产的力度和速度需要持续关注。 不确定因素: 供给回升速度过快,房地产风险 一

螺纹 1.1 本月现货市场表现:成品材触底反弹,废钢反弹进行中

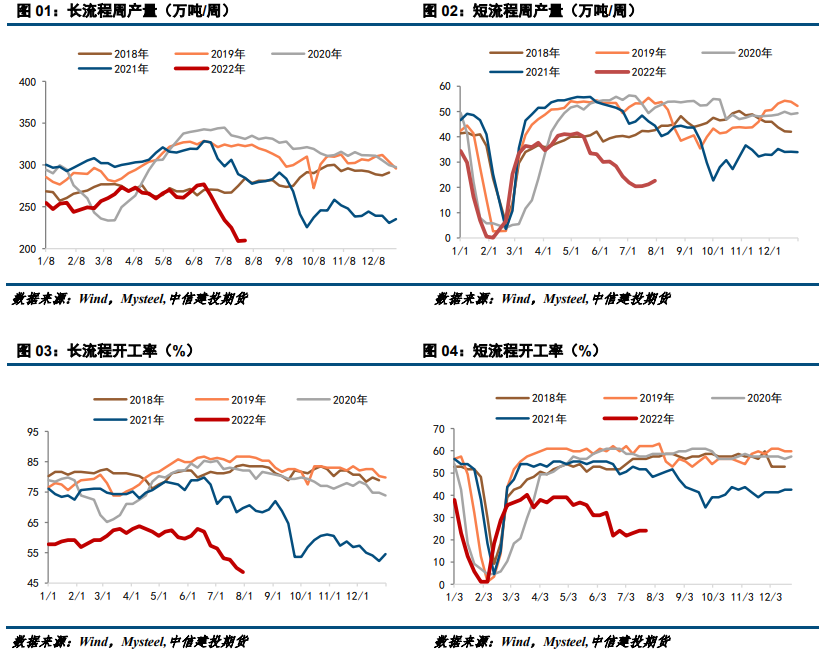

1.2 螺纹供给:长流程大幅减产,短流程触底回升

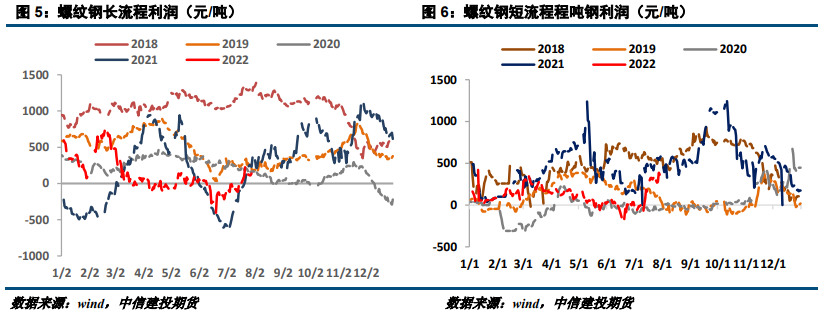

Mysteel周度数据显示,7月份螺纹产量环比大幅降低。截至7月29日,螺纹周度产量232.37万吨,月均周度产量为240.72万吨,去年7月月均周度产量为343.16万吨,同比减少102.44万吨/周,降幅29.85%。而6月份月均周度产量293.27万吨,7月份环比减少52.44万吨/周,降幅17.92%。从工艺角度来看,伴随长流程吨钢利润恶化,长流程产量下降明显,截至7月29日,长流程产量同比去年减少25.48%。而短流程由于前半月利润不佳,废钢到货不足等原因,产量进一步下降,螺纹产量同比减少53.95%。不过月中废钢大幅杀跌,短流程利润情况大幅改善,产量触底,目前已经连续两周小幅增产。临近月末,长流程短流程的产量均有起色,利润驱使下,8月份螺纹复产预期增加。 7月中旬螺纹长流程利润由负转正,最好的时候吨利润能达到200元/吨以上,但是本周原料涨幅超过成材,利润又有收缩迹象,但仍有100-200元/吨的利润。短流程利润更可观,截至7月29日,电炉吨钢利润超过300元/吨,不过由于废钢到货仍然偏低,增产缓慢。钢联数据显示,本周无新增在检电弧炉,电弧炉复产累计1座,电弧炉日均粗钢产量净增加0.27万吨。

1.3 螺纹表需:8月有望环比回升

从表需数据来看,7月表需基本在300万吨上下徘徊,整体来看,7月周均表观消费304.68万吨/周,环比6月的303.46万吨增加1.22万吨/周,同比去年7月的343.45万吨减少了38.78万吨/周,降幅11.29%。临近月末,需求有好转迹象。 7月建材消费日均15.4万吨,同比去年7月的18.7万吨减少了17.75%,环比6月份的15.6万吨减少了1.16%。目前仍是建材淡季,不过从价格与实际成交的关系来看,低价格确实能吸引到终端的补库,但持续性不强。从市场反馈来看,市场对4000元/吨以上的钢价还比较犹豫。 在正常年份,8月份仍是建材的淡季,市场不会对下游需求抱较大期待,但今年情况不同,疫情后的赶工需求,上半年各项稳经济政策下的实物工作量落地,存量工程项目有望带动8月份的建材需求出现边际好转。 1.4 螺纹库存:7月超常规去库,库存压力骤降

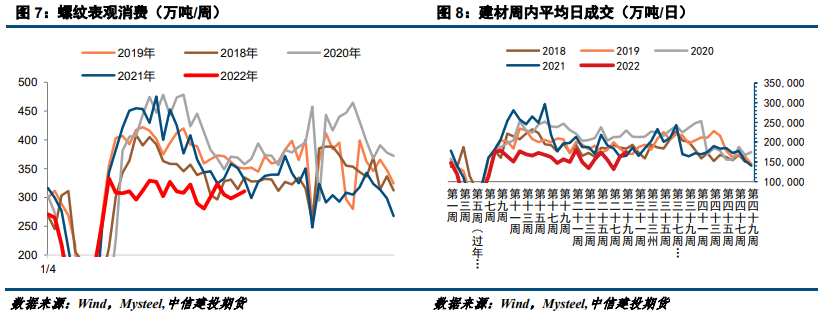

正常年份,7月和8月是建材的垒库周期,但今年库存节奏错配,出现了旺季垒库淡季去库的“奇怪”现象。不过需要注意的是,今年的淡季去库并不是需求端引发的,而是供给断崖式下降导致的。本月螺纹钢(4103, 89.00,2.22%)钢厂去库89.52万吨至243.91万吨,社会库存减少166.3万吨至641.89万吨,总库存降低255.82万吨至885.8万吨。目前不管是钢厂库存还是社会库存都已经降到了2019年的水平,前期的天量库存压力终于缓解。 展望8月份,若钢厂复产不及预期,供需关系将会进一步好转,局部区域,部分品种或出现规格短缺的现象。 二 热卷 2.1 热卷供需:月末开始减产,但空间有限

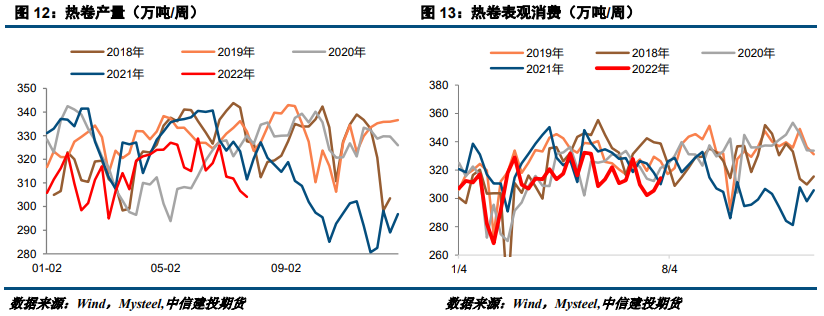

Mysteel周度数据显示,截至7月29日,热卷周度产量304.07万吨,月均周度产量为308.82万吨,去年7月月均周度产量为321.49万吨,同比减少12.67万吨/周,降幅11.86%。而6月份月均周度产量320.68万吨,7月份环比减少11.86万吨/周,降幅3.7%。相比建材连续6周减产,热卷的减产晚了5周,且还存在不确定性。主要原因是板材企业中,国央企占比居多,减产需要考虑更多因素,且目前已经有利润,热卷继续减产的空间不大。 截至7月29日,热卷表需314.29万吨。7月热卷周均表需为307.93万吨,环比6月的317.42万吨下滑9.49万吨或2.99%,同比去年7月的319.85万吨下降11.92万吨或3.73%。从近期整体市场成交情况看,较前期略有好转,对于终端企业来说,目前原料价位也是达到了一个相对合适的区间,成品订单接单意愿明显好转。整体来看,目前市场整体交投氛围良好,下游采购积极性明显增加,从本周数据来看,市场基本面情况继续向好发展,短期内对价格存在一定支撑。 2.2 热卷库存:钢厂库存前置,社库压力偏大

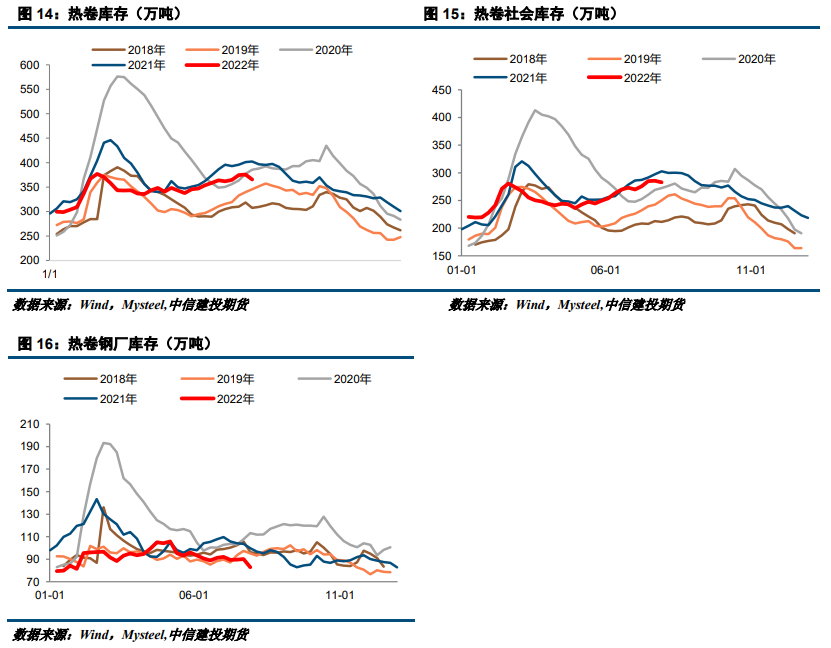

热卷7月份先是继续垒库,然后本周呈现去库态势。截至7月29日,总库存增加3.55万吨至365.55万吨,其中厂内库存去库9.36万吨至82.8万吨,社会库存累库12.91万吨至282.75万吨。钢厂库存前置明显,贸易商压力仍然很大。若8月份复产,热卷库存仍是较大问题。 2.3 钢材总结: 在经历7月份的超跌后,市场虽然仍有压力,但随着海外利空政策释放进入真空期,而国内稳增长政策开始逐步落地、发力,钢材供需矛盾有望进一步缓解。 供给端,自6月15日以来,截止7月26日全国样本企业共有70座在检高炉、累计容积85426m3,铁水日产量减少25.06万吨;共有24座在检电炉、粗钢日产量减少6.84万吨;共有48条在检轧线、累计影响成材日产量14.31万吨,其中:建筑钢材日产量减少12.31万吨,无缝钢管日产量减少0.15万吨,带钢日产量减少0.4万吨,型钢日产量减少0.45万吨,热卷日产量减少1万吨。不过,随着利润情况好转,钢厂继续大规模减产动力不足,叠加前期停产高炉复产,预计8月份供给端环比回升。但由于废钢资源相对偏紧,原燃料价格反弹等原因,供给的恢复或相对有限。 需求端,7月底政治局会议提到,宏观政策要在扩大需求上积极作为,财政货币政策要有效弥补社会需求不足,房地产要稳住;随着专项债基本发放完毕,8月份要将资金用到项目上,基建或将进一步发力。相信8月会见到更多实物工作量落地。制造业方面,国内制造业PMI指数仍将处于扩张区域,终端需求缓慢恢复中。 供需改善的同时,值得注意的是,8月钢铁市场仍有压力。内需边际转暖,但仍是弱复苏的态势;外需减弱,所以中期需要考虑出口回流问题。海关总署7月13日数据显示,2022年6月中国出口钢材755.7万吨,较上月减少20.2万吨,同比增长17.0%。1-6月累计出口钢材3346.1万吨,同比下降10.5%。上半年钢材出口量虽不及2021年,但在国内需求持续向弱的情况下,出口拉动了一部分钢铁消费。近期我国钢材出口无论是询单还是实单签订都有较大幅度的衰减,因此,在5-6月份钢材出口量大幅增加后,我国钢材出口量在下半年或将持续减少。因为我国出口钢材中板材占据半壁江山,所以外需减少后对板材是另一重压力,出口回流后国内板材市场承压更重。 短期偏多,螺纹热卷主力合约目标位4100-4200元/吨。中期偏空思路不变。 不确定因素:供给回升速度过快,房地产风险。 三 铁矿 6月底到7月中矿价呈现波动下跌走势,一度跌破100美金/干吨。但7月最后一周,尽管钢厂减产持续叠加港口库存累库趋势不变,铁矿石价格仍走出连续上涨行情。7月中旬后随着钢材现货利润逐渐得到修复,市场开始交易钢厂复产逻辑,预期钢厂减产幅度会减小并陆续复产,从而支撑钢厂后续的原料补库行为。不过目前原料涨幅过高,速度过快,可能抑制钢厂的复产意愿。8月份是否会陆续复产,以及复产的力度和速度需要持续关注。 3.1成材利润好转,原料价格反弹

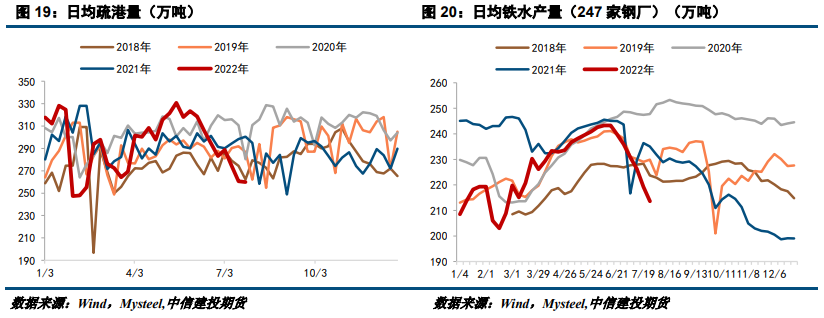

3.2 铁矿供需:阶段性补库不改年度过剩格局 供应端,由于矿山普遍在6月份进行了季度末和财年末冲量,7月份整体发运量出现了下降。临近月末,主流矿供应维持稳定,中期来看,海外钢材需求疲软,欧洲部分钢厂减产,下半年可能会有更多的铁矿发运到中国来。下半年铁矿石的供给端依然可观。 7月到港创下2800万吨的历史高位,从最新一期的海飘库存情况来看,8月份仍会出现天量到港。

需求端,6月生铁产量为7688万吨,同比增长0.5%;生铁日均产量256.27万吨,环比下降1.3%。1-6月份生铁产量为43893万吨,同比下降4.7%。截止7月26日全国样本企业共有70座在检高炉、累计容积85426m3,铁水日产量减少25.06万吨。7月29日,Mysteel调研247家钢厂高炉开工率71.61%,同比去年下降10.06%;高炉炼铁产能利用率79.30%,同比下降7.07%;钢厂盈利率19.05%,同比下降67.10%;日均铁水产量213.58万吨,环比下降5.66万吨,同比下降18.25万吨。由于目前铁水产量较低且仍保持环比下降,钢厂复产情况尚不明朗,不过钢厂盈利好转,复产预期加强。

库存方面,港口连续五周垒库,钢厂库存继续保持低产量低原料库存策略。7月29日Mysteel统计全国45个港口进口铁矿库存为13534.55万吨,环比增340万吨;日均疏港量259.84万吨降0.87万吨。7月29日Mysteel统计全国钢厂进口铁矿石库存总量为9684.32万吨,环比减少327.35万吨;当前样本钢厂的进口矿日耗为260.00万吨,环比减少6.20万吨,库存消费比37.25,环比减少0.36天。钢厂因现金流问题保持极低库存水平,但目前盈利好转,原料补库易引发铁矿价格反弹,不过经济下行周期中,钢厂依然会继续保持低原料库存策略。

3.3 铁废差

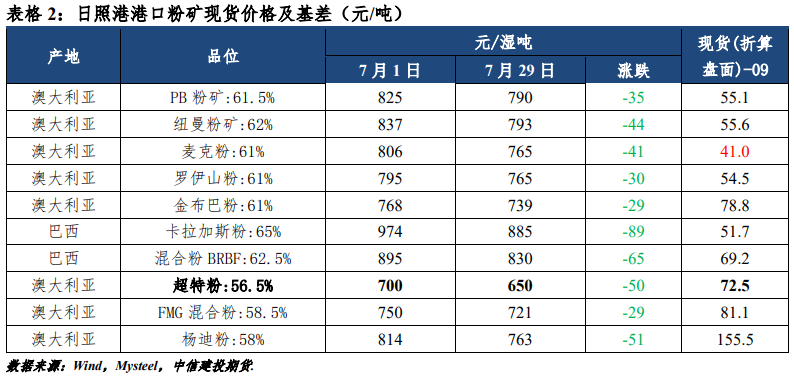

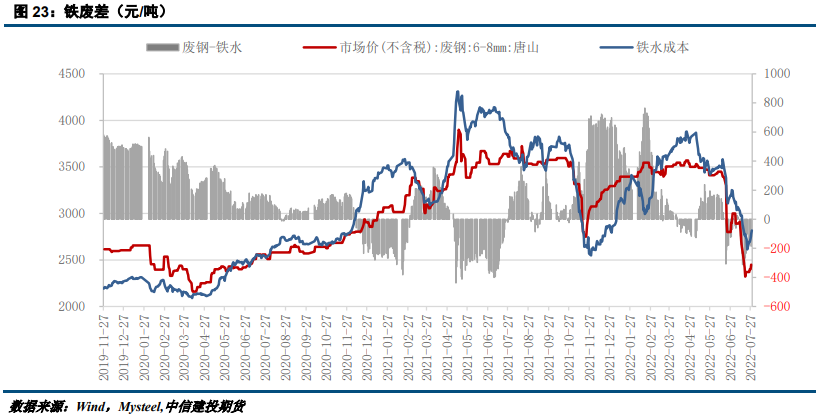

7月份废钢暴跌,短流程成本大幅下降。根据我们的测算模型,截至7月29日,铁水成本与废钢价差收得-124.4元/吨,废钢跌出了性价比,不过废钢性价比最高应该是7月18日,当时铁废差-304.7元/吨,随后随着废钢反弹,铁矿下跌,铁废差收敛。目前用废钢炼钢比铁矿划算,但因为废钢货少,铁元素仍然需要铁矿来提供,支撑着铁矿价格。 3.4 高低品价差:中高品价格相对坚挺

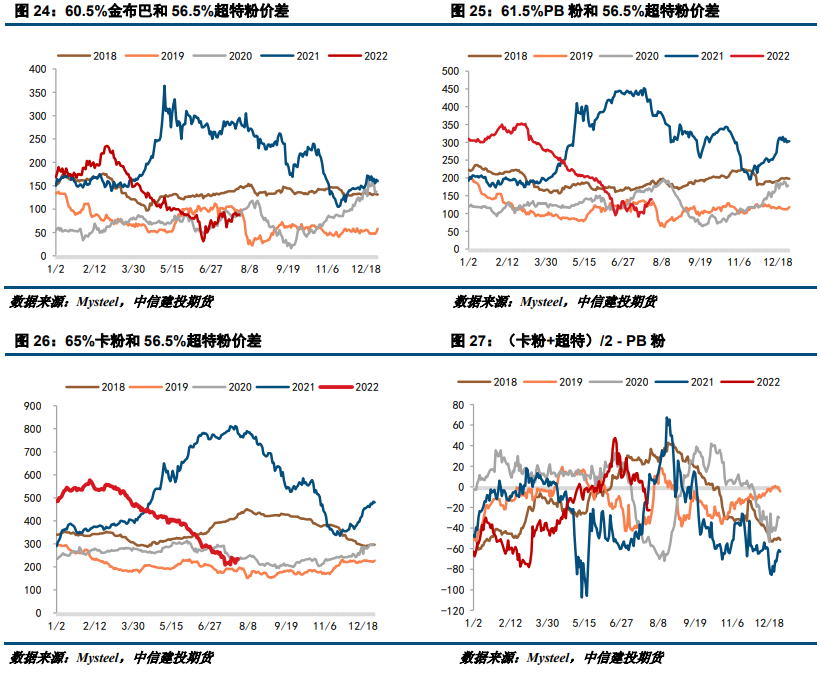

|

|

|  |

|

微信:

微信: QQ:

QQ: