2022年7月23日 宏观-股指 海外权益反弹,国内A股震荡 观点概述: 海外方面,原油与汽油价格的弱势使得市场对于联储紧缩预期最急迫的时间已经过去的倾向越发强烈,此前持有现金避险的资金开始回补权益资产的仓位,币和美股最近连续反弹。欧洲确实是下半年可能会爆破的点,但当下1个月视角来看,可能还不至于,因此外部环境的角度而言,中长期不利但短期算是利好。 国内方面,政策端要克制的表态叠加疫情反复和地产的悲观预期,使得A股最近有所调整,地产这个销售已经是主流估算的刚性需求以下,因此这个时候再去强烈看空等价于是看要发生系统性危机了,无论是主观情感上,还是我们观察的客观数据上,我们都不倾向于地产会导致系统性危机。 因此我不认为这个位置会直接因为诸如地产的问题而下跌下去,我仍然认为接下来这1个月左右会以一个盘整筑顶的方式运行,技术上看这个顶部会是以一个1H级别的上拉反弹到前高3400附近然后再随着海外的危机发酵趋势性跌下来。 策略建议: 会有一个短期反弹,多头若未离场需抓住这个反弹的机会 风险提示: 疫情、地缘政治、国际关系

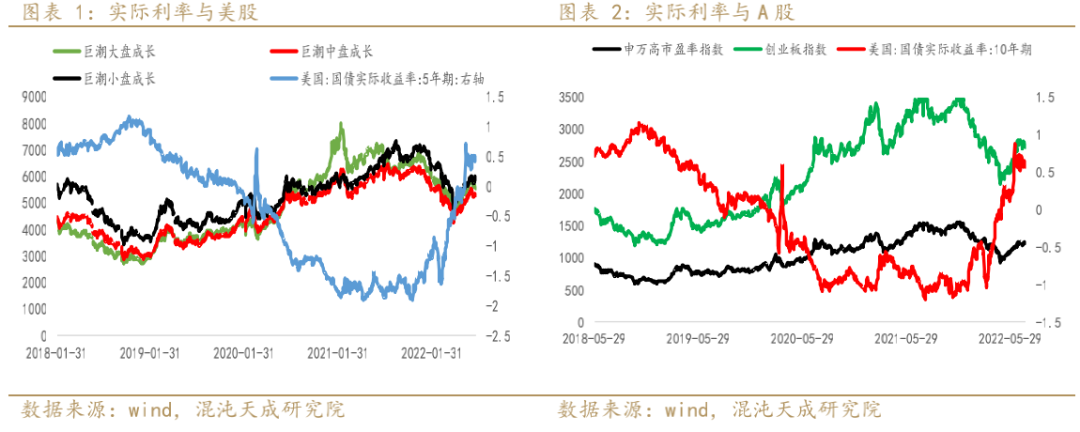

一 宏观 1、国际宏观 A股科技成长的反弹背景是北向和海外的背离,以及国内汽车刺激政策带动的整车板块的叙事,我们倾向于随着北向的背离修复和政策刺激高潮的消化,会逐渐回归和实际利率的相关状态。

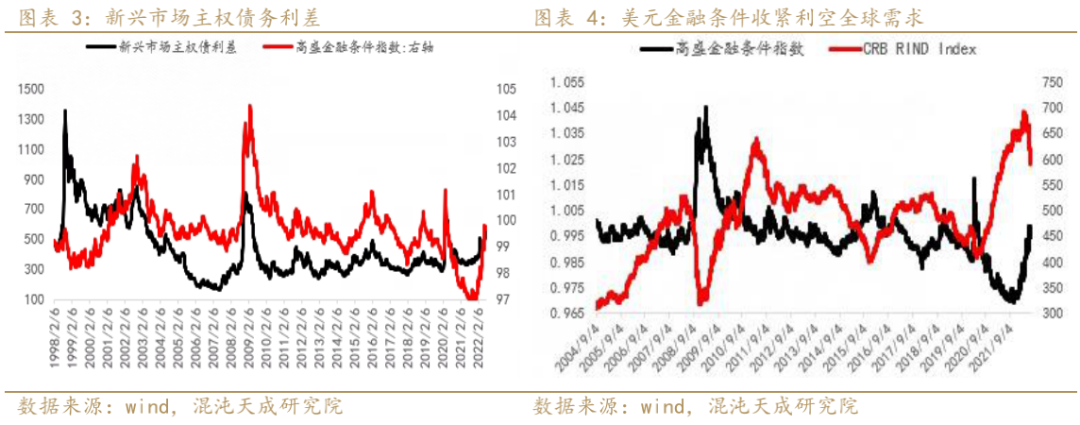

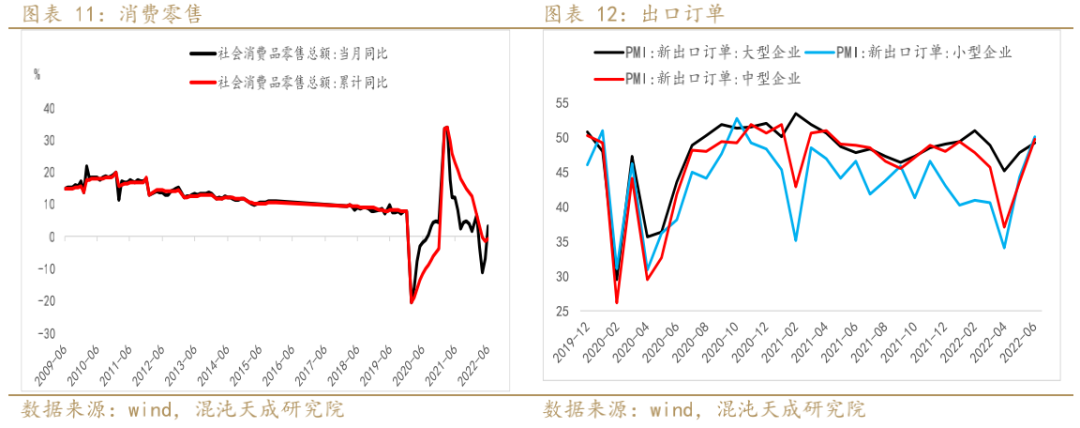

这种级别的美元美债利率上行,带来的全球金融条件收紧,会使得非美经济体先于美国面临巨大压力,全球总需求肯定是向下的,无非是速度和节奏问题,自然也会使得中国外需出现压力,下半年尤其需要警惕南欧、南美、东南亚地区出现危机的情况,这也是我们看A股下半年还有一波二次探底的主要原因。

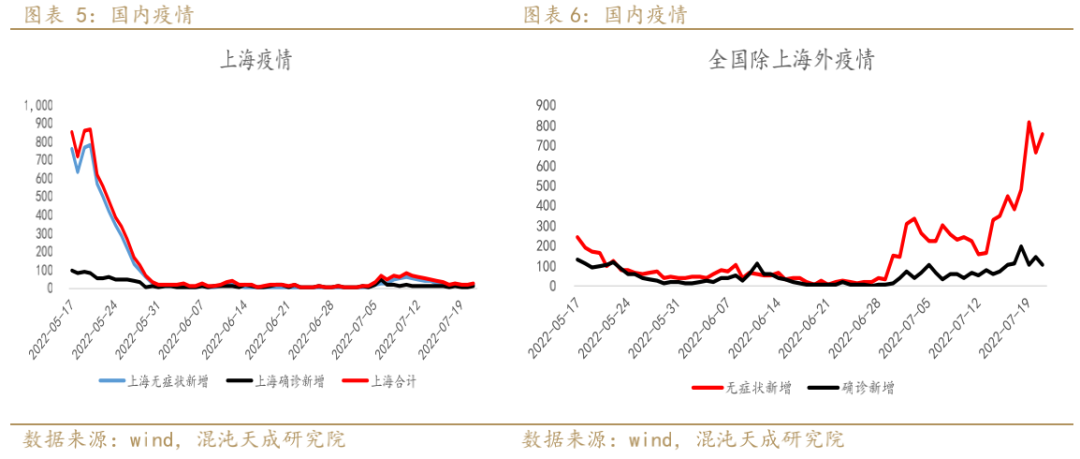

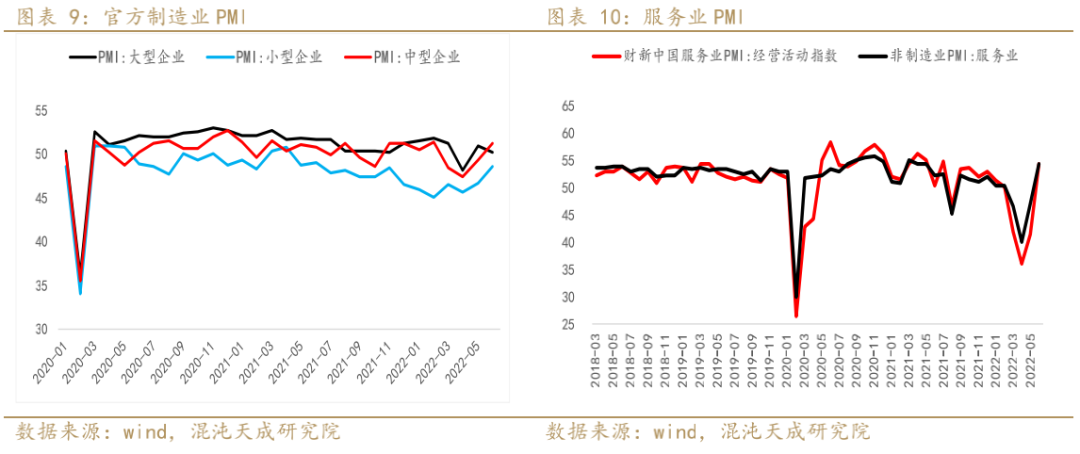

2、国内宏观 疫情的防控是国内的主线,最近来看,整体又有反弹的迹象了,再度激发起防疫和经济增长的矛盾。

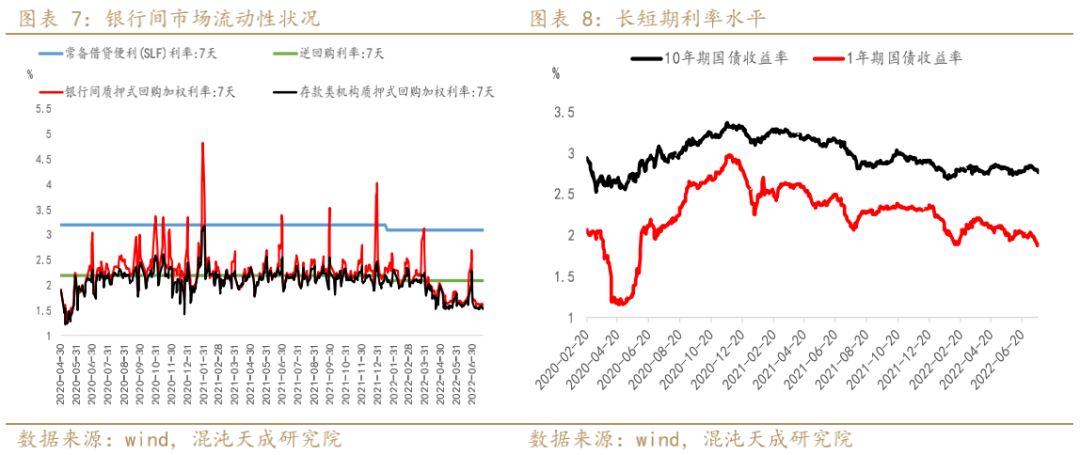

货币政策层面,尽管高层最近表态不搞过度刺激,OMO上也释放了有货币政策回归常态化的信号,但起码不至于去收紧,且流动性现状仍然极为充裕,因此没必要去担忧国内要去收紧。

国内经济数据角度看环比在改善,但是同比角度下无论是用电量、还是出口的趋势性、还是工业企业的产销与库存都不太乐观。

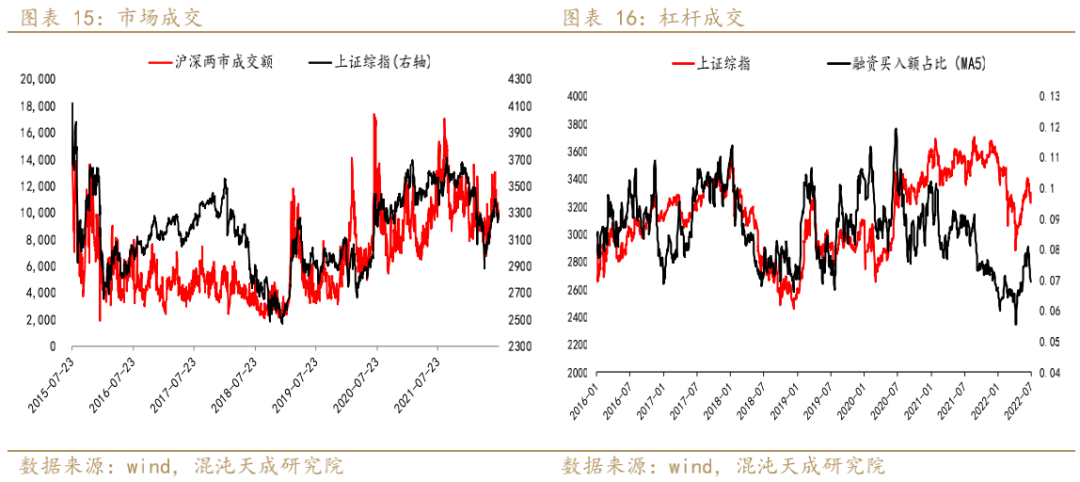

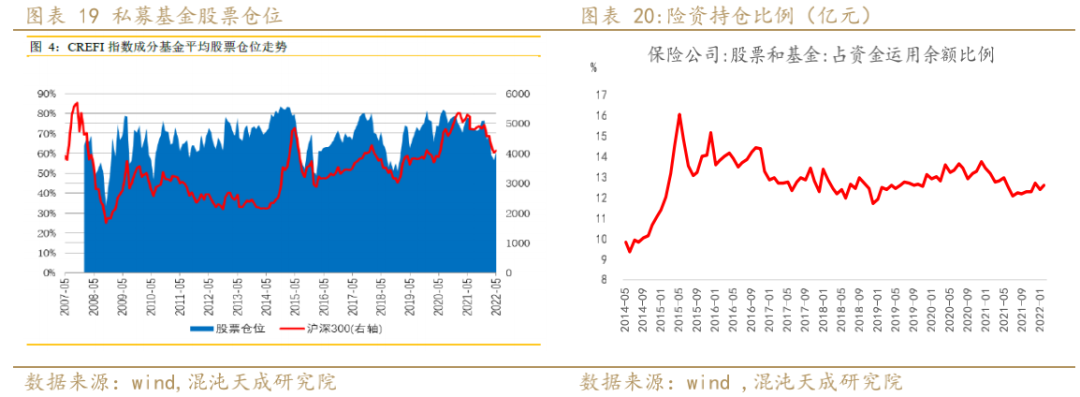

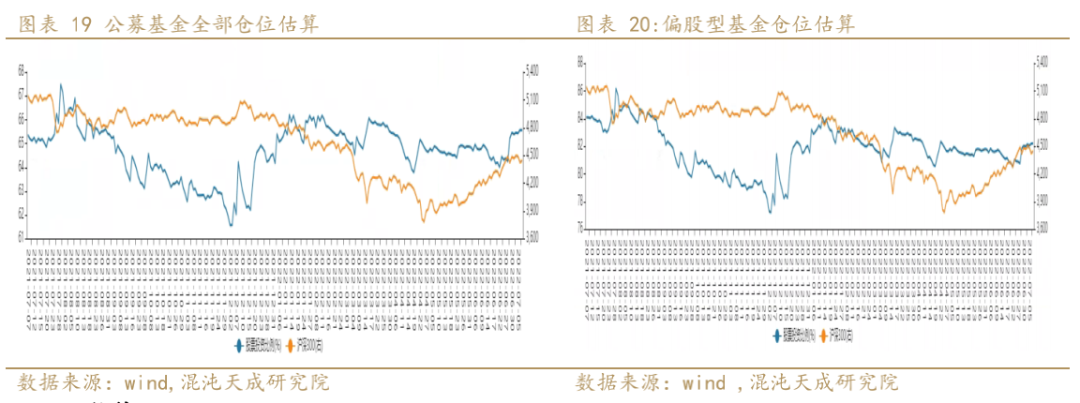

二 数据跟踪 1、 资金面; 成交量的角度看,最近明显是在滑落,多次不足万亿,这个量能是不足以支撑进一步大幅走牛的,而国内国外的流动性短期内都很难再有大宽松的预期,所谓的水牛叙事早该放一边了。

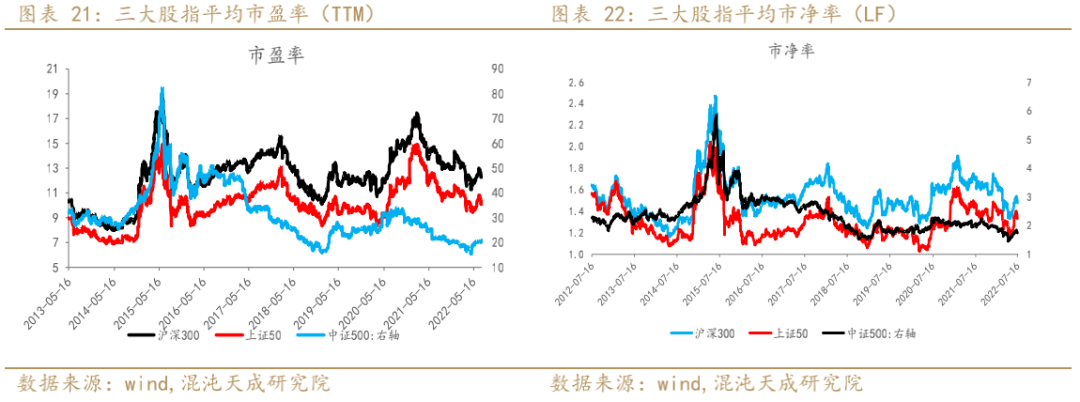

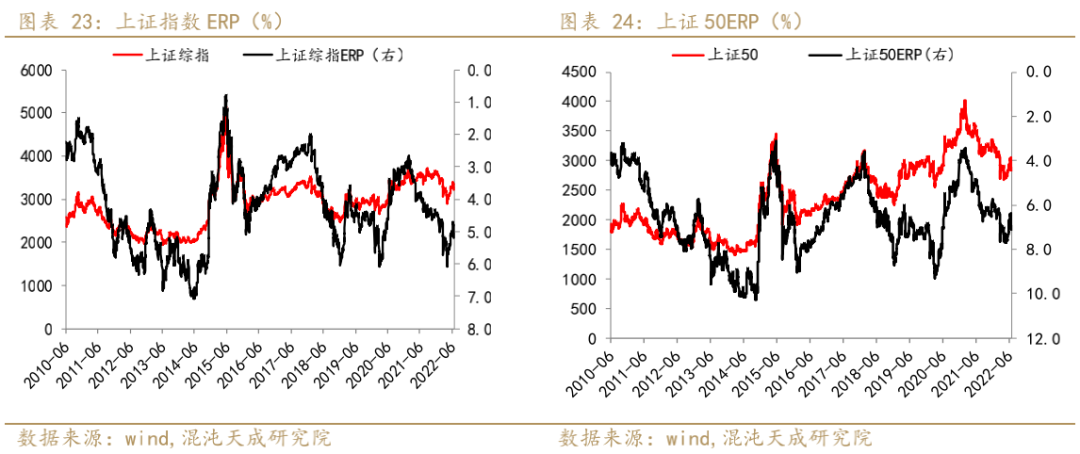

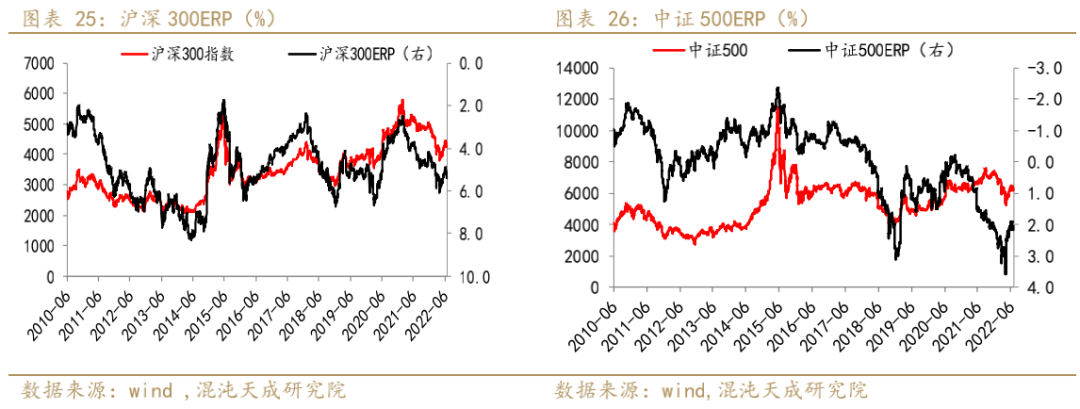

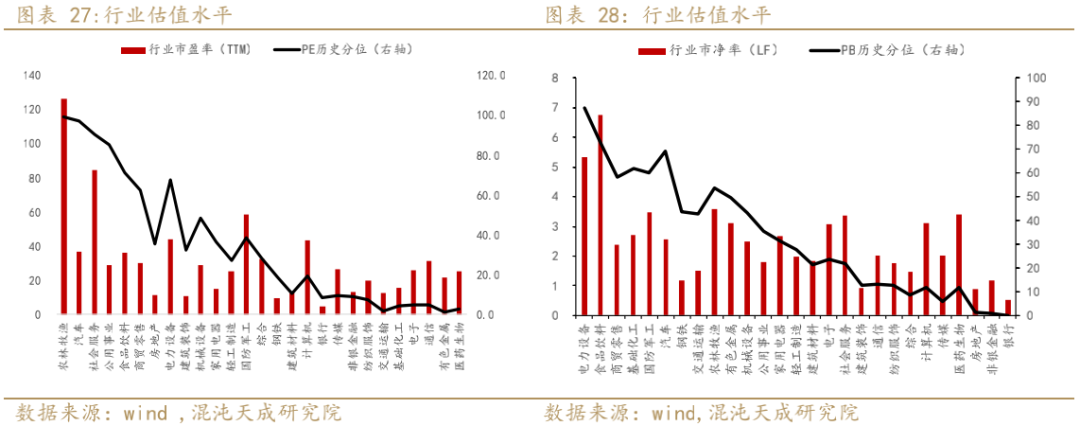

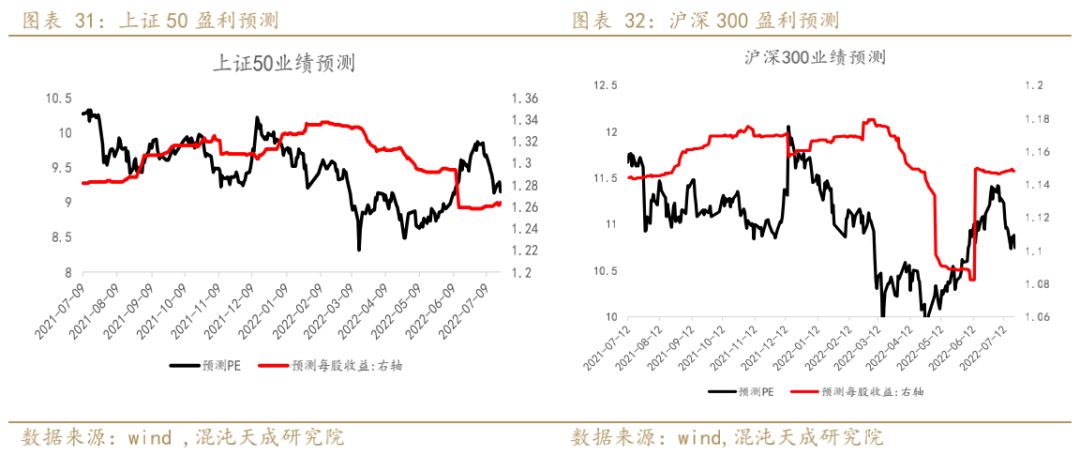

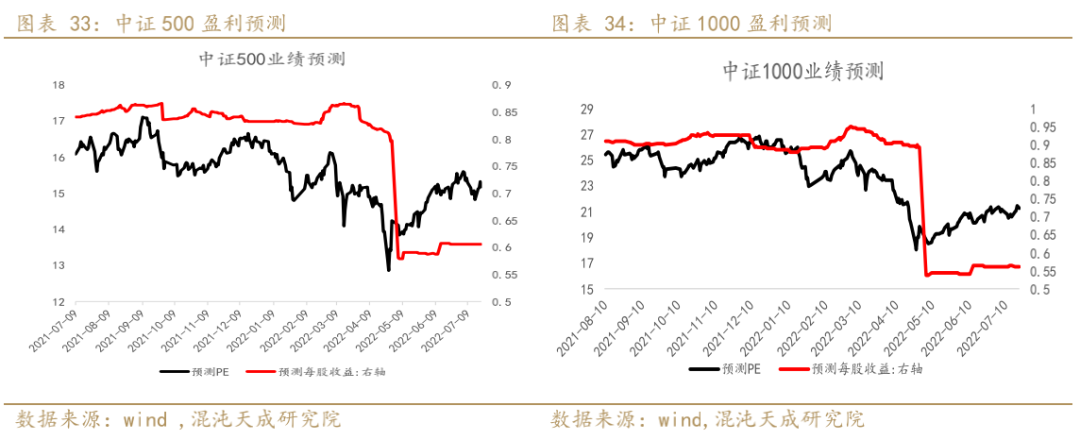

2、估值 当前的指数的估值完成了大幅度的修正,尤其是沪深300和上证50,虽然还不高,但已经不是极具有性价比的时候了。

3、企业盈利 从企业盈利的预测来看,复工复产后对此前封城带来的疫情杀基本完成了边际修复,现在是定价整个疫情反复和出口下滑的时间点了,此时继续大幅看多企业盈利层面的驱动也相对有限。

4、杠杆水平 此前的一波下跌可能是已经完成了场内的去杠杆,从融资余额的下跌程度来看,无论是总量还是边际,已经赶上18年了。所以即便下半年我们认为还有一波大跌,但是点位上应该也就是此前的低点附近了。

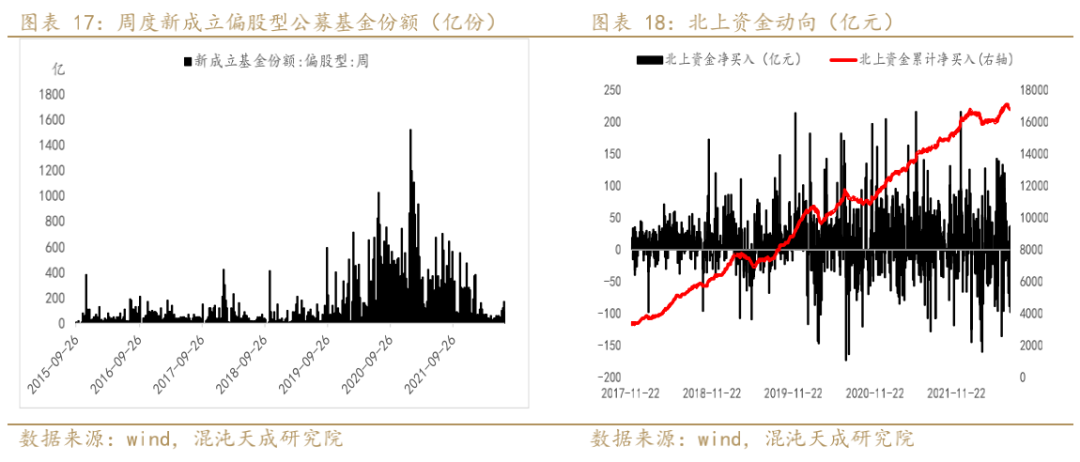

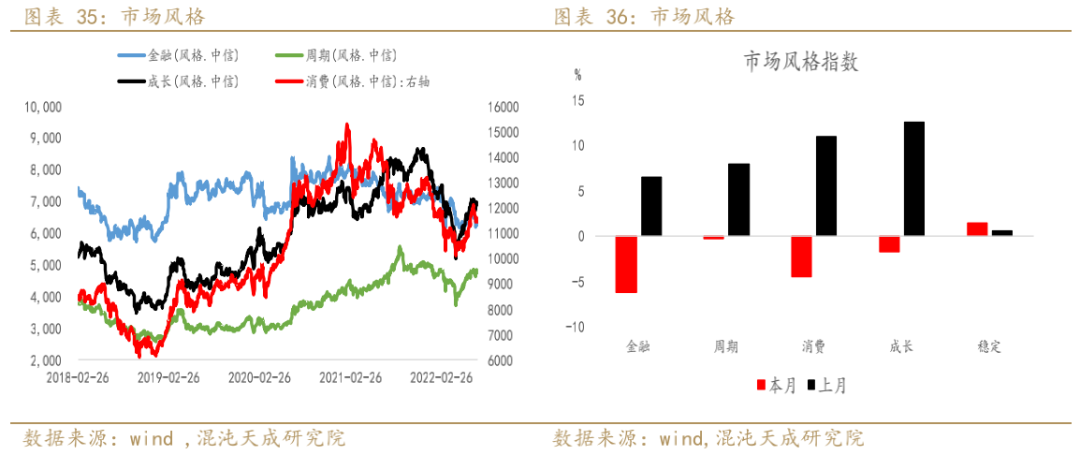

5、市场风格 这两个月成长有不错表现,成长归功于国内的系列产业政策松动叠加对海外的紧缩势头的脱钩,起码从北向来看,动静跟美股明显脱钩,考虑到北向已经基本补回来了仓位,这种成长风格的延续性可能要到尾声了。

宏观组: 联系人:赵旭初 zhaoxc@chaosqh.com 从业资格号:F3066629 求真/细节/科技/无界 混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。 在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。 中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。 中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。 |

|

|  |

|

微信:

微信: QQ:

QQ: