PTA产能集中-全球产能集中在亚太

PTA产能集中-亚太产能集中在中国

中国产能占据亚太73%左右。且近几年的新增产能都来自于中国,且来自于聚酯巨头的进一步扩张,其他地区新增产能不多。 PTA产能集中-国内寡头 我国PTA产能主要分布在辽宁(大连)、浙江、江苏以及福建,四地产能共计5329万吨,占我国PTA总产能的85%; 当前我国PTA供应主体公司主要有逸盛系(恒逸石化(000703)、荣盛石化(002493))、恒力股份、福海创、新凤鸣(603225)、虹港石化等,CR5占据60%以上份额; 供应商对供给的把控能力明显增强。

PTA产能集中-规模逐步变大

CR5占据60%以上份额,且装置规模化,200万吨以上的规模产能占据74%。 PTA生产成本逐步降低

随着PTA技术的革新,PTA物耗越来越低,用能越来越低,加工成本越来越低。 PTA产能中,小装置面临淘汰风险,目前重点关注低利润下中型装置的退出速度。 PTA竞争性产能出清

随着加工费的压缩,装置长停增加,2021年新增470万吨装置。长停装置占总产能12.2%。 PTA产业链一体化趋势明显

PTA来看逸盛2005万吨(宇宙巨无霸),恒力1160万吨(单体产能最大)。 PX浙石化一期二期共900万吨。其中荣盛51%股权+子公司中金石化160万吨,权益产能619万吨,其PX产能占比最大。 聚酯产能中,恒逸石化产能最大,其次是桐昆、新凤鸣。 产业抗风险能力增强 产业某一环节减停产的弹性降低(当然由于主流PTA供应商PX还没有做到完全自给自足,其负荷运作还要参考PTA加工费)。 PTA出口增加 随着产能的增长,国内PTA已经进入过剩格局,企业积极寻求海外市场

PTA的现实 外需不佳,服装出口下滑明显,后期预期亦不佳

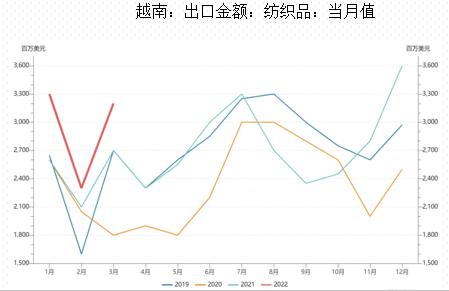

1-3月纺织服装累计出口同比11%,3月当月出口同比16.5%。 1-3月份纺织品累计出口同比15.1%,3月同比22.2%。1-3月服装出口累计同比7.4%,3月同比10.5%,服装去年开始下滑明显。 出口数据表现不明显弱势原因: ① 现在做多的还是去年的单子,新单有限(订单有滞后效应); ② 订单向大厂集中; ③ 价格上涨因素。 东南亚出口恢复,挤占我国出口

随着国外疫情的“躺平”政策,东南亚终端产能有所复苏,出口恢复,挤占我国终端出口的空间。

终端国内外库存相对较高

2020年疫情导致的国外低库存已经在2021年下半年回补(国际物流缓解,当然其中亦有价格上涨的因素) 。 国内纺织服装存货亦出现大幅上涨。 总体制约投机需求。 大宗高价格,国外高通胀,抑制需求

内需较差-期待有好转

3月社会消费品零售总额34233亿元,同比下降3.5%,环比下降1.93%,4月份数据应该环比更差。 其中服装鞋帽针纺织品类1-3月下滑0.9%,3月当月下滑12.7%。 疫情影响下游偏弱

聚酯负反馈(短期亦有疫情物流影响)

聚酯负反馈(短期亦有物流影响)

今年聚酯产量或较预期降低

二季度由于疫情以及效益的影响聚酯产量较预期下滑。基于不及预期的略悲观预期,预计全年产量增速5-6%左右,产能增速6%左右。 PTA国内产能增长迅速

2020-2023年是PTA产能投放大年,截止目前,PTA产能达6900多万吨。 聚酯产能产量情况

112年4万亿投资,聚酯产能大幅增长,随后进入低增速阶段,17年后增速回升,近几年相对平稳,在10%偏下水平。PTA产能增速明显大于聚酯产能增速。 PTA效益与物流原因主动减产

PTA平衡需要供应商加大减产力度

PTA库存水平中性

成品油裂差坚挺支撑石脑油

二季度NAP裂差预计重心13050美元/吨PX仍处于产能扩张周期。

PXN修复,但难给与更高估值

二季度PXN预计重心270美元/吨,难大幅超过300美元/吨。一方面PX大格局过剩,一方面由于终端负反馈国内PTA开工难给出较大的增长空间。 PXN修复,但难给与更高估值

亚洲PX开工低: ① 固定检修, ② 效益差, ③ 石脑油现货紧张,俄罗斯油采购困难。 PTA加工差低位震荡

二季度PTA加工差预计300-600元/吨。 PTA估值

总结 PTA产能较为集中,产业对于现货市场的把控能力强(控制现货流通性,今年主流供应商加大了现货操作力度),同时PTA产业一体化比较明显,抗风险能力较强。产业某一环节减停产的弹性降低(当然由于主流PTA供应商PX还没有做到完全自给自足,其负荷运作还要参考PTA加工费)。 产能大增长,技术革新,成本降低,出口增加 聚酯产业链上游产能大增长,PX全球过剩,PTA产能增速大于下游聚酯,国内过剩。 需求端国内外库存较高,国外通胀抑制需求,东南亚服装供应恢复,国内终端订单下滑,且预期不佳;国内需求数据较差,增长放缓收入减少,预期有恢复但难出现大的放量。 聚酯开工难回到前期较高的位置,倒逼PTA平衡需要更加积极的减产,PTA加工差难出现大的改善(低位加工差倒逼工厂低开工)。 后期PTA重心仍将跟随成本波动。 9月差猜想:先正套后反套(当前需求偏弱预期下月差偏高)。 |

|

|  |

|