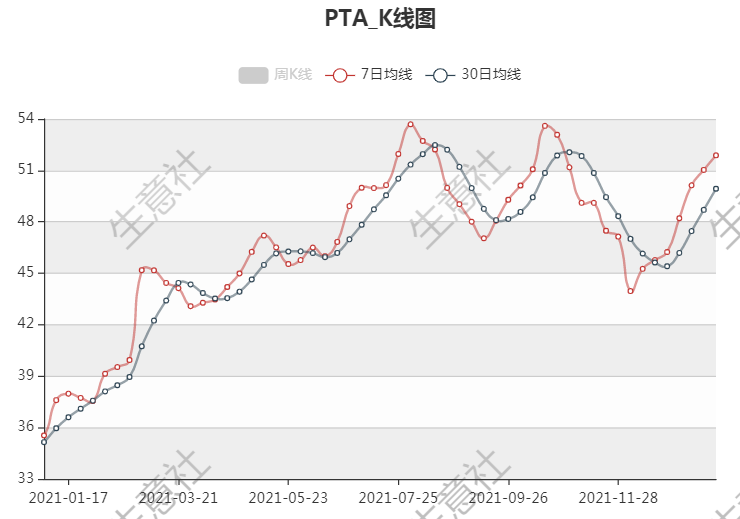

受到原油成本助推以及PTA(5286, 14.00, 0.27%)自身减产,供需改善带动去库存化的利好影响,2021年国内PTA现货市场行情呈现上行态势,根据生意社价格监测显示,截止2021年12月31日国内现货市场均价在4963元/吨,较2021年1月1日上涨36.76%。其中年内最高点出现在10月11日是5543元/吨,最低点出现在1月1日是3592元/吨。 全年价格走势可大致划分为三个阶段:

1-7月单边震荡上行。国际油价持续上行,成本端成为驱动市场上行的核心因素;另外,在终端纺织服装出口及内销同比高增长加持下,下游聚酯及织造开工持续高位运行,需求端表现较好。同时,3月份后PTA工厂检修频繁、主流供应商现货供应收紧、7月底台风来临港口封港,等等因素导致PTA供需端持续改善,期间PTA连续6个月实现去库存。 8月份PTA跟随油价短暂回调之后,9月下旬开始在成本支撑以及自身供应减少的提振下,又重拾升势。10月初嘉兴石化、恒力石化、逸盛大化共计1000万吨PTA装置停车导致PTA行业运行率一度跌至60%左右,导致PTA价格不断上扬,于10月11日创下年内新高,也是涨至近两年内高位附近。 10月下旬开始,受江浙等主产区限电影响,下游聚酯及织造开工大幅滑坡,需求端较上半年明显走弱。今年旺季表现不及预期,织造企业新订单接单表现惨淡。随着能耗双控限产逐步放松,叠加原材料价格大跌,终端企业下单观望。内需提前熄火,外需推迟释放。PTA工厂虽有停车减产但持续时间不长,市场供需转弱并再度累库。临近年末虽然受到需求牵制,但在原油强势推动下PTA价格止跌,呈现小幅回暖。 在2020年4月PTA价格创下历史新低后,2021年触底反弹,那2022年又将何去何从?是继续回暖,还是回落? 产能过剩 供应压力犹存

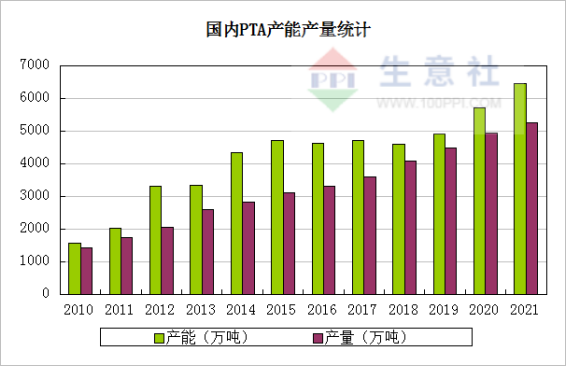

2021年国内PTA新增产能共计820万吨,而2022年PTA仍是投产高峰,全年预计新增产能1400万吨将陆续投入。而下游聚酯计划新增产能710万吨,但该装置多而分散,集中度不及上游原料,计划与实际进度相差较大。从近三年聚酯实际投产情况来看,基本稳定在400万吨上下水平,远低于上游PTA增速。因此PTA供应端将会更加严峻,未来老旧装置将失去竞争力,其中2020年、2021年分别新增停车产能219万吨、544万吨。市场格局将会重新分配,PTA产能过剩的程度也将日趋严重。

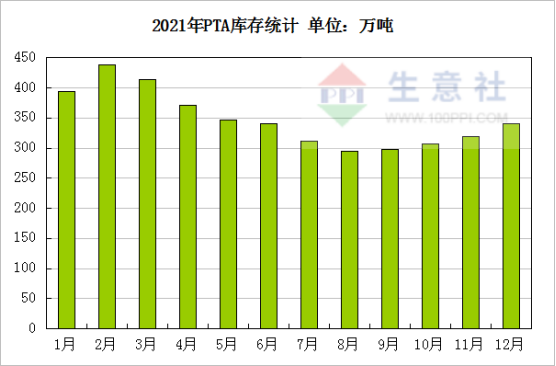

再看库存,2021年初尤其是1、2月份时,下游聚酯企业因春节假期出现停产放假的情况使得PTA库存在此期间快速累积;3月随着下游企业逐步恢复生产且市场对于未来需求持乐观态度而积极采购原料,PTA社会库存因此进入连续下降态势,库存量从峰值的400多万吨一路下降至300万吨附近;自5月开始,国内PTA社会库存整体在300万吨附近小幅波动,截止2021年底PTA社会库存量约在350万吨左右,但目前整体仍然处于近几年偏高位。

成本端大概率利空 下行驱动较强

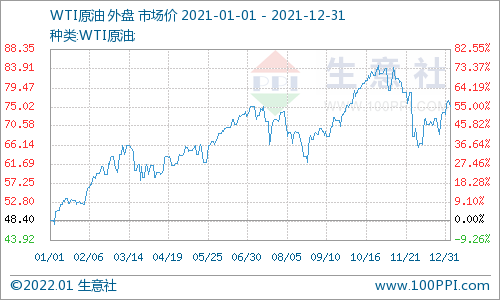

2021年原油一路高歌猛进,震荡上涨,创近几年的新高,2021年WTI年度总体涨幅达55.39%,布伦特原油涨幅在50.65%。2021年油价上涨的核心逻辑基本与疫情演变趋势高度相关,另外通胀预期宏观背景下,供应收紧和经济复苏也为油价上行提供了动力。2022年原油市场整体供应端大概率利空,下行驱动较强。全球原油供应会继续增长,向疫情以前水平靠拢。伊核协议重启谈判,伊朗原油或重回市场,OPEC(欧派克)也正常执行增产计划,多国释放战略库存造成供应边际增量,或将引发较大供应压力。Omicron(奥密克戎)变异毒株对原油需求,存潜在影响,全球原油供需格局转弱。

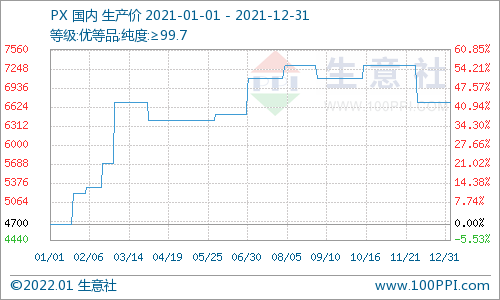

2021年受原油价格持续推涨、外盘价格上涨,国内PX市场价格走势大幅上涨,年初均价为4700元/吨,年末均价为6700元/吨,全年涨幅为42.55%。但2022年续涨的可能性不太大。预计国内2022年计划新增产能超过1400万吨,国内进口量将大幅减少,国内供需虽有所改善,但是亚洲PX整体供应量已经过剩,日本和韩国等PX出口大国存在巨大压力,极有可能是让利销售到国内,与国内企业拼价格,PX生产亏损仍将持续,负利润成为常态。 终端需求弱复苏 趋势有望延续

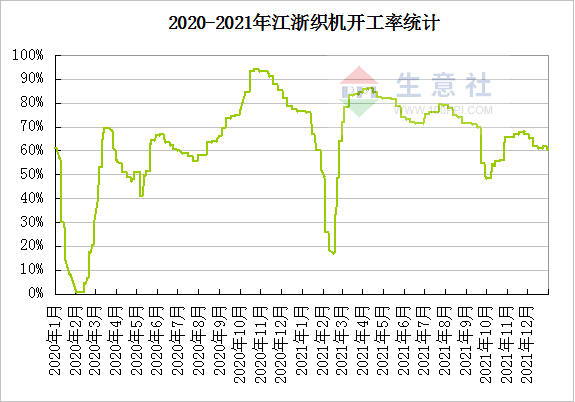

2021年江浙织机综合开机平均开工率69%,较2020年上升8个百分点。上半年订单较好,处于历史同期水平,下半年订单一般,叠加江浙地区局部地区限电依旧,织造加工率整体走弱。

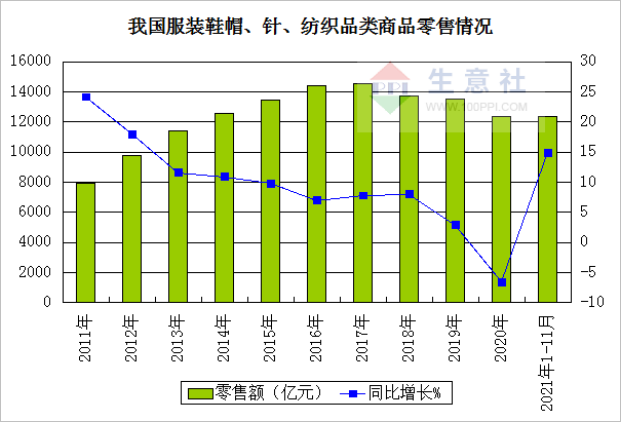

从终端纺织行业来看,国家统计局数据,2021年1-11月份,服装鞋帽、针纺织品类商品零售额12363亿元,同比增长14.9%。纺织品服装内需市场稳步恢复,主要得益于2020年低基数效应。2021上半年国内终端纺织品消费保持高速增长,但7、8月开始销售增速明显回落,持续多月下滑,部分月份低于去年同期。总体来看,内需市场呈现弱复苏现象,未来趋势有望延续。

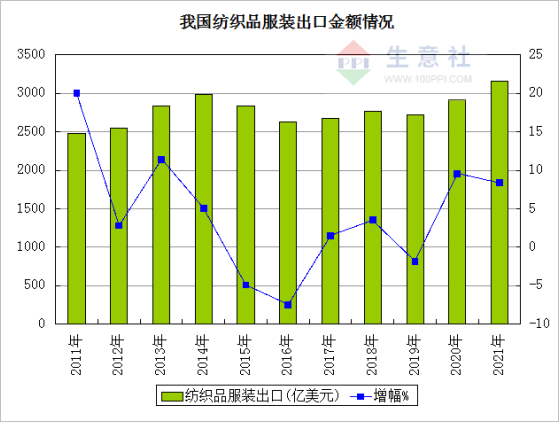

出口方面,2021年全国纺织品服装出口额3154.7亿美元,同比增长8.4%,超过2014年,创历史新高,实现“超预期”增长。出口表现亮眼的原因仍然在于疫情,国内继续补充国际供应的缺失。海外在2021年已经进行了一轮补库,但仍没有回到疫情前的水平。预计2022年特别是东南亚一些国家供应逐步恢复,替代效用将减弱,国内纺织品服装出口将面临下滑。

综合上述,生意社分析师夏婷认为,短期PTA受到原油上行提振,仍将偏强运行。根据生意社730均线图显示,自2021/12/12后,7日均线上穿30日均线启动上行态势,当前两条均线继续同向上行。2022/1/22测算,接下来的7日内发生运行态势改变(即7日均线下穿30日均线)的概率为24.57%。中长期来看,原油供应偏利空,成本支撑力度将下滑。另外,PTA行业各产品仍处于产能扩张周期,上游的扩张速度远超下游,终端需求端则延续恢复性增长,因此2022年全年PTA供应压力还是不减,整体价格走势以偏弱为主。 |

|

|  |

|

微信:

微信: QQ:

QQ: