原标题:期债 出现一定程度的回调 近一个月以来,十年期国债期货主力2112合约价格最高达到100.155元,较前期低点上行约1.5元,而十年期国债活跃券210009利率一度向下突破2.9%关口,下行幅度最多达到15BP。主要原因是进入到11月后,商品价格下行放缓,并逐渐表现出企稳的迹象,同时投资者对基本面的预期有所调整,债市出现一定程度的回调。 商品价格下行放缓,地产板块吸引市场目光。过去一个月,在全球能源危机的影响逐步扩大后,市场对通胀的担忧逐步升温,黑色系产品价格大幅上行,但是在监管层的精准管控下,工业品上游价格快速下行,使得通胀预期明显降温,不再制约货币政策的空间,这也是本轮债市上行的主要原因之一。而进入11月后,商品价格出现企稳迹象,10月官方制造业PMI为49.2,低于预期与前值,分项同样不算乐观,代表供需两端的生产与新订单指数双双回落,生产指数大幅下行1.1个百分点,新订单指数连续3个月位于荣枯线下方。在此背景下,债市依旧保持强势。 其实,债市本轮回调的源头来自信用债方面。在监管依旧严格的情况下,个别房地产企业难以在一级市场获得融资,而房价回落以及房地产税即将试点等因素导致住房销售情况不佳,现金流承压使得企业偿债能力进一步减弱,从而使得信用债继续承压。而市场信心缺失则导致二级市场房地产信用债遭到大面积抛售,除去已知的面临较大风险的企业,其余企业的现金流状况相对较好,到期压力并不大的房企债券也遭到错杀。 房地产作为我国最重要的资产类别之一,与国民经济密切相关,在市场基本面预期悲观的时点,如果放任市场情绪进一步发酵,连锁反应有引发系统性风险的可能。因此,监管层出手稳定市场信心。11月上旬,个别地区召开房地产企业及金融机构等座谈会;11月9日,中国银行(3.060, 0.00, 0.00%)间市场交易商协会举行房企代表座谈会。市场情绪由此得到迅速修复,遭到错杀的地产债价格迅速回归至正常水平。从权益市场来看,11月9—10日两个交易日内,申万房地产指数日涨幅分别为2.79%、5.85%,几乎收复了此前两周的跌幅。而对于债市而言,市场开始预期地产政策的边际放松,在宽信用预期抬升之下,国债收益率有所上行。 最新公布的10月经济数据显示,工业增加值同比增长3.5%,略高于市场预期,但是新一波疫情并未完全反映,加上冬奥会临近,生产可能继续受到影响;固定资产投资累计增速低于市场预期,房地产增速继续下行,基建低位企稳;消费数据是11月为数不多的亮点,但是消费修复的根本,也就是消费意愿和消费能力依然取决于疫情的进展,同时如果扣除价格因素,消费增速较前值依旧有所回落。 根据以往经验,在经济承压阶段,监管层往往通过增加流动性来刺激需求,以起到逆周期调节的作用,但是这次笔者认为可能会有所不同。11月底,美联储正式开启Taper,而考虑到近期持续攀升的通胀数据,对于提前开启加息的讨论也愈发热烈。国内自2020年6月以来就一直维持着常规的货币政策,加上基本面的压力,并不支持货币政策收紧。未来,中美货币政策周期可能出现错位的情况,在海外流动性回收的背景下,会对国内流动性空间形成一定制约,而通胀对流动性空间的压缩也不应该被忽视。

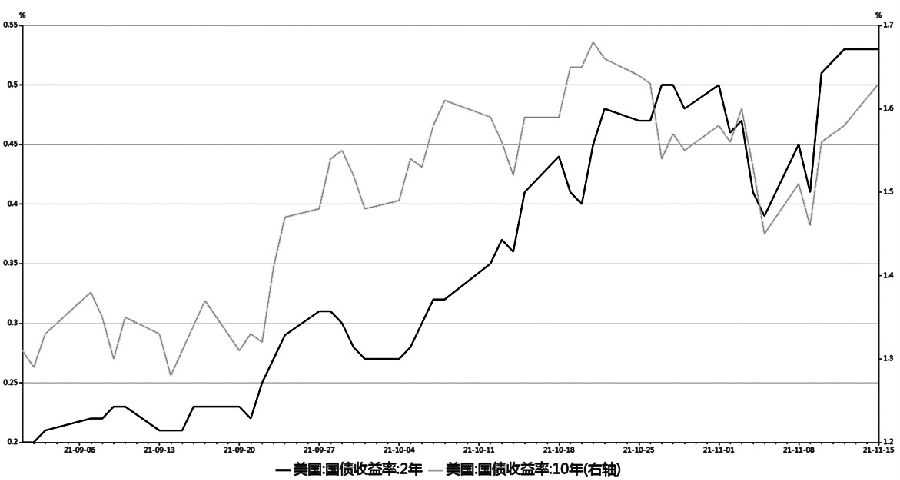

图为降息预期推升美债收益率 与此同时,财政方面依然存在发力空间。从今年财政收入支出情况以及基建增速持续维持低位可以看出,从专项债融资到形成实物工作量中间存在时滞,除了专项债绩效管理之下好项目稀缺外,还因为上半年稳增长压力不大,跨周期思路下财政蓄势待发。同时,财政支出也能够转化为银行存款,缓解流动性压力。(作者单位:南华期货(12.480, -0.20, -1.58%)) |

|

|  |

|

微信:

微信: QQ:

QQ: