摘要 一般而言,8月处于中秋备货的黄金时期,市场需求较为旺盛,另外,当前在产蛋鸡存栏量处于同期中等水平,补栏量或将不及预期,环比有所下滑,而淘汰量有望迎来高峰时刻,故而鸡蛋(4364, -19.00, -0.43%)供应预期将有所减少,期价或将有所回升。不过,我国多地连续新增多例新冠肺炎感染者,似有抬头迹象,鸡蛋消费端或将受到冲击,关注疫情防控情况。 一、行情回顾 2021年7月,鸡蛋期价走势呈现震荡下跌格局。主要是上半年补栏量持续增加,新开产蛋鸡逐步递增,且今年中秋、国庆假期没有叠加,需求将有所分散,市场对后期现货季节性涨幅不及预期的担忧,对期价的提振作用较同期较弱。整体处于弱势下跌的趋势。 大连商品交易所鸡蛋2109合约日K线图

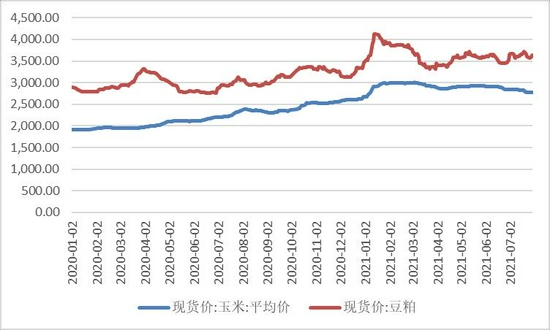

图片来源:文华财经 二、基本面分析 1、饲料成本分析 玉米(2464, -10.00, -0.40%)分析:就目前所处的时间节点来看,市场关注的重点已逐步转移至2021/22年度,美国农业部发布的月度供需报告显示,2021/22年度全球玉米偏紧格局有所缓解,产量及期末库存均有所上调。且我国农业农村部报告亦显示我国玉米供需形势有所改善,市场前期紧张的氛围逐步驱散。另外,在养殖及深加工行业全面亏损、政策调控引导、进口拍卖持续进行、小麦大量上市且替代优势明显的背景下,基本面利空因素逐步兑现,玉米价格持续走低,向小麦价格回归。截止7月29日,全国玉米平均价为2779.41元/吨,较上月同期2840.94元/吨下跌61.53元/吨,不过,美玉米时值生长关键期,天气因素将对市场价格的影响举足轻重,且生猪存栏基本恢复,对玉米需求的预期支撑仍存,加上今年种植成本飙升,且贸易商建库成本较高。预计玉米将处于宽幅震荡的格局。 豆粕(3474, -21.00, -0.60%)分析:据国家粮油信心中心最新统计数据显示,截止7月23日全国主要油厂进口大豆(5744, 19.00, 0.33%)商业库存732万吨,较上周增加35万吨;国内主要油厂豆粕库存117万吨,较上周增加7万吨。由大豆豆粕库存统计数据来看,国内主要油厂大豆及豆粕库存在5月16日当周后就逐步开始反弹,期间虽然也出现短暂的减少但整体上处于增加的趋势,特别是油厂豆粕库存已经连续六周处于110万吨以上的高位。需求端来看目前生猪价格疲软,家禽存栏较低且三伏天采食量有限,水产需求旺季但豆粕添加量有限,饲料养殖企业提货速度偏慢,短期内豆粕需求增量有限。加上相关船期数据显示7月南美大豆到港量仍较为集中,在1000万吨之上,8月国内进口大豆到港数量会因南美出口缓慢而下降,但近期油厂高开机率大豆压榨量处于较高的水平,豆粕产量较大,豆粕库存或继续高位震荡,对价格有所牵制。不过,据相关船期统计数据显示,8月大豆到港量预期为720万吨,9月到港量预期降至650万吨,虽然近日南美出口量超出市场预期,但由于国内目前压榨亏损使得贸易商采购意愿下降,再加上因美国大豆成本偏高等因素影响,后期国内大豆豆粕供应或由现阶段的宽松向紧张格局转变。再加上豆粕的成本受美盘大豆的涨跌变化影响极大。截至7月21日当周,美国相关气象数据显示,因美国密西西比河西部地区天气持续干燥,美国大豆作物状况恶化,大豆优良率将为58%,比一周前下滑2%。目前美国大豆库存为近七年来较低的水平,再加上大豆已经进入关键的生长期,相关最新气象数据显示未来6-10日美豆主产州气温回落,降水量减少,西北地区降水可能不足,或将持续制约美国大豆生长优良率,对美豆价格有所支撑,提振国内豆粕价格。预计豆粕继续保持高位震荡。 总的来看,短期内饲料成本大幅波动可能性不大,仍将处于目前较高水平运行。 鸡蛋饲料原料玉米、豆粕价格走势图

图表来源:瑞达期货研究院、Wind 2、养殖利润分析 随着季节性上涨周期的到来,各大食品企业开始为中秋备货,市场走货速度加快,蛋价显著上涨,截至7月29日,全国鸡蛋现货平均价为4948元/500千克,较上月同期4053元/500千克上涨895元/500千克,涨幅22.08%。根据wind数据显示,截止7月21日,蛋鸡养殖预期盈利为29.23元/只,较6月同期相比增加15.99元/只,养殖利润预期大幅增加,养殖企业补栏量整体呈现逐步增加状态,饲料需求增强,截至7月21日,蛋鸡配合料平均价格为3.08元/公斤,较6月同期相比变化不大,养殖成本仍处于较高水平。在养殖成本较为稳定的情况下,蛋价稳步上涨,养殖预期盈利逐步增加,养殖企业会继续扩大养殖规模,增加补栏量,鸡蛋供应面预期较为宽松,或将对远期蛋价上涨形成制约。

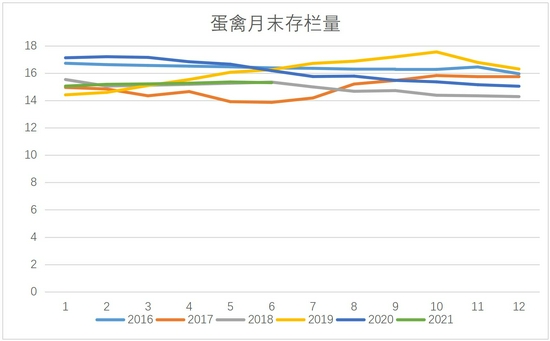

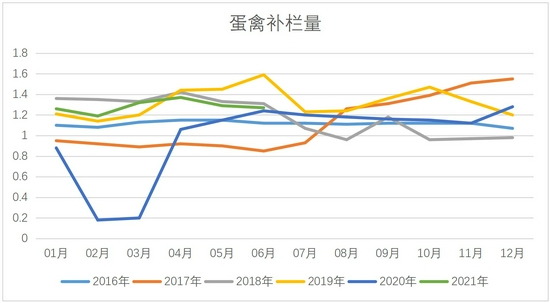

图表来源:瑞达期货研究院、Wind 3、存栏及补栏量分析 根据布瑞克数据显示,6月全国蛋禽月末总存栏量为15.30亿只,较5月15.36减少了0.06亿只,增幅为0.39%,较去年同期16.18减少0.88亿,减幅为5.44%。6月份蛋禽补栏量为1.27亿只,较5月1.29亿只减少了0.02亿只,减幅1.55%,较去年同期1.24增加了0.03亿只,增幅为2.42%。 随着去年四季度蛋价从低位逐步回升,蛋鸡养殖利润有所改善,加上春季是鸡苗补栏旺季,因此从今年3月份起,养殖单位鸡苗补栏量开始增长,不过由于今年饲料成本处于高位,蛋鸡养殖始终处于微利状态,因此养殖单位的补栏信心并不是特别的强,5月份开始鸡苗补栏量小幅下降,6月份鸡苗补栏量降幅扩大。根据卓创咨询公布的数据,6月份企业鸡苗补栏量环比下降15.24%,并且随着天气转热,蛋鸡养殖难度加大,我们预计7月、8月鸡苗补栏水平也难以出现大幅增长。根据wind数据显示,截止7月23日,蛋鸡苗价格为3.6元/只,较上月同期下跌0.18元/只,跌幅5.0%; 另外,因其对中秋行情有所期待,部分养殖户选择压栏惜售,淘汰量有所减少,截至7月23日,淘汰鸡价格为11.66元/公斤,较上月同期上涨10.46元/只,涨幅11.47%。不过,今年8—9月待淘的蛋鸡对应的是去年3月、4月份补栏的鸡苗,可淘量还是比较大的,同时,虽然今年换羽现象比去年少,但是依然在部分地区存在,而且大多数都是在春节后换的羽,这批换羽鸡也将在中秋节前后淘汰,预计今年中秋节前后将迎来淘鸡出栏高峰。 总体来看,当前在产蛋鸡存栏量处于同期中等水平,补栏量环比有所下滑,而淘汰量有望迎来高峰时期,故而鸡蛋供应预期将有所减少,提振蛋价。

数据来源:布瑞克 wind 瑞达研究院 三、基差分析 截止7月29日,鸡蛋现货平均价格为4948元/500千克,而2109合约期货收盘价为4587元/500千克,现货较期货升水较高,处于同期较高水平。由于目前现货进入季节性上涨周期,多地表现偏强。目前产区基本无余货,养殖单位顺势出货为主,货源稳定,局部走货略有好转,同时,受近期暴雨天气影响,灾区货源流通运输环节受阻,部分商超出现缺蛋现象,现货价格延续上涨。中秋节前,需求达到全年最高点,预计鸡蛋价格将逐渐进入季节性上涨周期。但由于今年中秋、国庆假期没有叠加,需求将有所分散,对蛋价的提振作用较去年同期弱。市场对后期现货季节性涨幅不及预期的担忧,导致期价走势仍旧偏弱,不过现货价格的持续上涨情绪较高,蛋价较为坚挺,对盘面亦有所支撑,期价有望跟随现货回升。 鸡蛋主力合约与现货价价差

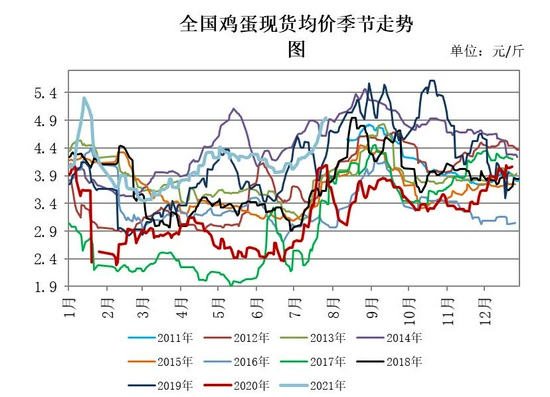

数据来源:博亚和讯 瑞达研究院 四、现货季节性分析 通过对比历史价格走势图可以发现,鸡蛋市场价格走势季节性规律明显,随着中秋、国庆节日到来,各大食品厂开始为节日备货,市场预期需求较旺,蛋价呈现季节性上涨趋势,总体处于同期较高水平,市场上涨预期强烈,期价有望跟随现货有所上涨。

数据来源:博亚和讯 瑞达研究院 五、市场展望及期货策略建议 一般而言,8月处于中秋备货的黄金时期,市场需求较为旺盛,另外,当前在产蛋鸡存栏量处于同期中等水平,补栏量或将不及预期,环比有所下滑,而淘汰量有望迎来高峰时刻,故而鸡蛋供应预期将有所减少,期价或将有所回升。不过,我国多地连续新增多例新冠肺炎感染者,似有抬头迹象,鸡蛋消费端或将受到冲击,届时将拖累蛋价走低。关注疫情防控情况。 操作建议方面: 1、投机策略 主力合约处于移仓换月阶段,2109临近交割,故建议交易2201合约 建议2201合约在4400附近买多,止损50元/500千克。 2、套利策略 主力合约处于移仓换月阶段,2109临近交割,故不建议9-1跨期套利。 3、套保策略 建议下游食品厂可以考虑在4400附近买入鸡蛋2201合约进行买入套保,止损参考4350元/500千克。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ: