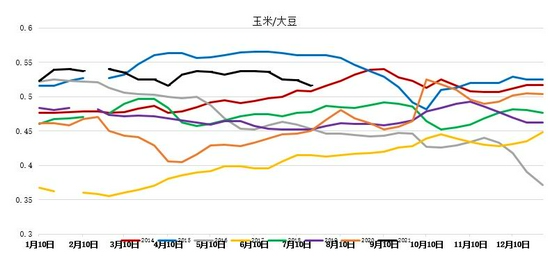

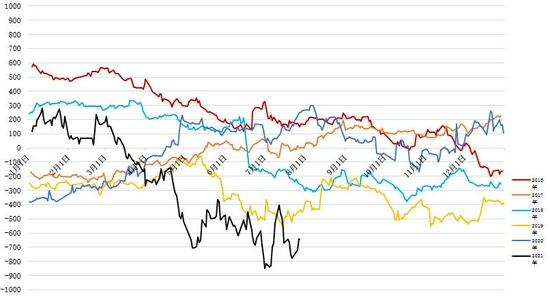

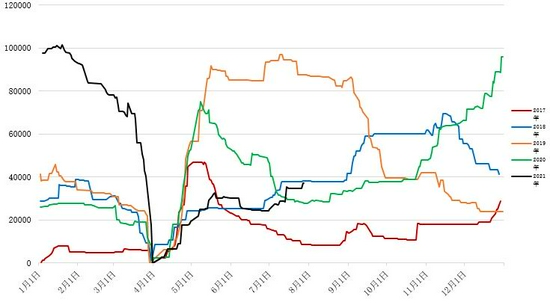

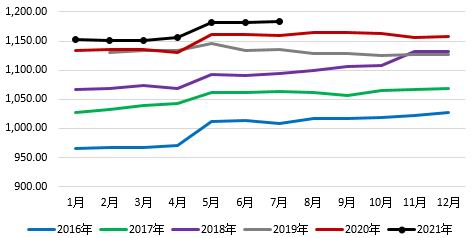

报告导读 玉米(2584, -18.00, -0.69%)市场在经过长期的偏弱运行后,跌势逐步放缓,7月末价格反弹。不过当前价格水平仍不容乐观。玉米当前供应压力仍大,高温高湿的环境加剧了玉米储存霉变的风险,贸易商出粮走货较多,被迫亏本抛售。而深加工企业自身库存也较高,继续压价收粮为主。不过,由于近期暴雨、洪涝灾害较为严重,情绪上也确实有一定的利多,短期难有继续走弱的机会。不过时间拉长至整个下半年来看,扩大进口、增产、谷物替代等利空将持续发酵,预计玉米仍将偏弱震荡为主。 投资要点 台风带来了降水,也带来了玉米倒伏的可能性。 一、基本面略转弱,消息面利空影响加重 7月,玉米基本面较6月继续转弱。天气影响造成的短期集中出量压制现价,深加工企业较多的库存储备压制收购价。同时,下半年消息面的利空加重,压制玉米价格。 2021年7月初玉米、大豆(5778, 26.00, 0.45%)、小麦与其他谷物震荡为主,其中,由于外盘波动较大,粕类振幅相对较宽。此外,油脂类等农产品也有较大波动。国内饲料板块受到影响较小,整体因自身基本面走弱而震荡偏弱运行为主。 图1:玉米/大豆

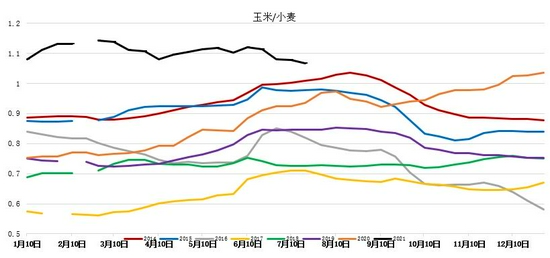

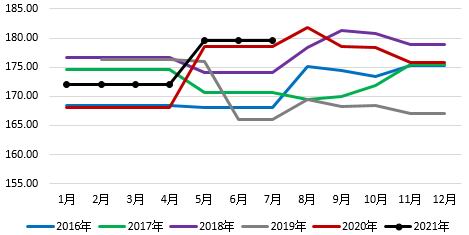

资料来源:天下粮仓、浙商期货研究中心 图2:玉米/小麦

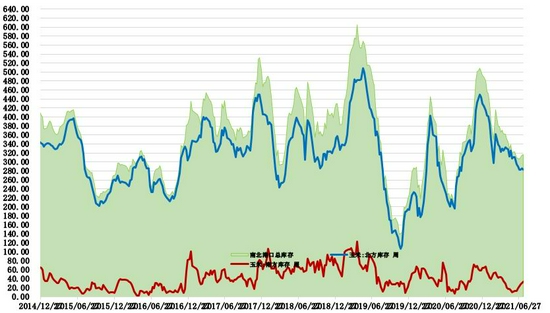

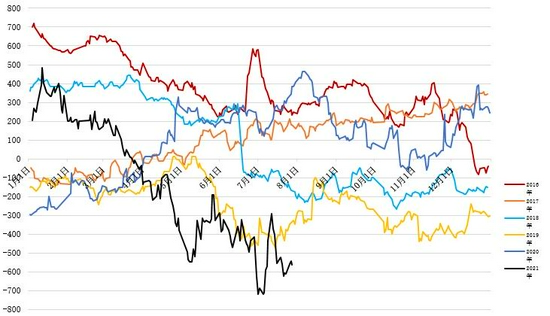

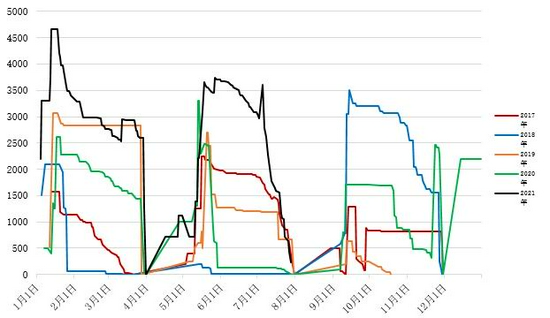

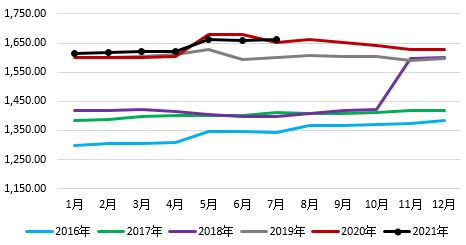

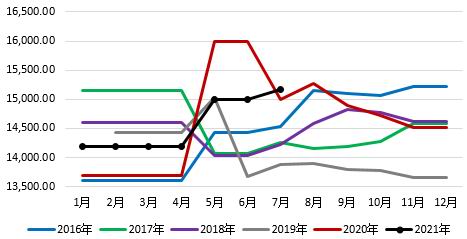

资料来源:天下粮仓、浙商期货研究中心 二、7月玉米现货价格略走弱 1.玉米基本面继续转弱 玉米市场在经过长期的偏弱运行后,跌势逐步放缓,7月末价格开始反弹,不过价格水平仍不容乐观。7月,玉米供应压力仍大,高温高湿的环境加剧了玉米储存霉变的风险,贸易商出粮走货较多,被迫亏本抛售。而深加工企业自身库存也较高,继续压价收粮为主。不过,下旬暴雨、洪涝灾害较为严重,情绪上也确实有一定的利多,短期难有继续走弱的机会。不过时间拉长至整个下半年来看,扩大进口、增产、谷物替代等利空将持续发酵,预计玉米仍将偏弱震荡为主。 2.玉米港口和库存情况 截至7月19日,玉米港口总库存283万吨,其中北方库存283万吨;南方库存34.2万吨。库存量较6月略有减少。 需要注意的是,由于我国已经大量采购玉米,且仍有很大的潜在进口额,我国玉米价格与外盘已有一定程度的联动。此外,与其他农产品如豆粕(3624, -3.00, -0.08%)、大豆的外盘走势也存在一定的关联性。外盘玉米涨价、国内玉米降价后,我国玉米进口利润下行速度较快,目前仍然维持深度倒挂。截至7月28日,南方港口玉米进口利润(含税)-564.21元/吨,北方港口玉米进口利润(含税)-644.21元/吨。 图3:玉米南北库存

资料来源:wind、浙商期货研究中心 图4:玉米9月基差-蛇口港

资料来源:wind、浙商期货研究中心 图5:南方港口玉米进口利润

资料来源:wind、浙商期货研究中心 图6:北方港口玉米进口利润

资料来源:wind、浙商期货研究中心 3.玉米仓单量 截至7月28日,玉米的注册仓单量为37306张,玉米淀粉(3021, -16.00, -0.53%)注册仓单量为224张。 图7:玉米仓单量

资料来源:wind、浙商期货研究中心 图8:玉米淀粉仓单量

资料来源:wind、浙商期货研究中心 三、外盘玉米先落后涨,玉米仍存大量进口 7月外盘玉米走势同样先涨后落,中国继续大量进口玉米。本年度的预期玉米进口量有所上调,且未来仍有千万吨玉米未到港口,是下半年的一大潜在利空。 最新的7月USDA报告中调整了2021/2022年度的数据。2021/2022全球玉米总供应为16.6亿吨,较2020/2021年度的16.08亿吨增5405万吨。2021/2022全球玉米总消费为11.83亿吨,较2020/2021年度的11.46亿吨增3722万吨。2021/2022全球玉米期末库存为2.91亿吨,较2020/2021年度的2.84亿吨增1132万吨。2021/2022全球玉米库销比为24.6%,较2020/2021年度的24.41%吨增0.19%。整体上看,2021/2022年的玉米供需再度上调,也就是2021年下半年后玉米供需均强。 7月美国2021/2022年度的数据在供应上有一定上调。2021/2022年美玉米种植面积9270万英亩,较去年增190万英亩。收获面积预估值8450万英亩,较去年增200万英亩。美玉米单产预估值179.5蒲式耳/英亩,大幅上调,2020/2021年度这个值是172蒲式耳/英亩。2021/2022年美玉米预期总产量增加9.83亿蒲式耳至151.7亿蒲式耳,较此前预估明显上调。饲用消费略增为57.25亿蒲式耳;出口量略减至25亿蒲式耳。预期期末库存增加3.5亿蒲式耳至14.32亿蒲式耳。2021/2022年度美玉米库销比为11.6%,去年这个值则是8.87%。 整体上看,2021/2022年度的数据均有所上调,未来玉米供应偏强。当前国际环境粮价处于相对高位,对我国玉米有较强的托底作用。 图9:全球玉米总供应

资料来源:wind、浙商期货研究中心 图10:全球玉米总消费

资料来源:wind、浙商期货研究中心 图11:美国玉米单产

资料来源:wind、浙商期货研究中心 图12:美国玉米产量

资料来源:wind、浙商期货研究中心 四、后市展望 玉米市场在经过长期的偏弱运行后,跌势逐步放缓,7月末价格反弹。不过当前价格水平仍不容乐观。玉米当前供应压力仍大,高温高湿的环境加剧了玉米储存霉变的风险,贸易商出粮走货较多,被迫亏本抛售。而深加工企业自身库存也较高,继续压价收粮为主。不过,由于近期暴雨、洪涝灾害较为严重,情绪上也确实有一定的利多,短期难有继续走弱的机会。不过时间拉长至整个下半年来看,扩大进口、增产、谷物替代等利空将持续发酵,预计玉米仍将偏弱震荡为主。 浙商期货 徐心澄 |

|

|  |

|