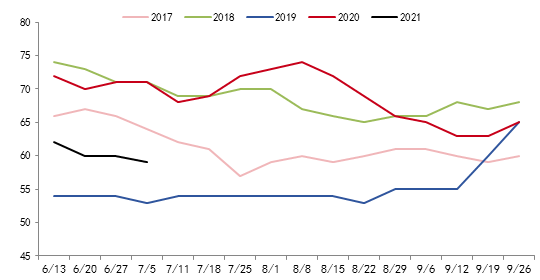

文:周方影 五矿期货农产品分析师 即将公布的美豆7月供需报告大概率延续前期数据,超预期的东西有限。7-8月美豆单产变化有望为价格带来指引,低库存背景下,局部产区旱情或成为行情的引爆点,季节性偏多。国内现货市场相对坚挺,随着终端陆续补库,蛋白粕库存大概率迎来拐点。因此,报告认为豆菜粕上方或仍有空间,建议关注回落做多机会。关键跟踪指标:产区天气,美豆优良率。 (一)美豆:种植面积定调,单产变动是关键 6月30日美豆季度库存和种植报告双双利多,带动美豆及国内豆粕(3554, -17.00, -0.48%)和菜粕大涨。库存数据显示,截至6月1日美豆季度库存7.67亿蒲,低于市场预期的7.87亿蒲,3月的库存为15.64亿蒲。更为重要的种植面积报告显示,2021年美豆种植面积料为8755.5万英亩,略低于3月预估8760万英亩,远低于市场预期的8900万英亩。美豆种植面积增幅不及预期,进一步奠定了21/22年度美豆新作低库存供需格局。 接下来7月12日将公布的月度供需报告又该如何调整?按照往年惯例,7月USDA供需报告基本沿用6月底种植面积和趋势单产,鉴于种植面积小幅下调,我们预计美豆期末库存可能稳中小幅调减。按照种植面积8755.5万英亩,单产50.8蒲/英亩推算,7月美豆产量料为4402百万蒲,总供给4572百万蒲,国内需求2345百万蒲,出口2075百万蒲,总需求4420百万蒲,期末库存152百万蒲,库销比3.44%,6月为3.51%。不过市场已经对美豆种植面积下调予以定价,7月供需报告超预期的东西不多,给盘面带来的指引作用料有限。 美豆种植面积基本定调,未来单产的变动将是左右行情的关键因素。7-8月美豆处于开花和结荚期的关键期,对产区气候条件要求更加苛刻,单产变动弹性较大。目前美豆部分产区面临一定的干旱威胁,其中西北部产区尤为严重,包括南达科他州、北达科他州、明尼苏达州和爱荷华州。USDA数据显示,截至6月底全美大约有33%的大豆(5870, 18.00, 0.31%)处于干燥天气当中,北达科他州约有32%的大豆处于极度干旱状态,南达科他州约有15%的大豆处于极度干旱状态。未来一个月的产区天气预测显示,以上西北部产区仍处于持续的干旱之中。上周美豆开花率29%,高于去年同期10%,上周美豆生长优良率59%,之前一周60%,去年同期71%。从优良率与单产的对应关系看,较高的优良率往往对应着较高的单产水平,而优良率偏低的年份单产一般也较低。目前美豆优良率较往年相对偏低,接近2015年、2017年和2019年水平,对应的单产波动范围在47.5蒲-49.5蒲/英亩,远低于USDA预估的50.8蒲/英亩。当前平衡表没有给新作单产留下出错的空间,今年天气炒作的敏感度会更高,但也需要跟进天气的配合情况。 图1:美豆生长优良率(%)

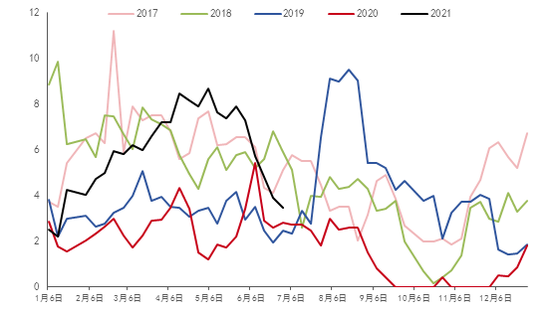

数据来源:USDA,五矿期货研究中心 (二)蛋白粕:库存迎来拐点,基差震荡上移 国内豆菜粕属于典型的成本定价品种,多空趋势紧跟成本端美豆,进口到港及需求的强弱更多反应在基差及内外盘价差上。 菜粕:1-5月我国菜籽进口100万吨,同比减少21.12%,1-5月进口颗粒菜粕82万吨,同比增加9.33%。上周主要油厂菜粕库存3.46万吨,环比减少11.05%,同比增加23.57%。今年水产养殖利润较高,下游投苗积极,利多菜粕需求。10月天气转冷之前,水产消费处于旺季,利于菜粕去库。 豆粕:1-5月我国进口大豆3823万吨,同比增加12.84%,不过6-8月大豆到港预估分别为1000、950、800万吨,同比减少10.86%,因3月至今大豆进口压榨持续亏损,贸易商买船积极性不高。上周主要粮油企业豆粕库存118.8万吨,环比增加1.84%,同比增加18.02%。7-8月大豆进口到港减少,随着终端陆续补库,库存有望迎来拐点。 (后附图) 图2:沿海主要油厂菜粕库存(吨)

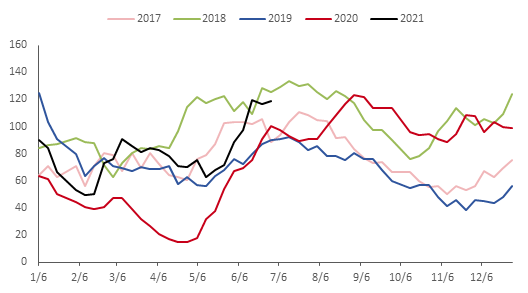

数据来源:我的农产品网,五矿期货研究中心 图3:沿海主要油厂豆粕库存(万吨)

数据来源:我的农产品网,五矿期货研究中心 |

|

|  |

|

微信:

微信: QQ:

QQ: