原标题:IC多头机会将出现在三季度 来源:期货日报 作者:许青辰 美债收益率上行压制市场 目前是财报的真空期,盈利端的动力不足,市场的更大变局可能需要等到中报密集披露的7、8月,重点关注中证500指数的多头机会。 美联储鹰派表态及美国经济持续复苏,将引起美债实际利率上行,对外资定价权大的标的存在负面影响,此为市场的中期影响因素。 上周美联储6月议息会议按兵不动,对外宣布维持联邦基金利率目标区间在0-0.25%之间不变,同时QE购买量每月至少1200亿美元同样不变,并未提及Taper以及加息的具体时间。货币政策声明显示美联储对经济前景更加乐观,仍认为通胀是暂时的,因此美联储上调了今年GDP增速与PCE通胀预测,对明年的预测基本不变。超预期的是,点阵图显示的加息时点显著前移,2023年联邦基金利率预测中值上升至0.6%,对应两次加息的预期。

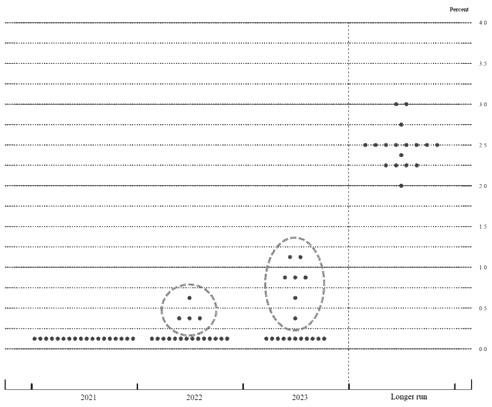

图为美联储2021年3月点阵图

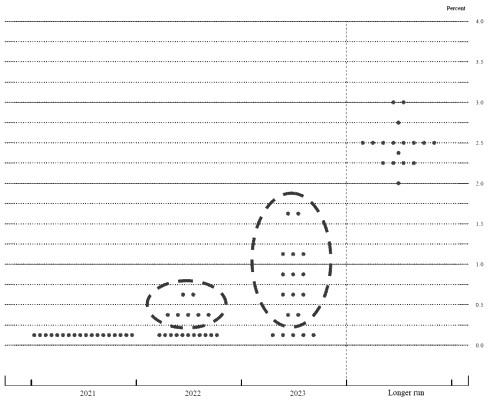

图为美联储2021年6月点阵图 美联储对美国经济前景的表述:主要变化是承认疫苗带来的积极进展,整体表述虽比4月更为乐观,美联储对经济前景仍然偏谨慎,这也与鲍威尔接受采访时说的“现在还不是宣布胜利的时候”相契合。此外,美联储对于通胀的表述不变,仍然是“通胀率上升,主要反映了暂时性因素”。 美联储对美国经济数据预测上修了2021年实际GDP增速至7.0%(前值6.5%)。一方面,美联储对2021年经济增长的信心十足,另一方面,在2021年的高基数下,维持未来两年经济增速预测不降,意味着美联储认为美国经济增长能在较长时间里维持强劲。同时,明显上修2021年PCE同比至3.4%(前值2.4%)、核心PCE同比至3.0%(前值2.2%)。但并未明显上修未来两年的PCE及核心PCE同比值(预测中值仍维持在2.0-2.2%),这与美联储声明中的“通胀暂时论”相吻合。 美联储目前对美国经济恢复的前景非常乐观,此外,美联储已经看到2021年PCE通胀指标大概率破3%,点阵图显示加息预期提前,以及市场持续关注的流动性泛滥、资产价格高企等问题,这些都会对美联储的政策施加压力。展望2021年下半年,美联储很可能开始讨论并逐步退出QE,而这个过程将驱动美债实际利率上行。 外资对“A股核心资产”的青睐,使得其定价基准逐渐国际化,“A股核心资产”又是沪深300和上证50的权重股,这意味着美债收益率上行对沪深300和上证50的影响更大。近年来,沪深300的PE估值对10年期美债实际收益率变动的敏感性已经高于对国内10年国债收益率的敏感性,因此,美债实际利率的上行会对上证50和

沪深300指数(5090.385, -12.08, -0.24%)(5090.3854, -12.08, -0.24%)产生一定程度的负面影响。

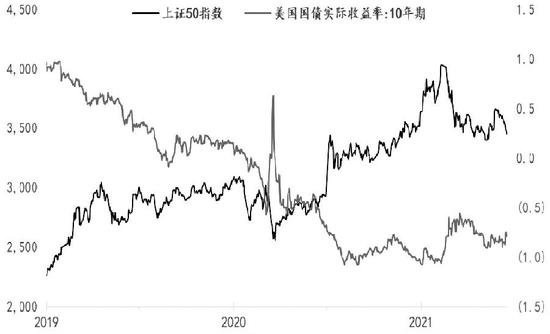

图为上证50指数(3431.2522, -23.34, -0.68%)与美债实际收益率存在明显的负相关性 国内利率端对股市的影响中性偏利多。经济基本面逐渐摆脱基数效应后,上中下游经济增长内生动力强弱差显现,上游强于中游强于下游,部分下游行业景气度仍然较低。目前已经出现明显提价的行业集中在上游资源品和大众消费品,前者主要受益于大宗商品量价齐升,后者则是受益于较强的必需消费属性,中游制造和可选消费产品提价行为相对较弱。5月份规模以上工业增加值同比实际增长8.8%,以2019年数据为基准两年平均增长6.6%,相比上月小幅下滑0.2%。1—5月全国固定资产投资同比增长15.4%,两年平均增长4.2%,相比上月小幅提升0.3%。5月社会消费品零售同比增长12.4%,两年平均增长4.5%,相比上月小幅提升0.2%。 再综合早前公布的进出口和PMI数据来看,5月经济数据进一步显示,生产端工业在出口边际回落以及供给端负面扰动的双重作用下环比增速进一步回落,但是服务业受益于疫情常态化防控逐步恢复。需求端投资分化,其中制造业投资小幅改善,商品消费修复趋缓。目前宏观经济层面面临的主要矛盾是由于通胀带来的成本上升和信用端的偿债压力,从供给与需求两端限制经济增长。为了缓解这种压力,国内货币和财政政策将呈现紧信用、松货币、宽财政的组合。在这种组合下国内利率跟随美国利率持续上升的概率较小,更可能是在一个相对较低的区间内双向波动,所以下半年国内利率端对A股还是中性偏利多的。 从未来中美利率端走势的差别来看,美债实际利率易上难下而国内利率低位振荡,反馈到A股则是市场风格有望持续内资定价股强于外资定价股的特征,中证500指数将强于上证50指数和沪深300指数(IC有望强于IF和IH)。 目前是财报的真空期,盈利端的动力不足,市场的更大变局可能需要等到中报密集披露的7、8月,重点关注中证500指数的多头机会。 宏观经济上行周期中,中证500的业绩弹性更强。历史上看,中证500与沪深300的利润增速差与整体非金融上市公司的利润增速呈现明显的正相关关系,这反映出由于中小企业对宏观经济周期更加敏感,当经济处于上行周期时,中小企业盈利的弹性往往比龙头企业更大,反之亦然。目前,虽然社融增速、PMI等领先指标存在见顶的迹象,但整体盈利增速的拐点还未见到,因此中小企业将继续从经济上行周期中更加受益。 中证500成分股中海外营业收入的占比明显高于沪深300,更加受益于外需的回升。本轮中国经济与海外经济的节奏错位比以往周期更加明显,去年中国经济的复苏明显领先海外,但目前外需改善的确定性更大,例如中国的PMI从去年11月以来就没有再创出新高,而欧美PMI仍在持续走高,中美PMI的比值快速下降,上一次出现类似的情形是2009年年末2010年年初,沪深300和中证500比值也是在这一时间突破了此前的波动区间。从行业景气度来看,周期和半导体行业的景气都较好,这两个行业又是中证500指数的权重行业,有利于中证500指数继续释放业绩弹性,故重点关注中证500指数的多头机会。 策略层面,单边趋势推荐多IC2109合约。同时,推荐多IC2107合约空IH2107合约的跨品种套利。(作者单位:新湖期货) |

|

|  |

|

微信:

微信: QQ:

QQ: