原标题:沥青(3312, -18.00, -0.54%) 从“越涨越买”到“买不动” 来源:期货日报 作者:肖彧 未来一段时间,沥青价格依靠原油上涨带动走高将日益困难,甚至会与原油走势背离,即原油上涨而沥青下跌。沥青是化工品中较好的空头配置品种。

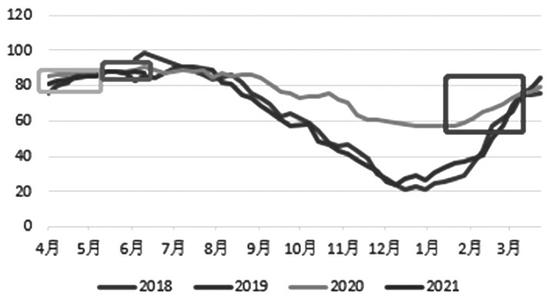

“越涨越买”的意思是,便宜的时候不买,涨起来反倒去买了,而且还是越买越涨,越涨越买。但这在现实贸易中却是普遍现象,而且这种行为背后还隐藏着一个大智慧:顺势而为。 沥青绝大部分的下游需求——道路施工需要考虑气温和湿度因素,且是在道路施工的最后环节才会使用,因此上半年的沥青需求大部分来自于中间贸易商收储,少部分来自于终端消费,这个特征在一季度尤为明显。去年夏秋旺季期间,沥青社会库存去库速度远不及往年同期,疲态已经初步显现,加上2019年进行冬储的贸易商普遍亏损,因此2020年年底贸易商对沥青冬储更为谨慎,冬储初期成交量不及往年的一半。 随着宏观环境改善,全球逐渐摆脱新冠肺炎疫情的困扰,加上OPEC+坚持不懈地减产,油价自去年年底到现在出现明显上涨,在其中几段明显的涨势中,我们都能够寻找到沥青“越涨越买”的痕迹。因为担心原料端持续走高,尽管沥青自身基本面并不是太好,但依然可以看到同期沥青社会库存出现明显的上行趋势。往年在12月就开始增加的沥青库存,在今年2月才开始启动,同期沥青价格也告别了前期的滞涨,跟随原油大幅走高。 经过3月的调整后,油价从4月重新上涨,同期我们也能看到在3月沥青社会库存增速放缓后,4月社会库存继续增加,同期沥青价格也呈现振荡走高态势。但是,我们发现在原油从5月下旬开始的最新一轮涨势中,沥青社会库存增加有限,这说明中下游已经“买不动了”,与此同时,沥青期货价格也上涨乏力。这意味着下游偏弱的基本面从量变到质变,终于到了原油价格上涨也带不动沥青价格走高的地步了。 有人说,沥青社会库存滞涨也可能是终端消费转好。可是,最近4周炼厂沥青装置开工率均值仅45.6%,远低于过去5年均值52.8%,同时沥青生产厂家库存却创出历史新高,社会库存也没有什么变化。又有人说,稀释沥青马上就要增收进口消费税,这难道不是中长期利多吗?确实,从成本角度看是利多,但我们认为其对行情影响有限。一方面,在沥青生产厂家库存创历史新高的情况下,炼厂的议价能力不足以将成本提高完全转移至出厂价;另一方面,随着现货价格越来越高,韩国沥青的进口窗口即将打开,内地现货价格越是上涨,受到进口沥青冲击的力度就越大。事实上,由于前期国内沥青基本面差、价格偏低,进口利润窗口在3月之后就关闭,今年至今沥青进口量同比下降将近三分之一,若沥青进口量随着内地成本走高而增加,则增税带来的利多效应也没有那么明显。 因此,在基本面持续趋弱的情况下,沥青已经从“越涨越买”进入到“买不动了”的困局。要走出这个困局,仅靠降低开工率是不够的,事实上今年的开工率已经很低,过去几年只有2019年的同期开工率比现在低,而在今年之前,炼厂库存纪录就是2019年创下的。 与2019年相比,今年情况更糟糕。一般情况下,沥青社会库存高点在夏秋季消费旺季开始阶段才出现,而今年我们还要经历梅雨季之后才能迎来消费旺季,但是现在累积的库存已经创出历史新高。居高不下的库存需要现货市场增加需求,但是,今年的全国交通固定资产投资目标仅为2.4万亿元,与2019年基本持平,远低于2020年实际完成的3.42万亿元,因此很难有超预期的基建来消费沥青。 综上所述,我们认为在未来一段时间,沥青依靠原油价格上涨带动走高将日益困难,甚至会与原油走势背离,即原油上涨而沥青明显下跌。沥青是化工品中较好的空头配置品种。 |

|

|  |

|