原标题:善用PTA(4458, 104.00, 2.39%)期权杠杆提高交易策略收益 来源:期货日报 精准的择时可以利用杠杆提升收益,也可以及时平仓避免时间价值的过多流失 期权具有杠杆特性,对于期权买方而言,可通过期权放大收益,并且风险相对可控。期权的特性往往使得其作为择时策略的标的具有较好的回测效果。本文以PTA期权为例,对比使用不同类型期权策略的收益效果。从绩效指标来看,使用期权进行择时后,全仓运行平值期权策略收益可达到94.93%,虚值期权可达到143.90%,夏普比率都在2.5以上,优于一般的期货择时策略。 [期权在择时策略中的优势] 择时策略一般具有低胜率、高盈亏比的特点,能有效控制止损是择时策略能够获胜的关键,而期权的买方策略刚好具有相应的优点。相比其他金融产品,期权具备两个重要的特点:杠杆特性和非线性收益结构,这两个特点使得择时交易中,采用期权具备一定优势。一方面,利用杠杆特性可以撬动择时收益,使得普通择时策略的收益放大。另一方面,利用期权的非线性收益结构,标的价格上涨或下跌相同幅度,由于期权具有Gamma收益,因此对期权价格带来的波动空间并不对等。择时交易者可以只做期权的买方,在放大择时收益的同时,面临的最大损失仅为权利金,风险相对可控。实际交易当中,还可以通过控制资金来控制期权策略的总体杠杆,以此来较好地控制择时策略的风险。 期权本身较为复杂,交易备选方案也较多,在选择上需要在杠杆率、时间价值和交易成本方面进行平衡。杠杆率方面,若想获得较为理想的杠杆率,在行权价的选择上以虚值期权为主,但虚值期权也会给收益造成较大的波动,相应的实值期权杠杆率较低,择时收益更加稳定。从时间价值上看,远期合约持有时间价值衰减得更慢,更有利于长期持有。对于PTA品种,主力合约月份较为固定,多数时间距离到期日较远,时间价值损耗较慢,但需要注意的是平值期权的Theta值较大,时间价值的损耗也较快。从交易角度上讲,虚值期权比较便宜,方便调仓,但有时会有一定的流动性风险。期权的择时,还可以参考隐含波动率情况,选取波动率较低时进行介入。 综上,期权契合择时策略的潜在需求。从杠杆率的角度来看,虚值期权能够提供更高的杠杆,理论上对策略收益的放大效果更为显著,但同时会加大净值波动;从时间价值角度来看,需要注意回避期权合约到期日临近的影响和隐含波动率过高的情形。 [策略设计] 对于商品, 期权和期货合约的连续性较差,在做择时策略时需要考虑展期、升贴水等问题,为了方便研究,在本文中我们使用申万期货PTA商品指数进行方向上的判断。 在策略的设计上,我们先在商品指数上进行行情方向的判断, 主力合约的切换原则为:选取持仓量连续3日大于旧主力合约时,进行主力合约的切换。在执行价的选择上,选取当时主力合约收盘价作为实值和虚值的参考。 在PTA指数上,需要设计一套择时方法,产生择时信号,根据择时信号去选择看涨还是看跌期权,或是构建相应的期权组合。期权的合约月份与期货主力合约月份保持一致。商品指数的择时策略可以选取常用的量化方法进行择时判断,最简单是构建均线策略,并在此基础上进行优化回测。 由于本文主要研究期权策略的历史效果,我们在期权的策略选择上,可以单独使用看涨、看跌期权,也可以使用期权组合进行测算,对比其整体收益效果。 [PTA商品指数择时策略] 在本文中,我们使用PTA指数作为我们择时策略的研究对象,该指数由PTA期货的主力合约按收益率计算得出,具有较好的连续性,可以得到较为连贯的交易信号,尤其是趋势类的策略,减少期货合约定期需要展期的影响。

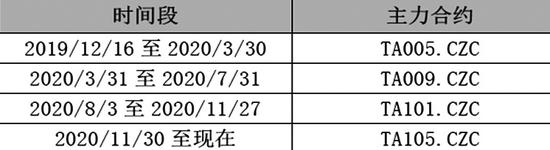

表为各时段主力合约选取

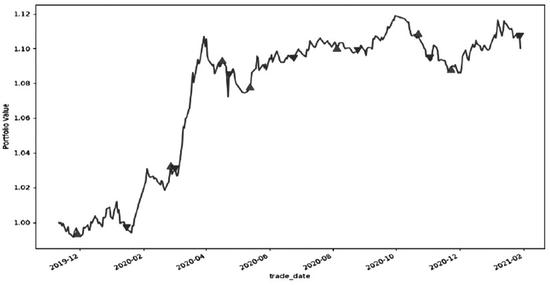

图为均值策略净值和开仓标注 实际交易中,需要进行展期时,我们使用指数编制中5日滚动展期的方法,每次移仓旧主力合约市值的20%。 由于PTA期权在2019年12月16日上市,我们主要研究期权上市以来的策略效果。双均线策略设置长短均线,当均线金叉时做多,死叉时做空,当信号反向时,平掉原有头寸进行反向开仓。在上图的净值走势中,正三角形代表开多仓,倒三角形代表开空仓,开仓频率大约每月一次。 从策略净值来看,在无杠杆的情况,共收获10.01%的总收益,策略绩效如下:

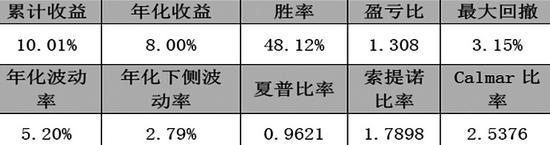

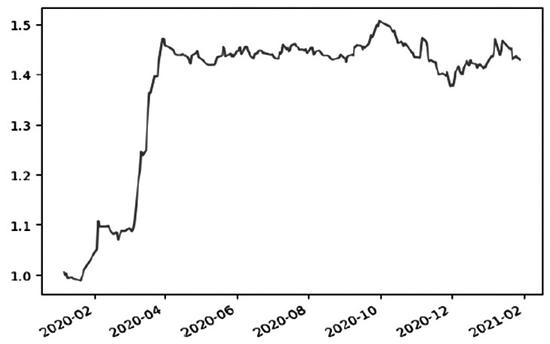

表为均线策略绩效指标 [PTA期权量化回测] 在本文回测中,我们使用100万元作为单笔交易初始资金,当单独买入期权时,我们按期权价格全仓进行买入,若需要构建组合时或卖出期权时,我们使用一半资金买入期权,另一半资金作为期权卖方的保证金进行投资。 我们根据上文中给策略信号,同时买入看涨或看跌期权,当信号转向或期权到期后重新按上述方法进行期权的选取和投资,以此类推下去。 单纯使用看涨或看跌期权(平值) 单纯使用看涨或看跌期权(平值)即根据单纯买入平值的看涨或看跌期权进行持有,其净值走势曲线如下:

图为单纯使用看涨或看跌期权(平值)策略净值 绩效如下:

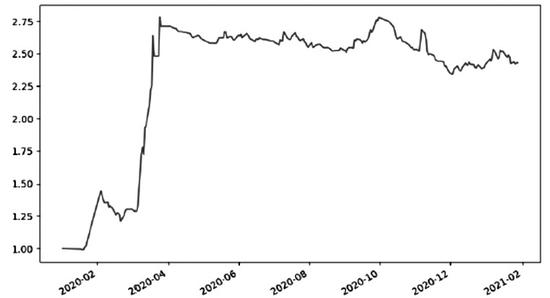

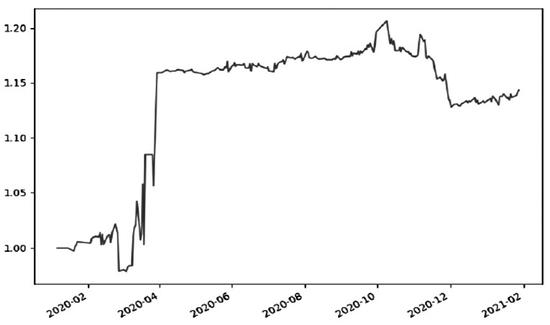

表为单纯使用看涨或看跌期权(平值)策略绩效指标策略 从收益上看,期权策略远比正常的择时策略收益要高,说明通过期权的杠杆收益被放大,但同时也带来较大的波动率和风险。在较大的上涨行情中,期权表现较好,而在一般的振荡行情中,期权策略容易陷入较大的回撤中。 单纯使用看涨或看跌期权(虚值) 单纯使用看涨或看跌期权(虚值)即根据单纯买入虚值的看涨(执行价=平价+100点)或看跌期权(执行价=平价-100点)进行持有,其净值走势曲线如下:

图为单纯使用看涨或看跌期权(虚值)策略净值 策略绩效如下:

表为单纯使用看涨或看跌期权(虚值)策略绩效指标 相对于平值期权来说,虚值期权杠杆更大,由于期权费用绝对价格较低,其回撤方面控制也略好一些,但策略年化波动率明显放大。从综合指标来看,策略性能上要好于平值,在捕捉行情时,适度的虚值可以收获更好的回报效果。 单纯使用看涨或看跌期权(实值) 单纯使用看涨或看跌期权(实值)即根据单纯买入实值的看涨(执行价=平价-100点)或看跌期权(执行价=平价+100点)进行持有,其走势曲线如下:

图为单纯使用看涨或看跌期权(实值)策略净值 相对于平值期权来说,实值期权杠杆较小,回撤方面控制较好,在振荡行情中也相对表现较好,年化波动率也较小,但同时收益也缩减较多,从综合指标上看,策略性能上要逊于平值。综合上文内容,从提高策略整体效果的角度来看,在捕捉行情时,投资者需尽量避免使用实值期权。 策略绩效如下:

表为单纯使用看涨或看跌期权(实值)策略绩效指标 使用期权价差组合 除了单纯使用看涨或看跌期权,我们还可以使用期权组合来进行组合投资。在均线指标看涨时,我们使用牛市价差组合进行投资;在指标看跌时,我们使用熊市价差组合。 在组合的构建上,牛市价差组合使用一个平值的看涨期权和一个虚值的看涨期权进行构建。熊市价差组合使用个平值的看跌期权和一个虚值的看跌期权构建,虚值程度都按执行价调整100点来设置,其净值走势曲线如下:

图为期权组合策略净值 策略绩效如下:

表为期权组合策略绩效指标 相对于单纯使用看涨或看跌期权来说,期权价差组合杠杆最小,回撤方面也最好,但收益缩减较多,这与价差组合杠杆关系密切,从策略的整体性能上来看,使用价差组合要逊于单纯使用看涨或看跌期权。 [总结] 期权具有杠杆特性,对于期权买方而言,可通过期权放大收益,并且风险相对可控。期权的特性往往使得其作为择时策略的标的具有较好的回测效果。本文以PTA期权为例,对比使用不同类型期权策略的回测效果。从绩效指标上来看,使用期权进行择时后,全仓运行平值期权策略收益可达到94.93%,虚值期权可达到143.90%,夏普比率都在2.5以上,优于期货择时策略。但并不是在所有情况下期权策略都好于期货择时策略,PTA期货行情在2020年4月至11月整体处于底部振荡的行情中,从净值走势上看,整体收益逊于期货择时策略,这也同时反映了期权在时间价值和波动率方面的价值流失。 从提高策略整体的表现考虑,一是要提高策略的择时效果,本文使用简单的双均线策略主要为了对比期权策略的效果,可以使用其他指标构建更为复杂的择时系统,精准的择时可以利用杠杆提升收益,也可以及时平仓避免时间价值的过多流失。二是对抗持有周期内期权波动率的缩小,主要应对方法为选取波动率的相对低值时买入期权,对波动率进行择时。(作者单位:申银万国期货) |

|

|  |

|

微信:

微信: QQ:

QQ: