原标题:菜粕:节前盘整格局 节后或再度向上测试压力位 来源:文华财经 征稿(作者:安粮期货 龚悦)--【核心观点】 近期,期货升水于现货其幅度有所加深。9月合约与5月合约基本处于平水格局,远月1月合约升水于9月合约200元/吨左右。 菜籽、菜粕油厂库存经历主动补库周期后同比去年大幅增加,同比往年处于中位。进口菜籽持续偏紧,开机率、压榨量同比往年处于中位。 需求方面,短期看,水产养殖处于淡季,且节前下游补库已完成,市场采购较为清淡。节后,随着库存周期的来临叠加南方水产养殖自3月起将缓慢启动进而带动菜粕需求后市或将回暖。 春节前畜禽集中出栏阶段,及水产养殖基本停滞,需求不佳,菜粕成交清淡,加上年底前资金也有回笼需求,拖累菜粕价格。随着年前备货渐近尾声,价格或进入盘整格局,菜粕主力05合约下方支撑位暂看2750-2800元/吨,节后,随着集中补库周期的来临,菜粕价格或再度向上测试压力位。 一、合约市场结构分析 从菜粕合约市场结构角度看,近期,期货升水于现货其幅度有所加深。9月合约与5月合约基本处于平水格局,远月1月合约升水于9月合约200元/吨左右。不同合约的主要矛盾逻辑不同。对于即期合约主要关注基差的修复与仓单的变化,近月合约主要关注基差的收敛与库存的绝对量,对于远月合约主要关注库存的相对量、变化趋势与利润。

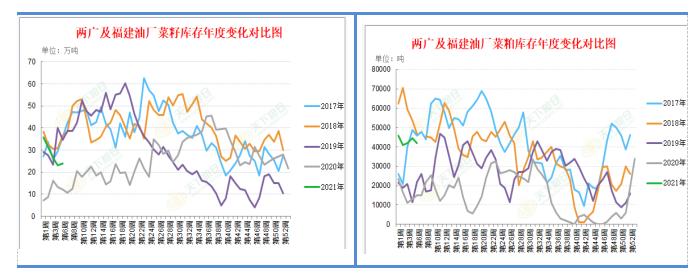

二、市场行情分析 1、供给:菜籽菜粕油厂库存同比去年大幅增加,同比往年处于中位 当前,国内沿海进口菜籽总库存24万吨,上月27万吨,较去年同期的12.9万吨增幅86%。两广及福建地区菜粕油厂库存24吨,较去年同期的10.5万吨增幅128%。 两广及福建地区菜粕油厂库存4.2万吨,较去年同期的1.5万吨降幅180%。2019年3月以来,随着到港菜籽的收紧,我国加大了颗粒粕的进口力度,进口加拿大颗粒粕量维持在8万—14万吨/月。当前进口颗粒粕库存91700吨,较去年同期的156000吨降幅41%,较2019年的43000吨增113%,较2018年的115000吨降幅20%,四年均值81140吨。不过颗粒粕并不符合交割标准,无法作为交割货源的供应。 仓单方面,截止2月5日,仓单数3388张,远月套保压力较弱,现货供应仍偏紧。 图2、3:菜籽、菜粕油厂库存

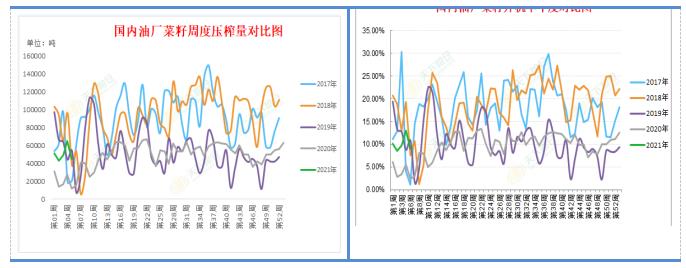

资料来源:Cofeed,安粮期货研究所 2、进口菜籽持续偏紧,开机率、压榨量同比往年处于中位 菜籽进口依旧不畅,且集中在少数几家民营油厂和外资油厂从目前跟踪的情况看, 2月有18.5万吨加籽,3月有24万吨加籽到。远月船期变动较大,建议密切关注动态。 国产菜籽现货压榨利润反弹至较高位,进口菜籽现货压榨利润触底反弹。油厂菜籽开机率与压榨量同比往年处于中位,同比去年大幅拉升。 图4、5:油厂菜籽开机率与压榨量同比往年处于中位  图6、7:国产菜籽现货压榨利润反弹至较高位,进口菜籽现货压榨利润触底反弹

资料来源:天下粮仓,安粮期货研究所 3、需求:节前较为清淡,节后或将回暖 菜粕的需求受到季节因子、替代品价差、企业生产经营策略等影响因素。作为一种蛋白饲料,广泛使用于水产养殖,在水产养殖中菜粕的添加率平均达到30%—40%。鸭饲料中菜粕所占比例在10%—15%,肉鸡饲料含菜粕10%以下,蛋鸡与种鸡饲料约含8%左右,而猪饲料中所含菜粕仅占5%以下。菜粕在水产饲料中的添加作为一种刚性需求,而其它领域的消费弹性较大。 短期看,水产养殖处于淡季,且节前下游补库已完成,市场采购较为清淡。节后,随着库存周期的来临叠加南方水产养殖自3月起将缓慢启动进而带动菜粕需求后市或将回暖。 4、价格高度相关性品种——豆粕(3463, -35.00, -1.00%) 菜粕体量小于豆粕,但仍难以脱离豆粕走出独立行情。豆粕成本端美豆方面,巴西豆收割装船延误,利好美豆需求,后市有望维持高位,同时需警惕边际效应转弱风险。 当前,进口大豆(5822, -22.00, -0.38%)库存、油厂大豆库存与油厂豆粕库存环比上月有所季节性下滑,但同比往年分别处于中位与低位。盘面榨利低位,后市到港较为偏紧。需求方面,春节前畜禽集中出栏阶段,及水产养殖基本停滞,且下游节前备货接近尾声,采购趋于谨慎,豆粕成交较前期转淡。中长期随着生猪存栏的恢复,饲料端对豆粕需求整体有望增加。 部分油厂及经销商2月可售现货有限,油厂挺价意愿较强。随着年前备货渐近尾声,价格或进入中高位盘整格局,豆粕主力05合约中期下方支撑平台看3300元/吨。节后,随着集中补库周期的来临,豆粕价格或再度向上测试压力位。 三、总结 近期,期货升水于现货其幅度有所加深。9月合约与5月合约基本处于平水格局,远月1月合约升水于9月合约200元/吨左右。 菜籽、菜粕油厂库存经历主动补库周期后同比去年大幅增加,同比往年处于中位。进口菜籽持续偏紧,开机率、压榨量同比往年处于中位。需求方面,短期看,水产养殖处于淡季,且节前下游补库已完成,市场采购较为清淡。节后,随着库存周期的来临叠加南方水产养殖自3月起将缓慢启动进而带动菜粕需求后市或将回暖。 春节前畜禽集中出栏阶段,及水产养殖基本停滞,需求不佳,菜粕成交清淡,加上年底前资金也有回笼需求,拖累菜粕价格。随着年前备货渐近尾声,价格或进入盘整格局,菜粕主力05合约下方支撑位暂看2750-2800元/吨,节后,随着集中补库周期的来临,菜粕价格或再度向上测试压力位。 作者简介:龚悦,硕士研究生学历,中级经济师,安粮期货饲料、油脂油料研究员,荣获2019年度郑商所高级分析师称号。 |

|

|  |

|

微信:

微信: QQ:

QQ: