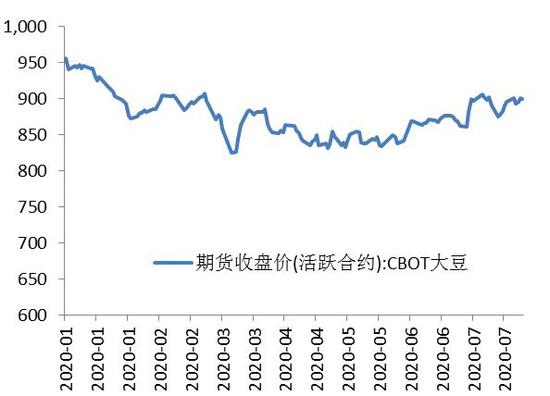

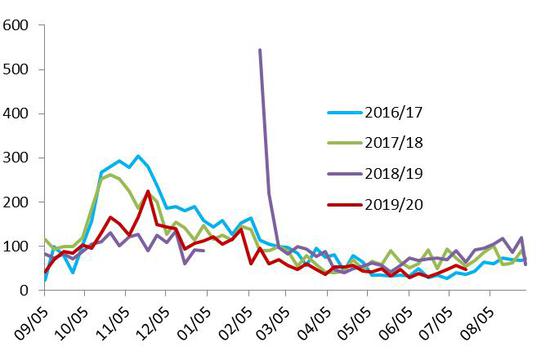

要点提示: 1、USDA:美豆新作产量及库存上调 2、南美大豆(4385, 51.00, 1.18%)升水创高点,美豆价格优势增强 3、国内大豆月度进口环比大增 4、马棕榈(5692, 2.00, 0.04%)油出口激增至库存下降 5、国内油脂库存增速放缓 市场展望与投资策略: 7月USDA供需报告上调全球大豆旧作产量和库存,美豆新作产量及库存均上调,对大豆市场影响略偏空。美豆生长状况持续优于往年同期,新季美豆增产预期仍较强。近期中国持续买入美豆提振美豆上涨,且美豆进入生长关键期,随时可能出现天气炒作拉动豆价。预计短期美豆整体仍将延续震荡偏强走势。但在两国关系趋紧背景下,市场忧虑后续中国对美豆的采购,美豆上行空间较有限。 6月马来棕榈油产量增幅超预期,但出口强劲令库存下降。近期印度和马来种植区遇强降雨,或将影响棕油产量。叠加马来棕油出口需求改善,外盘上行支撑国内棕榈油行情。国内进口大豆持续巨量到港,油厂开机率维持高水平,大豆原料供应充裕。豆油市场成交情况良好,极大缓解了油厂庞大开机率情况下豆油高产出的不利影响,国内豆油累库进度低于此前预期。棕油近期买船不多,库存仍处于较低位置。菜油进口持续不畅,油厂开机及库存处低水平。两国紧张关系进一步升级,市场担忧后期美豆进口受影响,均对国内油脂市场构成提振。经过前期持续攀升,近期油脂盘面恢复调整,在多方利好下,预计将维持偏强震荡。谨慎东南亚棕油产地及美豆产区天气引起的市场波动。 一、7月行情走势回顾 7月上旬,美国中西部地区高温干旱天气,或影响大豆生长并降低潜在产量,提振美豆拉涨。中下旬,美豆出口销售强劲,且中国增加美豆采购,带动美豆继续走高。7月国内油脂整体强势上行。两国关系持续恶化,市场担忧影响后续美豆进口,利多豆油市场。因预期东南亚主产国产量下降,以及马棕油出口改善,国内棕油随外盘大涨。油厂走货良好,豆油库存增幅放缓,棕油库存下降,利好国内油脂行情。 图1:CBOT大豆期价

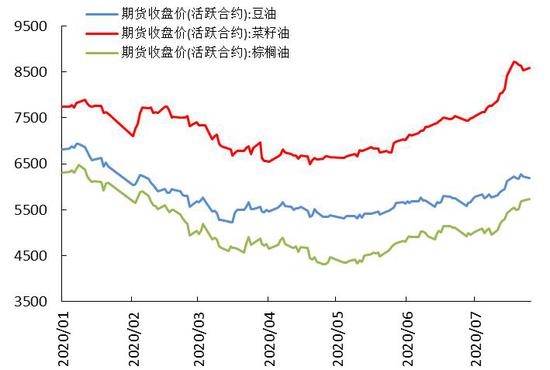

资料来源:华安期货投资咨询部;Wind 图2:油脂期价

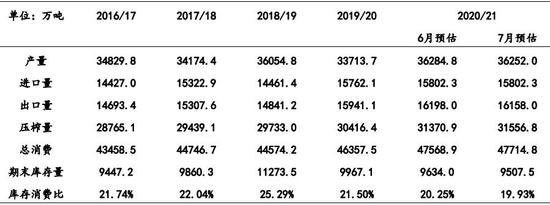

资料来源:华安期货投资咨询部;Wind 二、供需分析 2.1 USDA:美豆新作产量及库存上调 表1:7月USDA全球大豆供需平衡表

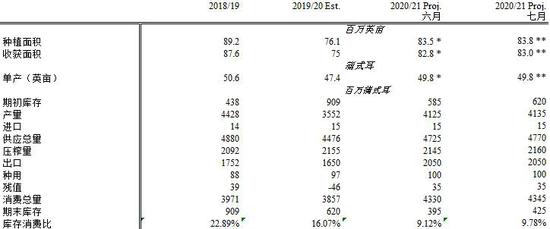

资料来源:华安期货投资咨询部;USDA 7月USDA全球大豆供需数据显示,2019/20年大豆产量上调。其中,巴西大豆产量预估上调200万吨至1.26亿吨,阿根廷大豆产量维持5000万吨不变。全球大豆库存上调50万吨至9967万吨。美豆新作产量因收获面积增加随之相应上调,压榨上调抵消了部分新作产量上调带来的供应增量,新作期末库存上调。本次报告对大豆市场影响中性略偏空。 表2:美豆供需平衡表调整

资料来源:华安期货投资咨询部;USDA 根据美国农业部数据,截止7月16日,2019/20年度迄今为止,美国对华大豆销售总量(已经装船和尚未装船的销售量)为1644.1万吨,同比增加15.0%。美国对中国(大陆地区)大豆出口装船量为1325.6万吨,高于去年同期的957.5万吨。 图3:美豆周度出口(万吨)

资料来源:华安期货投资咨询部;USDA;Wind 图4、美豆月度压榨量(百万蒲式耳)

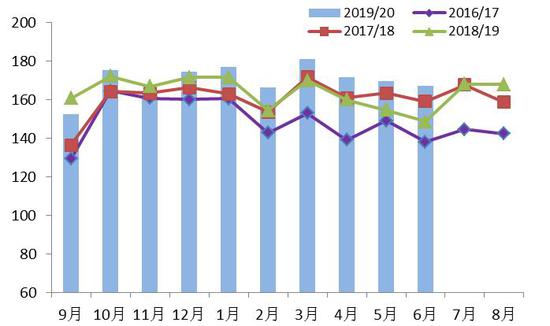

资料来源:华安期货投资咨询部;USDA;Wind 美国油籽加工商协会(NOPA)发布的压榨报告显示,6月美国大豆压榨量为1.673亿蒲式耳,虽然连续第三个月下滑,但是比去年同期高出12%,也高于市场预期水平。由于充足的大豆供应以及大豆制成品需求较好,本年度(2019年9月开始)以来美国大豆压榨量一直处在历史同期高位。 截至2020年7月26日当周,美国大豆优良率为72%,去年同期为54%。美国大豆开花率为76%,去年同期为52%,五年均值为72%。美国大豆结荚率为43%,去年同期为17%,五年均值为36%。本年度自美豆进入播种期以来,美豆产区天气延续良好,利于大豆播种和生长。目前美豆进入较为关键的结荚期,产量受产区天气影响较大,谨慎天气炒作引起的市场波动。 2.2 南美大豆升水创高点,美豆价格优势增强 据巴西政府数据显示,2020年6月份巴西大豆出口量共计1375万吨,较5月份环比减少11.35%;较去年同比增加51.60%。2020年1-6月份巴西累计出口大豆6382万吨,同比增加36.25%。目前巴西2019/20年度大豆销售完成92.9%,上一年度同期为71.1%。 由于巴西大豆处于销售末期,货源趋于紧缺,近期巴西大豆报价不断走高,价格优势减弱。7月巴西大豆对华装运量继续下滑,巴西大豆6月份对华装船量较5月份环比减少12.52%,主要由于中国对更为便宜的美国大豆的采购增加。7月21日美国下令72小时内关闭中国位于休斯敦的领事馆,随后中国外交部通知美方关闭美国驻成都总领事馆,两国关系进一步紧张。目前两国之间众多悬而未决的问题可能造成贸易前景不确定,影响美豆的采购,后期需密切关注两国关系走向。 图5:进口大豆升贴水

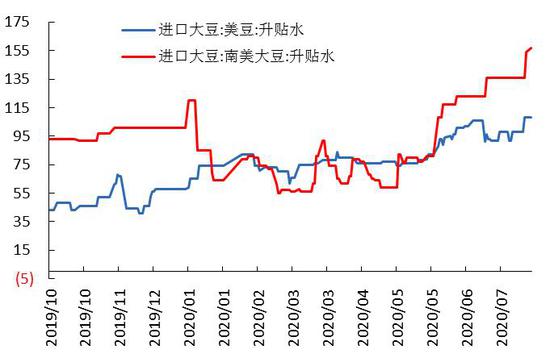

资料来源:华安期货投资咨询部;Wind;巴西贸易部 图6:巴西大豆月度出口量(万吨)

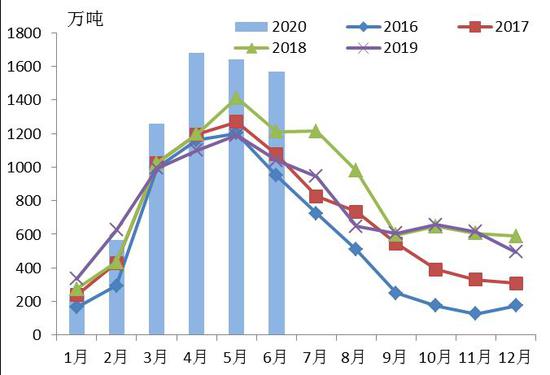

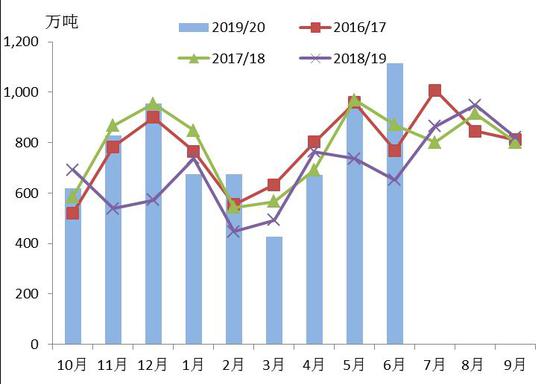

资料来源:华安期货投资咨询部;Wind;巴西贸易部 2.3 国内大豆月度进口环比大增 海关数据显示,2020年6月份中国大豆进口量为1116万吨,较5月份的938万吨提高19%,较去年同期的651万吨提高71.4%。2020年1至6月份中国大豆进口总量为4504.4万吨,较上年同期的3819.2万吨提高17.9%。6月份中国大豆进口量激增,主要因为从巴西进口的大豆大批到货。 由于早些时候巴西货币贬值带来的价格优势,国内压榨企业订购大量巴西大豆。5月下旬开始,进口大豆开始巨量到港。7月份国内大豆进口量可能继续高于正常水平,预计将超900万吨,主要仍是巴西大豆。同时,近期中国加快美豆采购进度,预计在未来几个月内,大豆到港量将持续高水平。 图7:大豆月度进口量(万吨)

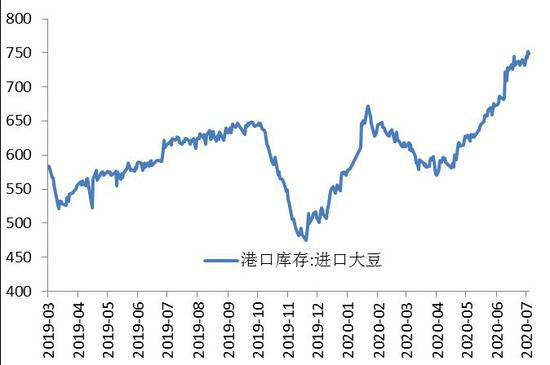

资料来源:华安期货投资咨询部;中国海关 图8:国内大豆库存(万吨)

资料来源:华安期货投资咨询部;中国海关 小结:7月USDA上调全球大豆旧作产量和库存,美豆新作产量及库存均上调,对大豆市场影响中性略偏空。目前,美豆进入生长关键期,谨慎产区天气引起的市场波动。巴西大豆货源趋紧,升贴水大幅走高致价格优势减弱。国内6月进口大豆延续大增,且中国增加美豆采购,国内大豆供应宽松,施压大豆市场。 2.4 马棕榈油出口激增至库存下降 图9:马来西亚棕榈油月度产量(万吨)

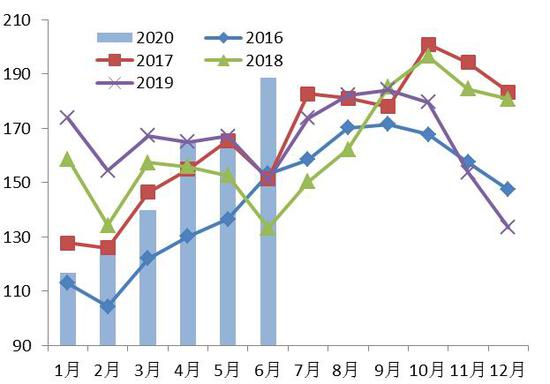

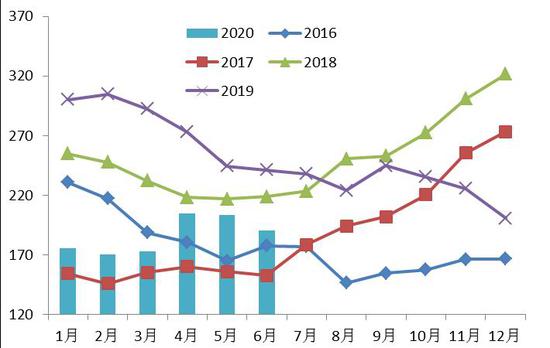

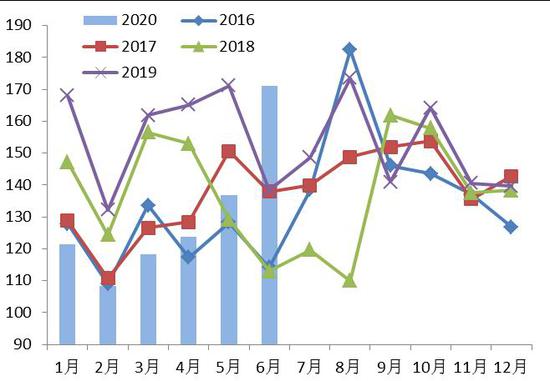

资料来源:华安期货投资咨询部;MPOB 图10:棕榈油库存(万吨)

资料来源:华安期货投资咨询部;MPOB 马来西亚棕榈油局(MPOB)数据显示,2020年6月底马来西亚棕榈油库存为190万吨,环比减少6.33%,马来西亚6月份棕榈油产量环比增加14.19%,为188.5万吨。6月份出口量为170.9万吨,环比增加24.9%。产量增幅超预期,但出口强劲令马库存下降。 6月马来西亚毛棕榈油产量触及20个月高点,亦为2018年10月以来最高。据马来西亚棕榈油协会(MPOA)发布的数据显示,2020年7月1-20日,马来西亚毛棕榈油产量环比下降8.88%。因主产国印尼和马来西亚大雨引发的供应忧虑推动马棕油期价持续走高。因各国在放宽封锁措施之后,企业纷纷进行补库,且马来西亚将6-12月出口税率降至零,利好马棕油出口,6月出口量创2019年8月以来最高。尽管如此,对第二波疫情可能进一步挫伤全球经济的担忧情绪,或将限制价格的上行潜力。关注棕油后续需求情况。 图11:马来西亚棕榈油月度出口量(万吨)

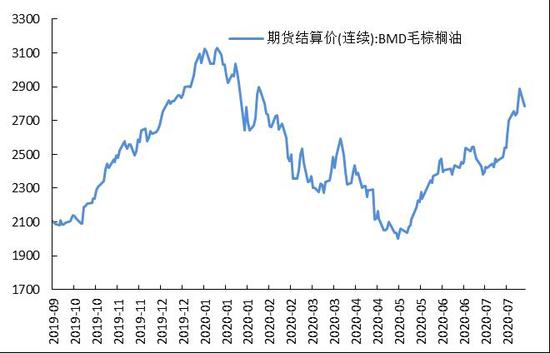

资料来源:华安期货投资咨询部;MPOB;Wind 图12:马来西亚毛棕油结算价(马来西亚令吉特)

资料来源:华安期货投资咨询部;MPOB;Wind 2.5 国内油脂库存增速放缓 截止7月21日,国内豆油港口库存总量103万吨,较上月同期增20.6%,较去年同期降10.8%。全国港口食用棕榈油库存总量37.5万吨,较上月同期降6.48%,较去年同期降低42.2%。 图13:国内主要港口豆油库存(万吨)

资料来源:华安期货投资咨询部;Wind 图14:棕榈油港口库存(万吨)

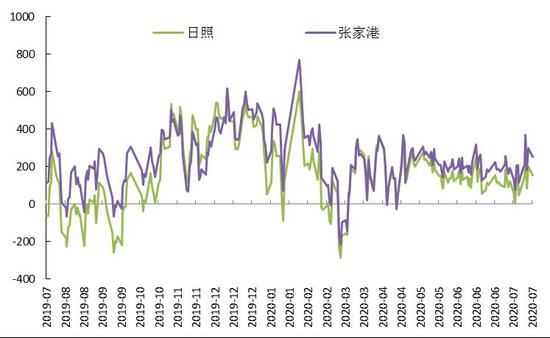

资料来源:华安期货投资咨询部;Wind 进口大豆持续巨量到港,由于夏季大豆容易发热变质,沿海油厂开机率持续升至超高水平。从5月下旬豆油库存开始止跌回升,目前仍保持升势。不过,近期国内豆油市场成交情况良好,极大缓解了油厂庞大开机率情况下豆油高产出的不利影响,这也令国内豆油累库进度低于此前预期。由于进口货物检验检疫的要求变高,进口棕榈油船货卸货速度受影响,国内棕榈油库存仍处低位。菜籽进口不畅,油厂开机率和菜油库存仍处于历史同期低位。 2.6 基差分析 目前,沿海一级豆油现货基差在Y2009+140到320不等,较上月同期大幅上涨。由于连盘油脂走高,提振市场信心,买家积极逢低补库,7月豆油市场成交良好,基差表现偏强。东南亚棕油过量降雨引发供应担忧,马盘棕油行情强势上涨。国内棕榈油到港延迟,棕油库存量不大,油厂积极提价。菜油方面,中加关系紧张导致菜籽进口不畅,提振菜油行情。但由于与豆棕价差较大,买家采购积极性不高,预计成交依旧将清淡,基差表现相对偏弱。 图15:一级豆油现货对豆油主力合约基差(元/吨)

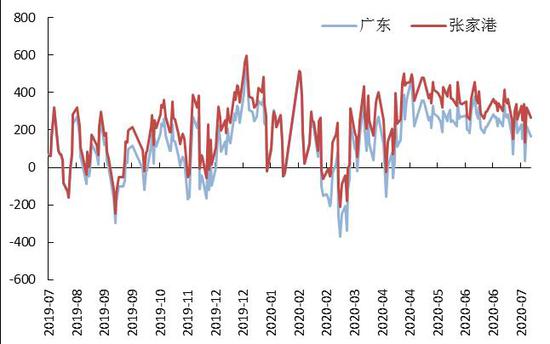

资料来源:华安期货投资咨询部;Wind 图16:24度棕榈油现货对棕榈油主力合约价差(元/吨)

资料来源:华安期货投资咨询部;Wind 小结:6月马来棕榈油产量激增,但出口强劲令库存下降。降雨过多引发洪涝,市场预期东南亚棕榈油主产区产量下滑,及出口逐步改善,利好棕油走势。国内油厂开机率仍维持超高水平,由于下游走货顺畅,豆油库存增速低于此前预期。棕榈油和菜油库存仍处于低位,利好油脂市场。 三、后市展望与操作策略 7月USDA供需报告上调全球大豆旧作产量和库存,美豆新作产量及库存均上调,对大豆市场影响略偏空。美豆生长状况持续优于往年同期,新季美豆增产预期仍较强。近期中国持续买入美豆提振美豆上涨,且美豆进入生长关键期,随时可能出现天气炒作拉动豆价。预计短期美豆整体仍将延续震荡偏强走势。但在两国关系趋紧背景下,市场忧虑后续中国对美豆的采购,美豆上行空间较有限。 6月马来棕榈油产量增幅超预期,但出口强劲令库存下降。近期印度和马来种植区遇强降雨,或将影响棕油产量。叠加马来棕油出口需求改善,外盘上行支撑国内棕榈油行情。国内进口大豆持续巨量到港,油厂开机率维持高水平,大豆原料供应充裕。豆油市场成交情况良好,极大缓解了油厂庞大开机率情况下豆油高产出的不利影响,国内豆油累库进度低于此前预期。棕油近期买船不多,库存仍处于较低位置。菜油进口持续不畅,油厂开机及库存处低水平。两国紧张关系进一步升级,市场担忧后期美豆进口受影响,均对国内油脂市场构成提振。经过前期持续攀升,近期油脂盘面恢复调整,在多方利好下,预计将维持偏强震荡。谨慎东南亚棕油产地及美豆产区天气引起的市场波动。 华安期货 李伟 何濛 沈秋怡 |

|

|  |

|