报告要点: 国际方面,目前美棉播种接近尾声,进度快于往年同期,优良率水平也有所提升,但植棉区仍时有干旱或降水过多的天气扰动,静待即将发布的UDSA实播面积报告;受疫情影响,印度21/22年度消费量下调,当前印度逐渐解封,纺纱开机率提升,政府将21/22年度MSP提高3.4%-3.8%,对印度国内棉价支撑较强。整体来看,各主产国受天气等因素的拖累,棉花(16460, 155.00, 0.95%)种植和生长均受到不同程度的影响,供给端矛盾并没有消除,产量端对市场预期的影响依然存在;而需求端受到德尔塔毒株扩散的影响,再度面临不确定性,但中长期看,随着疫苗接种的推进,消费有望恢复至疫情前水平。 国内方面,供应端,目前港口库存依然较高,叠加滑准税配额下发和抛储预期仍在,短期压制棉价;需求端,国内下游步入淡季,下游新增订单较少,随着价格走高,纺企采购有所降温,但下游高开工、高利润、低成品库存格局维持不变,整体持稳运行,需求端支撑仍较强。整体来看,在连续下跌后郑棉

在15500附近形成较强支撑,但抛储等利空消息尚未落地,市场观望情绪浓厚,郑棉上涨空间或受到限制,短期预计仍维持震荡运行。中长期看,市场对下一年度的减产预期逐步增强,国内外棉价重心预计继续上行。 风险点:主产区天气、海外疫情、中美贸易关系、政策风险、汇率风险 一、市场行情回顾 6月,国内外棉价均呈现出“N”字型区间震荡的走势。6月上半月,受谷物市场强势上涨、种植区部分不利天气条件的提振,以及6月USDA供需报告利多的影响,外盘带动国内棉价快速上涨,郑棉主力09合约最高点达到16160元/吨。但端午节后,先是其他农产品受到生物柴油需求预期降低的影响集体暴跌,带动内外棉价震荡下行;紧接着美联储暗示提前加息,宏观环境预期收紧,再度引发市场恐慌情绪,商品市场遭遇普跌,农产品板块大幅下挫,郑棉受宏观环境影响也是一度跌破15500关口。但在连续下跌后,郑棉在15400-15500附近形成较强的支撑,随着宏观利空逐步消化,大宗商品整体氛围转暖,6月下旬郑棉止跌企稳,并逐步发起上攻,连续五个交易日上行,最终再次站上16000整数关口。 图1:ICE美棉活跃合约收盘价

来源:创元期货,Wind 图2:CFTC非商业净持仓

来源:创元期货,Wind 图3:郑棉活跃合约收盘价

来源:创元期货,Wind 图4:中国棉花价格指数:328

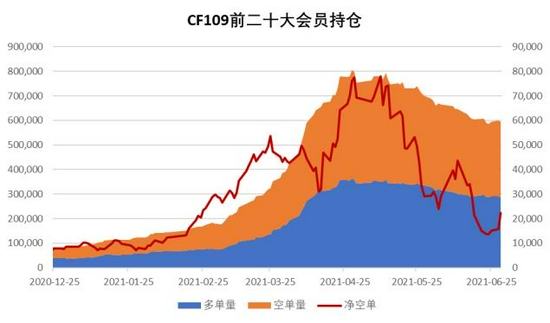

来源:创元期货,Wind 图5:郑棉主力前二十大会员持仓

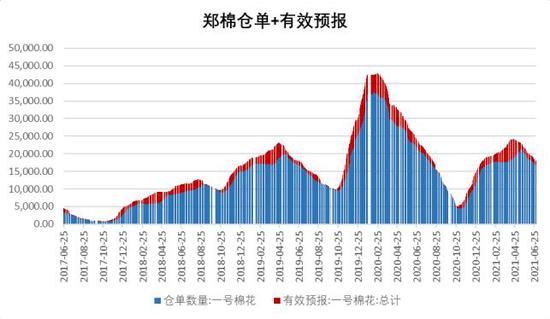

来源:创元期货,Wind 图6:郑棉仓单及有效预报

来源:创元期货,Wind 二、宏观面分析 1.宏观经济政策 海外方面,随着经济复苏和美国通胀压力不断上升,美联储上调逆回购利率与超额准备金利率,并释放了2023年前可能会有两次加息的明显信号。同时,美联储上调了2021年的经济预期,并大幅上调了今年的通胀预期。会后鲍威尔表示,现在讨论加息还为时过早,通货膨胀可能在未来几个月继续居高不下,然后才会有所缓和。整体来看,美联储6月议息会议超预期释放鹰派信号,美元指数大幅走强,大宗商品受此影响集体回调。 国内方面,国内经济增速预期放缓,政策意在稳定市场。2021第一季度我国实际GDP增速为18.3%,考虑到国外疫情转好造成的外贸条件变化,预计第二季度我国经济增速将有所放缓,5月公布的主要经济指标增速回落也恰好证实了这一趋势。此外,当前大宗商品价格上涨过快,尤其是上游原材料价格大幅上涨加大了下游企业的经营压力,五月召开的三次国务院常务会议均重点提及大宗商品涨价问题,国家相关部门出台了应对、预防措施为商品期货降温,李克强总理在会上要求跟踪分析国内外形势和市场变化,有效应对大宗商品价格过快上涨及其连带影响,多措并举帮助小微企业、个体工商户应对上游原材料涨价影响;同时提到加强货币政策与其他政策配合,保持经济平稳运行。 2.新冠疫情 近期,一种叫做“德尔塔”的新冠肺炎变异毒株拉响了全球疫情的新警报。据《卫报》称,在英国,99%的新增病例都是感染了“德尔塔”毒株。世卫组织指出,该变异毒株于2020年10月在印度被最早发现,截止到目前全球已有92个国家和地区检测到“德尔塔”毒株的传播。由于“德尔塔”变异毒株的传播能力显著增强,这种变异新冠病毒正在成为全球主要流行的新冠病毒变异毒株,我国广州地区此轮疫情也已确认由Delta变异株引起。 随着德尔塔毒株影响正在扩大,海外疫情再次走向不确定性,对棉花后市的消费或产生较大的影响,不过对消费最终的实际影响还是主要取决于各国、尤其是欧美以及疫情严重国对于疫情管控的态度。中长期看,随着疫苗接种的推进,全球棉花消费终将恢复到疫情前水平,未来需求消费的驱动依然是棉花的核心驱动力。 三、国际市场解析 1.全球棉花供需平衡表 据美国农业部(USDA)6月份最新公布的产需预估数据,相比上一个月,2020/21年度的全球棉花产量调增3万吨,全球棉花消费调增13万吨,全球棉花期末库存调减2万吨,整体来看,20/21年度调整幅度不大。关于下年度数据,USDA将2021/22年度全球棉花产量下调12.4万吨,全球棉花消费上调23万吨,全球棉花期末库存下调36.8万吨。具体来看21/22年度各指标的调整情况,其中产量的下调主要在中国,调减16.3万吨;进口量的调增主要在中国、孟加拉和土耳其;出口量的调增主要在巴西、澳大利亚和美国;消费量的调增主要在中国、孟加拉和土耳其,而印度受疫情影响消费继续调减;期末库存的调减主要在中国、巴西和美国。 整体来看,本次USDA供需报告下调21/22年度全球棉花产量和期末库存,同时调增全球棉花消费量,6月份的数据或将开启新年度全球棉花产量下调的主基调,随着国外疫情的改善,全球消费量预计继续恢复,21/22年度有望恢复至疫情之前的水平,全球库存持续去化,有利于后市国际棉价走高,国内外棉价重心预计继续上移。 表2:全球棉花供需平衡表

来源:创元期货,USDA 2.美棉供需情况 据USDA发布的6月份全球产需预测显示,20/21年度美国棉花因产量下滑,期末库存得以同比减少89万吨,库存消费比同比下降24%,目前美棉库存也位于历史较低水平;21/22年度美棉产量较上年度预计增加,但因期初库存下滑,期末库存预计进一步减少5.5万吨。整体来看,6月美棉的供需数据也是偏多的。 种植进度方面,截止6月20日当周,美国棉花种植进度96%,前一周为90%,上一年度同期为95%,五年均值为95%;美国棉花现蕾率21%,前一周为13%,上一年度同期为25%,五年均值为25%;美国棉花结铃率4%,上一年度同期为5%,五年均值为4%,美国棉花优良率52%,前一周为45%,上一年度同期为40%。整体来看,目前美棉播种接近尾声,进度快于往年同期,优良率水平也有所提升,但美植棉区仍时有干旱或降水过多的天气扰动,关注6月30日USDA种植面积报告,若报告下调美棉新年度播种面积,将助力ICE棉价上行。 出口方面,美棉签约装运有所回落。据USDA美棉出口周报数据显示,截至6月17日当周,2020/21美陆地棉周度签约1.69万吨,较前一周减32.9%,较前四周水平减47.7%,其中巴基斯坦0.8万吨,中国0.3万吨;总签售363.37万吨,同比减5.3%;周出口装运量4.67万吨,较前一周减32.2%,较前四周水平减34.2%;累计出口装运量303.11万吨,同比增8.9%。2020/21年度皮马棉周新签约2067.7吨,较前一周增293.8%,较前四周水平增39.0%;总签售18.6万吨,同比增43.9%;周出口装运量为3396.3吨,较前一周增24.6%,较前四周水平增0.1%;累计出口装运量为15.66万吨,同比增55.5%。 图7:美国棉花产量

来源:创元期货,Wind 表3:美棉出口累计签约及装运量

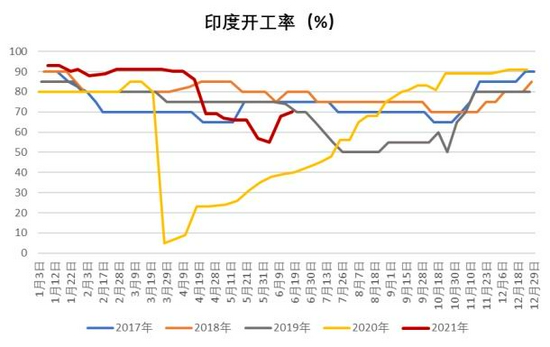

来源:创元期货,TTEB 3.印棉供需情况 USDA最新的供需报告对印度的调整不大,21/22年度印度棉花期初库存下调9万吨,消费量下调11万吨。消费的下调主要还是受到印度第二波疫情的影响,由于前期印度国内各地采取了封锁措施,导致印度国内消费再度受挫。不过由于印度的消费增量仍然是高于产量增量的,所以21/22年度印度期末库存预计仍将同比下降,高位库存将有些许去化。目前印度逐渐解封,开工率也较此前有所回升,此外,印度政府将21/22年度MSP提高3.4%-3.8%,也对印度国内棉价起到了一定的支撑作用。叠加受疫情、天气等因素影响印度产量仍然存在较大的不确定性,推动本月印度棉价持续上行。 种植进度方面,截至2021年6月18日,2021/22年度印度总种植面积为207.6万公顷,较上一年度同期减少80.1万公顷,同比减少27.9%。从种植进度和面积来看,印度受到前期疫情和天气的影响,整体的种植进度仍然偏慢,不过随着印度国内棉价的上涨和MSP的不断上调,印度农民对种棉的积极性开始恢复。6月底到8月初是印度棉花播种的高峰期,目前印度季风降雨提前两周有利于棉花播种,据美国农业参赞的报告显示,如果季风雨正常,印度棉花产量预计增长4%,达到642万吨。 图8:印度棉花产量

来源:创元期货,Wind 图9:印度开工率

来源:创元期货,TTEB 4.其他国家供需情况 巴西方面,近几个月,巴西干旱情况创下了近百年的记录,产量预计同比大幅下降。据巴西CONAB预测,2020/21年度巴西植棉面积为1366.9万公顷,同比减少17.9%,产量为234.2万吨,同比减少21.97%。 巴基斯坦方面,受玉米(2546, -21.00, -0.82%)等作物替代挤压、高温干旱天气等影响,巴基斯坦当前的种植进度偏慢,棉花产量增幅或低于预期。据当地贸易商和轧花厂的反馈,不少农民改种玉米,今年巴基斯坦棉花产量可能远低于官方的103万吨目标,产量可能连95万吨都不到。 四、国内市场解析 1.中国棉花供需平衡表 据中国棉花协会6月份发布的供需平衡表,2020/21年度全国棉花总产量592.37万吨,同比增长0.3%;进口量较上月上调65万吨至300万吨,同比大幅增长87.5%;消费量810万吨,同比增长5.88%。其中进口量同比增幅较高,这主要还是受中美第一阶段协议达成后中国进口大量美棉以及国内棉花消费较好的影响。关于下年度产量,6月份USDA供需报告将2021/22年度中国的棉花产量下调了16万吨,这也是考虑到了前期新疆低温天气对于棉花产量的影响,但是具体减产幅度还需要看后续天气变化,若天气不佳导致减产幅度超出预期,容易推动后期棉价上涨。从国内的供需数据来看,本年度棉花供应比较宽松,期末库存小幅累积,而下年度产量预计小幅下降,因此国内棉花供需情况有望进一步改善。 表4:中国棉花供需平衡表

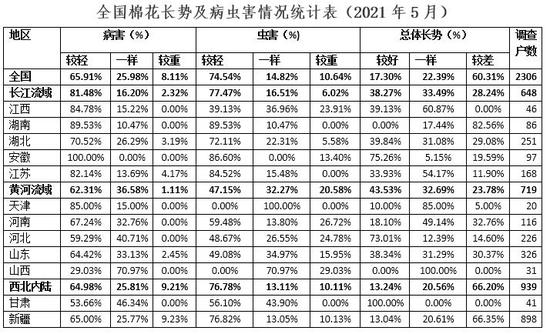

来源:创元期货,中棉协 2.全国棉花种植面积与播种进度 2021年5月底,中国棉花协会棉农分会对内地12个省市和新疆自治区2306个定点农户进行了棉花播种进度及生长情况的调查,调查结果显示:截至5月31日,全国棉花播种进度为99.75%,同比快0.19个百分点,新疆和黄河流域播种全部完成,长江流域播种进度96.37%,同比快1.11个百分点。新疆棉区有近一半棉花处于6-8片真叶期,黄河流域和长江流域超过一半棉花处于4-5片真叶期。按照被调查棉农植棉面积加权平均计算,全国植棉面积为4336.57万亩,同比减少5.66%,降幅较上期扩大1.51个百分点。 全国棉花长势总体差于去年,生长慢于去年同期,病虫害分地区较轻发生。全国大部棉区光、温、水匹配良好,利于棉花生长;部分地区出现干旱、大风及降雨天气,对棉花苗期生长不利。河北、湖北、江苏的个别地区有苗期立枯病及枯萎病。据调查,全国43.84%的棉苗处于6-8片真叶期,同比少6.31个百分点。病虫害发生程度总体较轻,其中病害较轻的占到65.91%,同比少23.04个百分点;虫害较轻的占74.54%,同比少8.91百分点。调查户中,认为长势较好的占17.30%,同比少26.70百分点,认为长势较差的占60.31%,同比高41.26个百分点。 表5:2021年全国棉花长势及病虫害情况

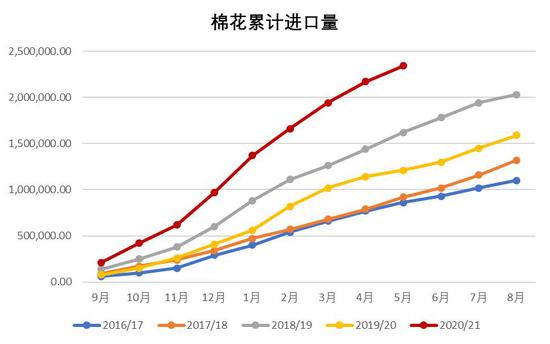

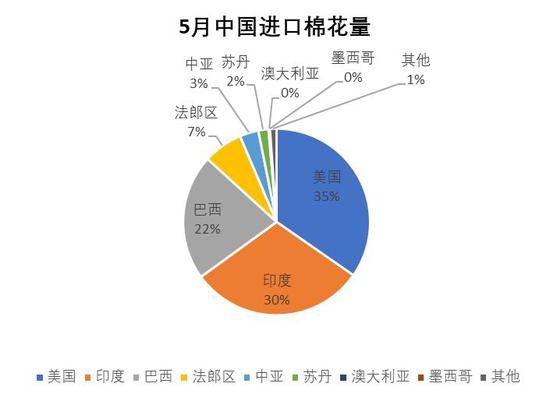

来源:创元期货,中棉协 3.棉花进口情况 2021年5月中国进口棉花17.32万吨,环比降25%,同比增147%;2021年1-5月累计进口137.44万吨,同比增70%;20/21累计进口234.41万吨,同比增92%。从进口比重来看,月美棉占比重回第一,进口棉仍主要以美棉、印度棉、巴西棉为主,三者占比较为均衡,同比而言印度棉占比大幅增加,美棉占比有所降低。具体来看,前四主要进口来源国进口量环比均有所下降,同比增幅均显著,其中印度棉进口同比增幅917%,主要因前期印度棉价格相对较低,前期低价进口的印度棉大部分已到港,而5月起印度棉本土价格快速上涨,可预定的资源已经开始明显减少。 4月30日,国家发改委发布棉花滑准税进口配额有关事项的公告:本次发放棉花进口滑准税配额数量为70万吨,全部为非国营贸易配额。其中,40万吨限定用于加工贸易方式进口;30万吨不限定贸易方式。虽然政策如期而至,但此次增发的数量远远低于此前市场传闻的200万吨,所以在政策刚出台时,该消息对盘面其实是起到了一定的利好作用。不过市场预期滑准税配额将在7月份下发,短期供应增加,预计对棉价有一定压制。此外,考虑到棉花消费增长以及应对欧美国家“碰瓷”问题,国家不排除在下半年有二次增发配额的可能。 图10:棉花累计进口量

来源:创元期货,海关总署 图11:中国进口棉花量

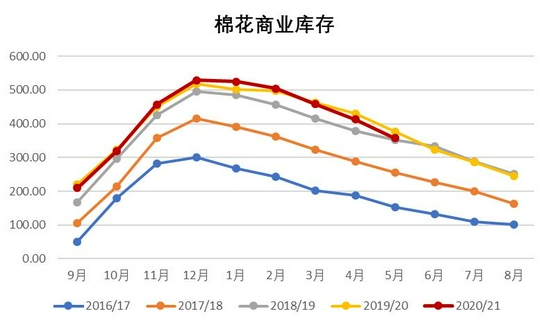

来源:创元期货,海关总署 4.工商业库存 截止2021年5月,国内棉花商业库存为357.79万吨,环比减少55.42万吨。商业库存虽整体依旧处于历史较高水平,但整体降幅在持续扩大中,这也表明下游消费端整体持稳运行。 图12:棉花商业库存

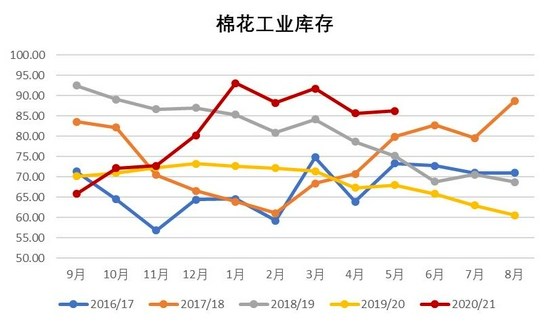

来源:创元期货,Wind 截止2021年5月,中国国内棉花工业库存为86.24万吨,环比增加0.61万吨。5月底中国棉纺织企业棉花工业库存小幅上升,并处于近五年的高点位置,说明5月企业利润尚可,企业补库意愿较好。 图13:棉花工业库存

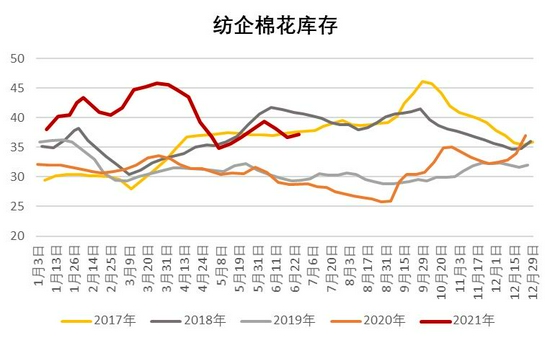

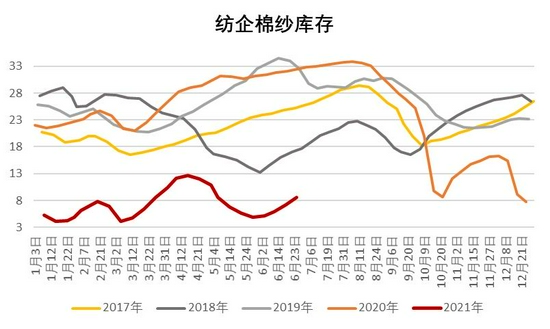

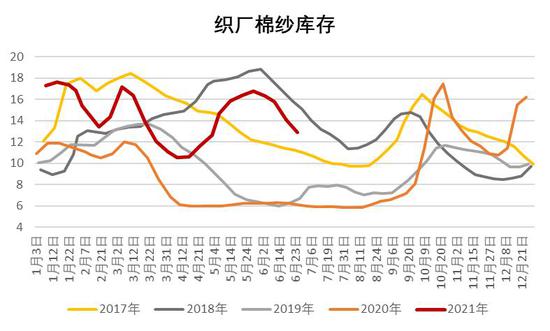

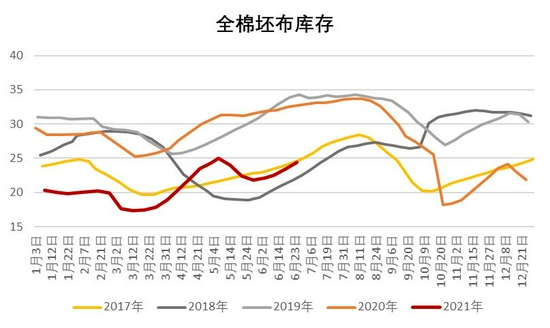

来源:创元期货,Wind 5.下游纺织企业库存 据TTEB数据显示,截至2021年6月25日当周,调研样本纺织企业棉花原料库存日均36.9天,周均37.16天,较上周变化不大,目前原料库存处于历史较高水平;成品棉纱库存日均8.7天,周均8.62天,连续四周上升,棉纱出货节奏有所放缓,但目前仍处于历史绝对低位;调研样本织厂棉纱库存日均12.9天,周均12.92天,较上周继续回落,目前处于历史较高水平;而全棉坯布库存日均24.8天,周均24.40天,连续四周处于上升态势,有小幅累库的迹象,但整体库存压力不大。 整体来看,目前纺企棉花原料库存处于历史高位,企业继续补库意愿不强,大多数维持刚需买货;而成品库存方面,棉纱库存维持绝对低位,坯布走货仍相对疲弱,不过尚未造成累库压力,整体来看成品库存对棉价仍有较强的支撑。 图14:纺企棉花库存

来源:创元期货,TTEB 图15:纺企棉纱库存

来源:创元期货,TTEB 图16:织厂棉纱库存

来源:创元期货,TTEB 图17:全棉坯布库存

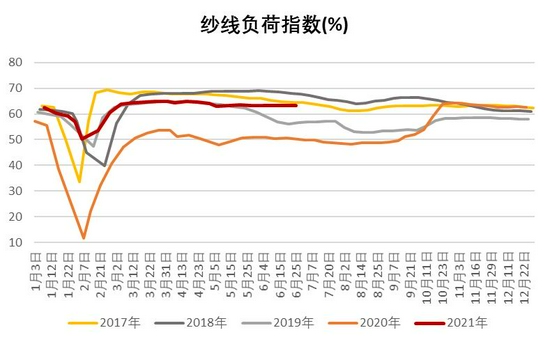

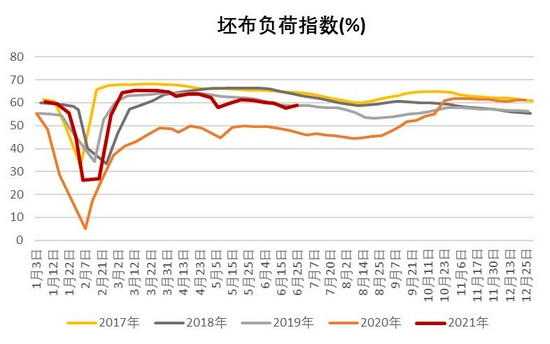

来源:创元期货,TTEB 6.下游开机负荷情况 开机负荷方面,据TTEB数据显示,截至2021年6月25日当周,纱线负荷指数为63.3%,其中人棉纱负荷为56%,纯涤纱负荷为63%;中国坯布负荷指数为58.8%,其中全棉坯布负荷为61.5%,人棉布负荷指数为53.9%。整体来看,虽然目前处于纺织行业的消费淡季,但开工率仍维持在一个较高的水平,说明整个下游仍然维持一个良性运行的状态。 图18:纱线负荷指数

来源:创元期货,TTEB 图19:坯布负荷指数

来源:创元期货,TTEB 7.纺织品服装出口额 据海关统计,2021年5月我国出口纺织品服装243.20亿美元,同比下降17.71%;2021年1-5月我国累计出口纺织品服装1126.90亿美元,同比增幅达17.33%。其中,出口纺织纱线、织物及制品121.20亿美元,同比大幅下降41.30%;1-5月我国累计出口纺织纱线、织物及制品560.80亿美元,同比下降3.1%。出口服装及衣着附件122.00亿美元,同比增加36.96%;1-5月我国累计出口服装及衣着附件566.10亿美元,同比增长48.3%。 虽然纺织品出口额当月出现明显下滑,但这下降的主要原因还是因为去年出口随着防疫物资大幅增长,而去除异常年份来讲,当月值仍处于历年的高位;服装及衣着附件则仍维持正的增长,未来随着国外疫情逐渐好转,纺服预计仍将维持较好的出口。 表6:纺织品服装出口额

来源:创元期货,海关总署 五、技术分析 技术面上,日线级别看,6月郑棉指数整体维持区间震荡,中长期的上升趋势线并未被打破,长期棉价依旧维持看涨。 图20:郑棉指数K线图

来源:创元期货,博易大师 六、小结 国际方面,目前美棉播种接近尾声,进度快于往年同期,优良率水平也有所提升,但植棉区仍时有干旱或降水过多的天气扰动,静待即将发布的UDSA实播面积报告;受疫情影响,印度21/22年度消费量下调,当前印度逐渐解封,纺纱开机率提升,政府将21/22年度MSP提高3.4%-3.8%,对印度国内棉价支撑较强。整体来看,各主产国受天气等因素的拖累,棉花种植和生长均受到不同程度的影响,供给端矛盾并没有消除,产量端对市场预期的影响依然存在;而需求端受到德尔塔毒株扩散的影响,再度面临不确定性,但中长期看,随着疫苗接种的推进,消费有望恢复至疫情前水平。 国内方面,供应端,目前港口库存依然较高,叠加滑准税配额下发和抛储预期仍在,短期压制棉价;需求端,国内下游步入淡季,下游新增订单较少,随着价格走高,纺企采购有所降温,但下游高开工、高利润、低成品库存格局维持不变,整体持稳运行,需求端支撑仍较强。整体来看,在连续下跌后郑棉在15500附近形成较强支撑,但抛储等利空消息尚未落地,市场观望情绪浓厚,郑棉上涨空间或受到限制,短期预计仍维持震荡运行。中长期看,市场对下一年度的减产预期逐步增强,国内外棉价重心预计继续上行。 风险点:主产区天气、海外疫情、中美贸易关系、政策风险、汇率风险 创元期货 李馨 |

|

|  |

|

微信:

微信: QQ:

QQ: