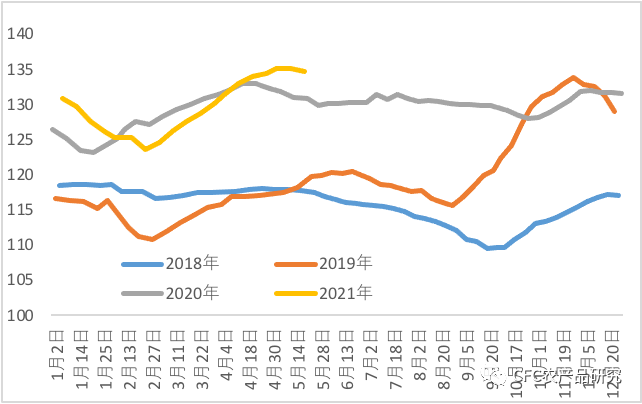

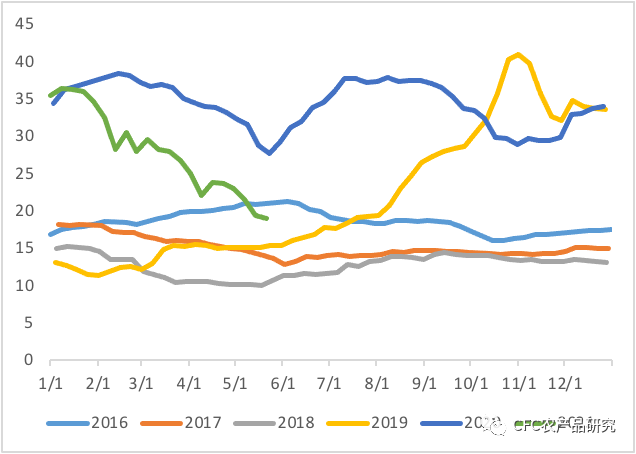

来源:CFC农产品研究 前不见古人,后不见来者。 念天地之悠悠,独怆然而涕下! 生猪市场近一个月来表现相当疲软,主力合约跌去6000元/吨,超越市场预期且仍然没有看到转折的迹象。 生猪期货作为上市不久的期货品种,市场对于交易逻辑的迭代还处于初步阶段,仍然是以近月看现货远月看存栏的基本模式。因此,近期的盘面下跌和现货市场的疲软相当同步,使得09合约的整体升水一直维持在5000元/吨的水平。 挤压升水是期货品种临近交割月的常规操作,而生猪保持升水的原因则来自于市场对于后市现货猪价“必有一涨”的判断。而对于未来这一涨价幅度的估测也保持在5元/公斤的水平。 那么后市生猪期货的价格变化,我们可以将其分解为现货价格的变化和基差水平的变动。 期现收敛是趋势 随着时间窗口的压缩,期货价格向现货价格靠拢,基差水平从-5000元/吨向+/-1000以内变动是必然的。从这个角度看,生猪盘面似乎还有较大的下行空间。 不过我们认为期现的收敛速率受两个因素影响,这一空间不会在短期内消失。 第一是时间,一般来说,越靠近交割时间收敛的速度越快。我们认为,在最开始的几个合约上,生猪也会表现出这样的性质。当前的升水还能够继续维持,但随着时间临近交割,5000点的空间需要在3个月之内完成收缩。 第二是预期的实现状态。在市场预期反弹的状态下,现货市场在合适的时间段给出反弹,能够加速期现价格的收敛,而如果这一事件发生的时间偏晚,则会打乱期现收敛的节奏,使其偏晚。也就是说,通过现货的快速变动显然是比期货盘面的涨跌更符合预期。 综上,生猪09合约还剩下6、7、8三个月的交易时间,如果6月份现货价格无法实现有效反弹,那么基差的收缩将导致盘面继续偏弱运行。因此,当前现货市场的表现成为交易最重要的关注重心。 现货延续疲软,有哪些论据支撑后市反弹 前期我们通过对比6个月之前的仔猪数量,得出的结论是标猪出栏的高峰是在5月,然而由于存在压栏和二次育肥的情况,市场实际上的生猪养殖时间延长,猪肉供给也在同样出栏数量的条件下增加。 从近期的市场走势来看,现货价格依旧没有明显的反弹迹象。今日包括山东、四川、重庆、江西、湖南、广西等地的养殖场报价都出现了不同程度的下降,弱稳局面仍是当前对市场的总体看法。 在悲观环境下,支撑价格上行的因素除了老生常谈的春节前后的仔猪供给不足之外,似乎没有新的论据。不过,从另一方面来看,供给的边际下行还有两个支撑:第一是出栏体重见顶回落,同样数量的生猪供给的猪肉减少;第二,育肥猪的供给相对离散,一段时间内生猪的供给是相对有限的,当前肥猪出栏加速则意味后市可出栏数量减少;而如果持续压栏,则减轻当前的供给压力,这就需要辩证看待价格的波动,可能出现跌得越深弹得越高的局面。 图表:生猪屠宰均重

数据来源:卓创资讯,中信建投期货 春节仔猪对应标猪出栏的要在7月左右才开始,叠加当前的压栏以及相对悲观的市场情绪,我们认为短期猪价正处于逐步筑底的阶段,养殖企业也面临了在非洲猪瘟之后第一次因为猪价出现的大规模行业亏损,但这距离本轮猪周期真正的底部还很遥远。我们维持短期企稳,长期下行的基本判断。 图表:生猪历史均价(元/公斤)

数据来源:Wind,中信建投期货 随着猪价下跌,盘面出现了增仓下行的现象。在现货市场弥漫恐慌情绪的背景下,盘面有一定的升水,势必吸引套保资金入场。但对于企业来说,期货市场是转移风险而非转移焦虑的市场。企业需要根据实际的生产情况从盘面核算成本收益之后再入场,企业套保需要结合期现货最终的收敛情况,中途尽量少执行止损的操作。 而对于投机交易来说,短期可顺势而为,但后市主要行情仍主要看准猪价的反弹迹象,在合适的基差水平下,逢低入场。 研究员:魏鑫 期货投资咨询从业证书号:Z0014814 |

|

|  |

|