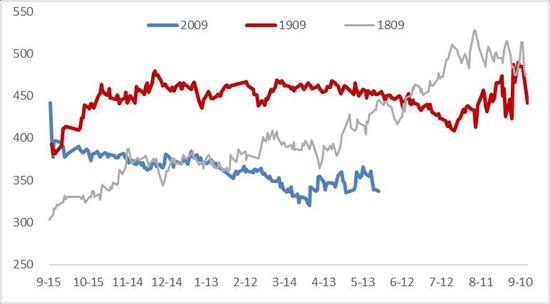

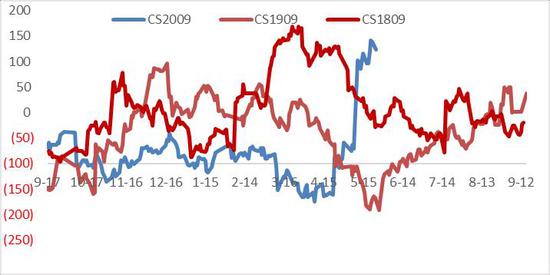

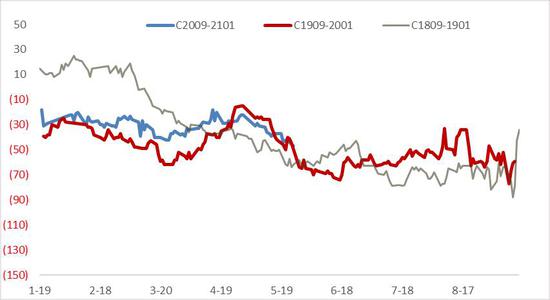

第一部分 前言概要 临储拍卖政策终于落地,拍卖底价及周度拍卖量均和去年维持一致。拍卖量每周400万吨,如果全部成交就是每月1600万吨的供应量,而目前每月消费量均值在2300万吨左右,约占每月70%的供应量,而目前贸易商因为看涨手中囤了不少粮食,拍卖量多必然使得市场供应充足。临储拍卖消息落地之后,供应将增加加之贸易商利润空间较大,特别是华北面临麦收腾库,贸易商出货积极性迅速增加,现货价格下调。通过对比目前港口和华北的现货价格来看,目前现货价格均较抛储底价溢价100-150元/吨,溢价幅度较高,前面几拍可能能有较高溢价,但后面能不能维持住还难说,目前下游需求较差,而后期一旦拍卖不能维持这么高的溢价水平,现货价格势必会有较大回落空间。短期来看,市场情绪降温,现货预计还有回调空间。而目前期价已跌至抛储底价折盘面价附近,以充分反应拍卖利空,随着后期养殖需求逐步恢复,预计期价在快速调整后,受抛储底价支撑,仍将走强。淀粉(2406, -3.00, -0.12%)主要走成本推动逻辑,受目前贸易商出货影响,现货逐步下跌,成本支撑减弱,淀粉需求仍然低迷,淀粉企业加工利润亏损,降低开机来维持利润,短期来看,淀粉仍是跟随玉米(2066, -1.00, -0.05%)波动为主。 图1:淀粉玉米09价差(元/吨)

数据来源:银河期货、wind资讯 图2:玉米09基差(元/吨)

数据来源:银河期货、wind资讯 图3:玉米淀粉09基差(元/吨)

数据来源:银河期货、wind资讯 图4:玉米91价差(元/吨)

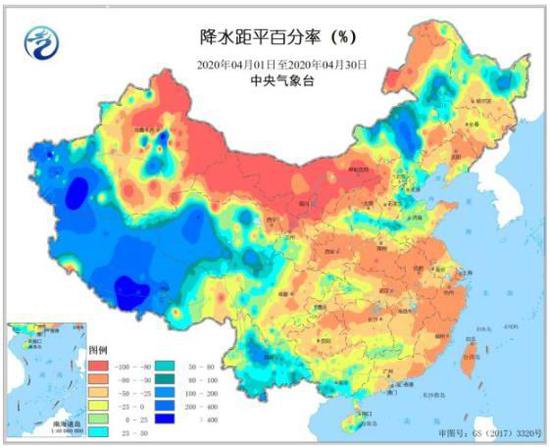

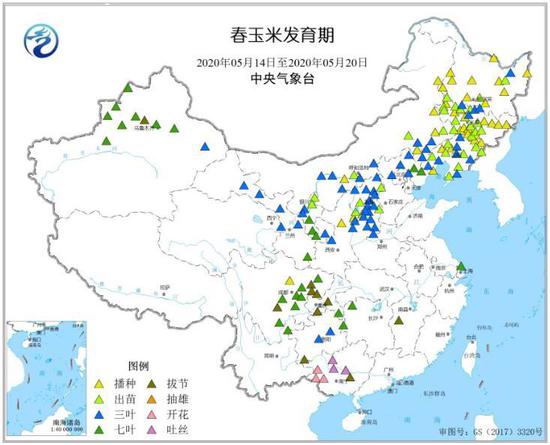

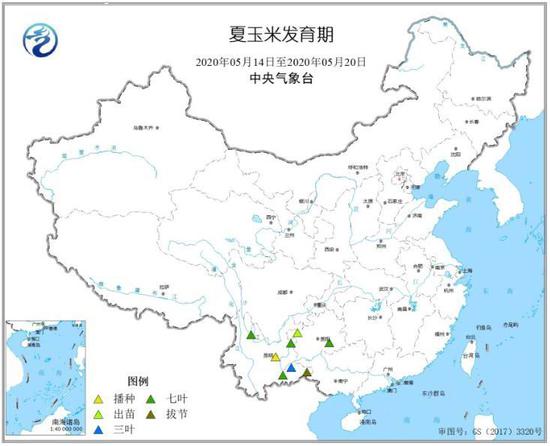

数据来源:银河期货、wind资讯 第二部分 基本面情况 一、春播天气正常,预计东北玉米面积减少 玉米生长情况:东北地区大部春玉米处于播种出苗期,华北、西北地区中东部处于出苗至三叶期,新疆地区处于七叶期,局地进入拔节期;西南地区东部处于三叶至七叶期,部分地区进入拔节期;广西中西部等地处于拔节至开花吐丝期。全国春玉米一、二类苗占比分别为26%,74%,一类苗较上周增加9个百分点,二类苗较上周减少7个百分点。 图5:2020年全国春播天气特点与春播进程

数据来源:天下粮仓、wind资讯 图6:降水距平百分率(%)

数据来源:天下粮仓、wind资讯 图7:春玉米发育期

数据来源:天下粮仓、wind资讯 图8:夏玉米发育期

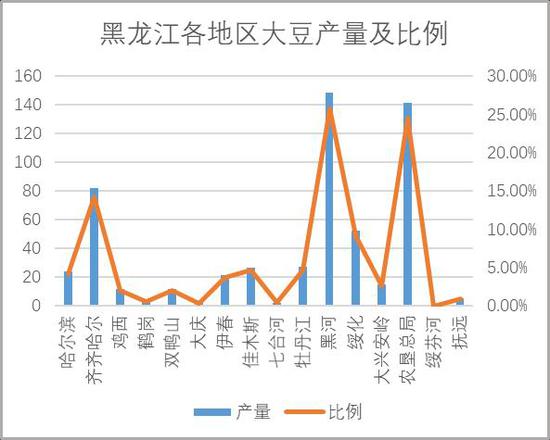

数据来源:银河期货、wind资讯 4月下旬降温雨雪天气导致旱地作物播种推迟,前期东北玉米主产区东部偏涝的特征明显,影响洼地玉米播种并可能考虑转播大豆(4435, -67.00, -1.49%)。不过黑龙江东部地区不是大豆传统优势种植区,预计实际玉米改种大豆影响有限。从种植收益来看,今年大豆价格大涨,大豆玉米价差快接近07年高点,加上大豆补贴更多,优势产区大豆种植更有优势,前期大豆种子畅销也是印证。今年大豆面积预计有较大增幅,相应压缩玉米种植面积。 图9:大豆玉米价差

数据来源:天下粮仓、wind资讯 图10:黑龙江各地区大豆产量及比例

数据来源:银河期货、wind资讯 二、拍卖政策落地,溢价即成交将引导后期走势 20号市场一直期盼的临储拍卖政策终于落地,拍卖底价及周度拍卖量均和去年维持一致,市场前期主要交易底价不变拍卖量减少的预期,底价不变符合市场预期,周度拍卖量400万吨高于市场预期,20号当晚期价的快速跳水也是对这个拍卖量高于预期的反应。截止目前临储玉米还剩余5600万吨,绝大部分为2015年玉米,一半都在黑龙江,且主要在物流较为不便的地方,质量也偏差,明年超期时间加长,周度拍卖量不变可能与去库紧迫性增加有关。 拍卖量每周400万吨,如果全部成交就是每月1600万吨的供应量,而目前每月消费量均值在2300万吨左右,约占每月70%的供应量,而目前贸易商因为看涨手中囤了不少粮食,拍卖量多必然使得市场供应充足,没有缺粮的风险。临储拍卖消息落地之后,山东到车辆迅速增加,现货价格大面积下调,主要由于抛储将开始,供应将增加加之贸易商利润空间较大,特别是华北面临麦收腾库,出货积极性迅速增加。 就拍卖底价来看:底价不变,折北港现货1920元/吨,对应09盘面盘面2020元/吨附近,现货价格给出了较高升水,目前的现货价格相当于给出了100元/吨的拍卖溢价, 通过对比目前港口和华北的现货价格来看,目前现货价格均较抛储底价溢价100-150元/吨,溢价幅度较高,前面几拍可能能有较高溢价,但后面能不能维持住还难说,目前下游需求较差,而后期一旦拍卖不能维持这么高的溢价水平,现货价格势必会有较大回落空间。短期来看,市场情绪降温,现货预计还有回调空间。 图11:5月28号临储玉米竞价销售公告

数据来源:银河期货、wind资讯 图12:拍卖底价(元/吨)

数据来源:银河期货、wind资讯 图13:山东晨间到车

数据来源:银河期货、wind资讯 图14:2019年玉米临储拍卖周度成交情况

数据来源:银河期货、wind资讯 回顾去年炒作来,拍卖的影响从前两年的拍卖前利空拍卖后利多颠倒过来,究其原因,是因为拍卖底价高于前期现货价,政策预期使得现货及期货提前消化政策利好,政策落地之后反而变为利多兑现,而期价在利多兑现回归供需基本面,而目前需求端和去年一样面临着消费疲软,价格往下游传导不畅的情况,导致抛储利多兑现,下游难以支撑背离供需面的高价格,期价快速回落。而目前期价已跌至抛储底价折盘面价附近,以充分反应拍卖利空,随着后期养殖需求逐步恢复,预计期价在快速调整后,受抛储底价支撑,仍将走强。 三、大麦进口政策出现变化,总体进口预计小幅增加 中国将允许美国大麦进口,从往年来看,中国进口大麦的主要来源国并没有美国。由于中澳关系紧张,对澳大麦征收双反税,2019/20年度澳麦进口基本停滞。允许美国进口将部分弥补总体大麦进口的减少,也有利于执行一阶段协议,预计美国出口量及期末库存合计为200万吨左右,那么进口的上限不超过200万吨。考虑到进口主要来源国澳洲大麦大幅减少,本年度大麦总进口预计减少,据海关数据,截止目前大麦总进口较去年同期减少90万吨。 图15:允许符合要求的美国大麦进口

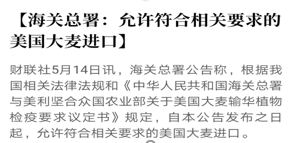

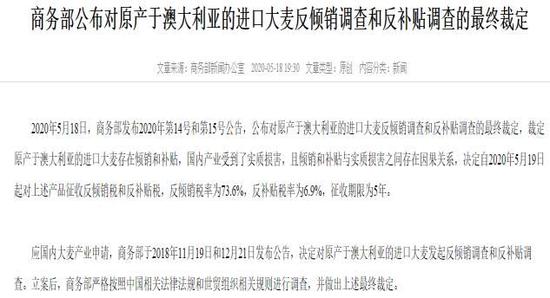

数据来源:银河期货、wind资讯 图16:对澳大利亚大麦双反裁定

数据来源:银河期货、wind资讯 图17:中国作物年度大麦进口及澳麦占比(万吨)

数据来源:银河期货、wind资讯 图18:美国大麦出口-期末库存(万吨)

数据来源:银河期货、wind资讯 图19:玉米及替代品进口(万吨)

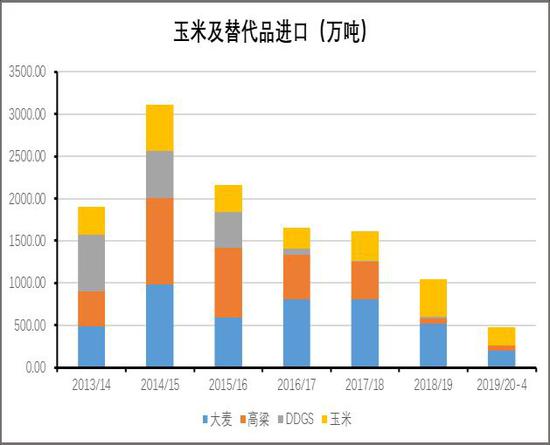

数据来源:银河期货、wind资讯 图20:玉米及替代品进口(万吨)

数据来源:银河期货、wind资讯 据JCI统计,5月将有12传美国高粱到港,截止4月30日,整个4月采购量达到80万吨,目前尚有60万吨高粱未装船。南方一些规模饲料企业进口谷物采购合同可以保证其到9月份的原料供应。美国有较大的高粱出口潜力,国内高粱进口有望出现恢复性增加,年度同比可能增加200万吨左右。 从海关4月数据来看,目前进口量同比仍减少74.42万吨,主要是大麦和玉米减少。大麦受中澳关系影响减少,美国进口将部分弥补,全年进口预计减少100万吨左右。玉米和高粱自美进口预计将恢复性增长,玉米受配额(一年配额720万吨,有消息称玉米将首次全额发放配额)所限,最多增加270万吨,高粱预计增加200万吨左右,预计总进口增幅不到400万吨。如果DDGS恢复进口或者玉米有配额外进口,视情况调整。不过市场观点认为玉米即使超出配额进口,转为储备可能更大。进口端在变量上对国内影响仍将有限。 四、成本推动淀粉大幅提价,考验下游接受度 本年度受疫情影响,淀粉消费明显下降,截止4月份,本年度淀粉累积消费量1462万吨,同比减少7.12%,即使是疫情已经得到较好控制的4月,消费仍是同比减少,并未出现期望中的报复性反弹。就分类消费来看,淀粉糖累积消费量826万吨,同比减少5.38%,造纸累积消费量171万吨,同比减少8.06%,食品累积消费量111万吨,同比减少15.91%。减幅较大的主要食品消费,由于疫情导致工厂停工,需求减少。 本月淀粉现货价格大幅提涨,主要受原料玉米成本大幅上涨推动。长春淀粉现货价格较上月上涨250元/吨,潍坊淀粉现货价格较上月上涨150元/吨。由于局部企业继续停机检修,其中吉林地区行业开工率降至近几年低位,本周国内玉米淀粉企业玉米加工量为657800吨,较上月减少64100吨,同比减少8.88%;本周淀粉产出量在460460吨,较上月减少44870吨,同比减少8.88%;本周淀粉行业开机率为63.64%,较上月下降6.2%;预计下周行业开工率或继续下滑。本周淀粉库存总量达85.23万吨,较上月增2.2万吨,增幅为2.65%。抛储政策落地,玉米贸易商积极出货,导致玉米现货价格不断下调,市场采购谨慎,高位签单明显受限,淀粉走货稍有放缓,库存小幅累积。 从加工利润来看,截止目前,山东、河北、河南、辽宁、吉林、黑龙江淀粉加工利润分别为-33.7元/吨、-32.7元/吨、7.9元/吨、-4.8元/吨、42.4元/吨、-67.5元/吨,环比上月变化-9.38元/吨、-38.5元/吨、+5.7元/吨、-28.8元/吨、+69.4元/吨、+61.6元/吨,本月华北淀粉加工利润有较为明显的回落,主要由于市场看涨热情高涨,贸易商捂粮待涨,导致深加工利润大幅减少。东北地区玉米价格相对稳定,淀粉上涨幅度高于玉米,导致淀粉加工利润明显恢复。 吉林和黑龙江酒精加工利润分别为-12元/吨、-40元/吨,较上月分别变动-91,-60。目前酒精企业开机率为54.05%,下降3.36%,原料玉米价格持续走高,而酒精价格疲软,导致酒精加工利润大幅走弱,低于去年同期,上量有限也使得企业原料玉米用量不足,以上因素促使酒精企业不得不大面积停机检修,导致开机率本月明显下降,不利玉米需求。 图21:淀粉月度消费量(万吨)

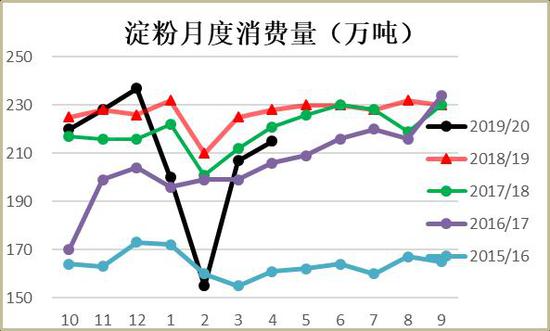

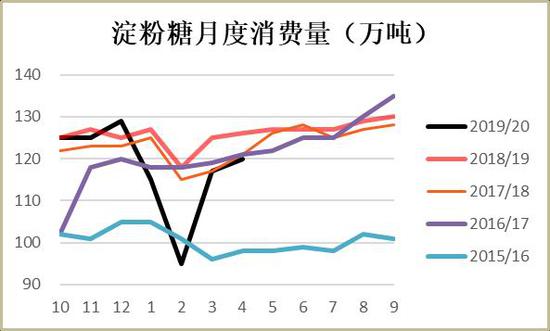

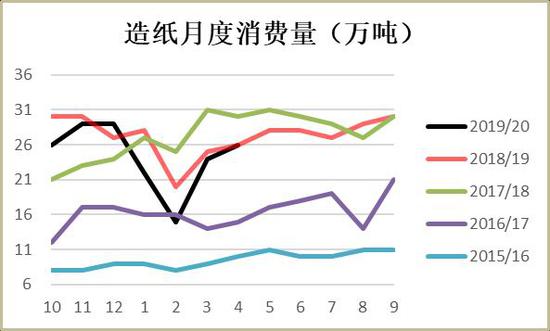

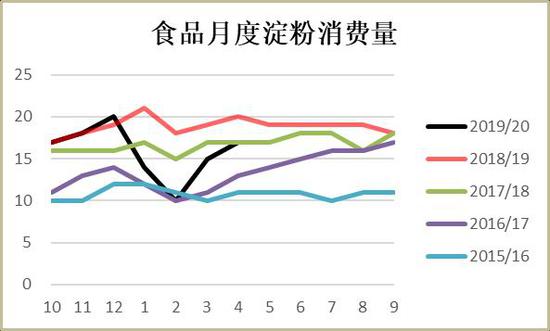

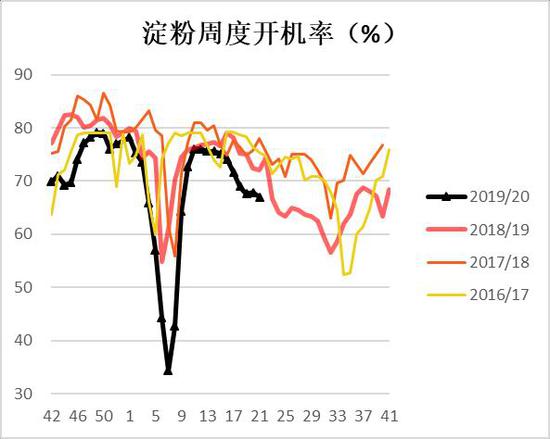

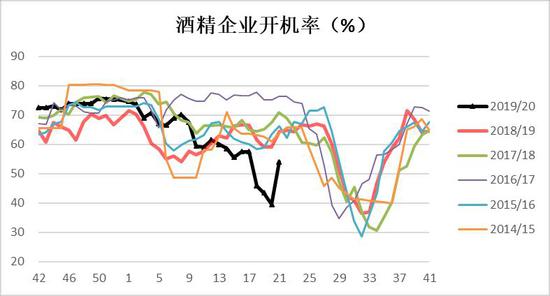

数据来源:银河期货、wind资讯 图22:淀粉糖月度消费量(万吨)

数据来源:银河期货、wind资讯 图23:造纸月度消费量(万吨)

数据来源:银河期货、wind资讯 图24:食品月度消费量(万吨)

数据来源:银河期货、wind资讯 图25:淀粉周度开机率(%)

数据来源:银河期货、wind资讯 图26:酒精周度开机率(%)

数据来源:银河期货、wind资讯 图27:淀粉加工利润(元/吨)

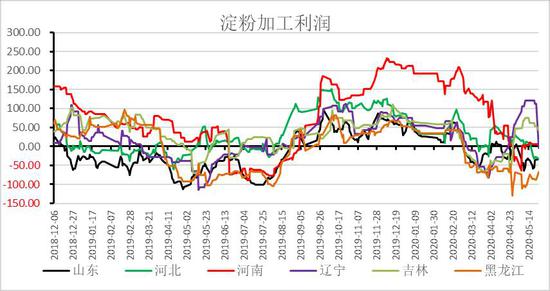

数据来源:银河期货、wind资讯 图28:酒精加工利润(元/吨)

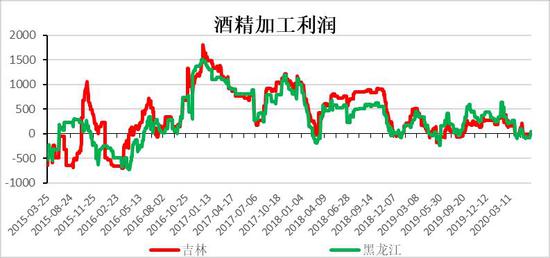

数据来源:银河期货、wind资讯 图29:周度库存(万吨)

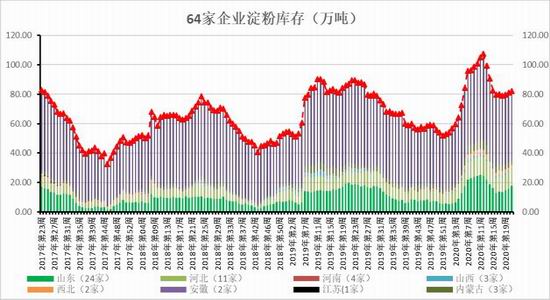

数据来源:银河期货、wind资讯、天下粮仓 由于原料玉米成本较高,深加工利润差,为减少亏损减少玉米用量,深加工企业快速下调开机,不利玉米需求。从提货来看,养殖需求仍较差。今年养殖需求走势和去年相反,去年伴随着存栏下降,提货前高后低,今年自低位逐步恢复,提货预计前低后高,不过短期恢复仍较缓慢,恢复加快预计需要等到三季度。而目前港口库存不高,同样也封住了现货回调的空间。 第三部分 行情展望 玉米: 临储拍卖政策终于落地,拍卖底价及周度拍卖量均和去年维持一致。拍卖量每周400万吨,如果全部成交就是每月1600万吨的供应量,而目前每月消费量均值在2300万吨左右,约占每月70%的供应量,而目前贸易商因为看涨手中囤了不少粮食,拍卖量多必然使得市场供应充足。临储拍卖消息落地之后,供应将增加加之贸易商利润空间较大,特别是华北面临麦收腾库,贸易商出货积极性迅速增加,现货价格大面积下调, 通过对比目前港口和华北的现货价格来看,目前现货价格均较抛储底价溢价100-150元/吨,溢价幅度较高,前面几拍可能能有较高溢价,但后面能不能维持住还难说,目前下游需求较差,而后期一旦拍卖不能维持这么高的溢价水平,现货价格势必会有较大回落空间。短期来看,市场情绪降温,现货预计还有回调空间。而目前期价已跌至抛储底价折盘面价附近,以充分反应拍卖利空,随着后期养殖需求逐步恢复,预计期价在快速调整后,受抛储底价支撑,仍将走强。 淀粉: 淀粉主要走成本推动逻辑,受目前贸易商出货影响,现货逐步下跌,成本支撑减弱,淀粉需求仍然低迷,淀粉企业加工利润亏损,降低开机来维持利润,短期来看,淀粉仍是跟随玉米波动为主。 【交易策略】: 1.单边:震荡偏强,激进投资者可依托60日线逢低建多。 2.套利:观望。 3.期权:关注牛市价差期权。 银河期货 刘博闻 |

|

|  |

|

微信:

微信: QQ:

QQ: