投资要点

短期内,2019年11、12月补栏蛋鸡即将进入产蛋高峰期,叠加2月的换羽鸡进入4月也会再次开产,因此预计在无其他因素影响的背景下,在产蛋鸡存栏量仍会持续增加,进入4月鸡蛋产量会继续增加。

随着工厂复工数量增多,销区缓慢恢复,市场流通有所好转,但是同往年比库存压力依然较大。随着三月三、清明节的结束,鸡蛋需求或再次回落。进入4月需关注全国学校复课带来的需求恢复情况。

由于清明节需求上升,生产、流通环节库存降低,但是产区库存高于一般水平,销区库存较低,不敢囤货,后期或进入梅雨季节,潮湿天气会降低鸡蛋质量,因此4月抛库存依然会继续。

结论:总体来看,鸡蛋在3月份震荡下行后,进入4月份将面临更大的供给压力,2019年下半年补栏蛋鸡以及2月份的换羽鸡即将进入产蛋高峰期,短期内由于在产鸡存栏量处于高位,并存在继续增加的趋势,淘汰鸡较少,短期鸡蛋的供应压力或增大。清明节后需求较节前减弱,当然,随着疫情的逐步缓解,需求稳步恢复,后期关注学校复课进程带来的需求恢复情况。

操作建议:鸡蛋05、06合约维持空头思路,05合约在3050元/500千克附近分批介入空单,目标价格2700元/500千克。

风险因素:全球疫情带来的系统性风险、国内疫情恢复情况、猪肉价格变动、育雏鸡补栏情况、淘汰鸡出栏情况。

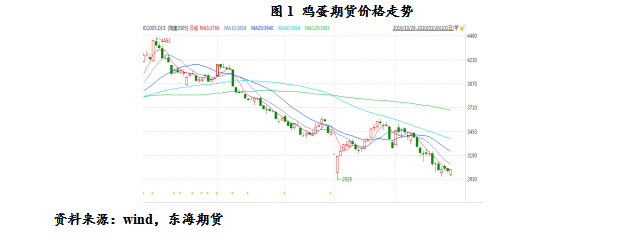

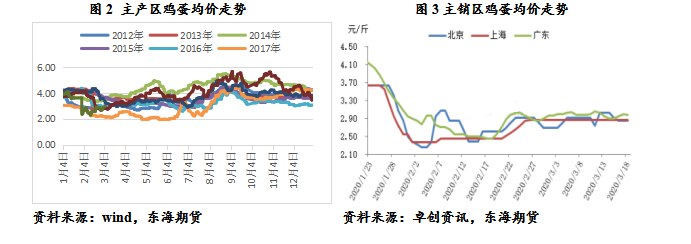

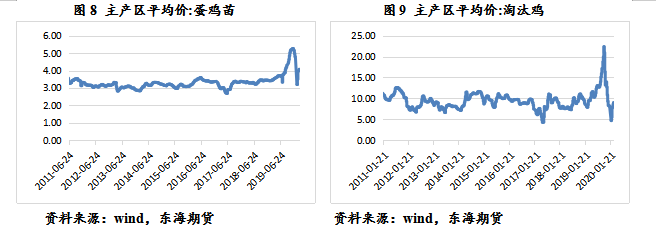

一、4月份在栏蛋鸡产量迎来高峰,供应压力巨大 3月以来,蛋价仅在月初反弹,结束了年后蛋价的反弹行情,进入了震荡下跌模式,一方面是由于蛋鸡存栏水平高,供大于求格局使得价格疲弱;另一方面,疫情的延续使得餐饮、学校仍未恢复,需求疲软,即使三月三、清明节这类传统节日,也仅使现货小幅上涨0.2元/斤。预计随着换羽鸡的再次开产、蛋鸡存栏维持高位,蛋价将在4月份继续维持弱势。

1、此次三月三、清明反应在蛋价上的节日效应明显偏弱 截至3月底,主产区鸡蛋均价 2.80 元/斤,较上周降低 0.03 元/斤,即使在传统节日的背景下,价格仅小幅反弹。鸡场方面因养殖亏损,由于2月份历年都是年后蛋价回落的阶段,因此低价惜售心理较强,市场低价成交不易;下游环节则因库存消化不快,恐节后掉价,高价难销,因此抵触高价拿货。 主销区鸡蛋均价2.88元/斤,环比跌幅0.69%。市场需求缓慢恢复,终端消化仍显疲弱,市场高价难销。4月份清明节过后,没有价格支撑,再加上后续梅雨季节的到来,潮湿天气会对鸡蛋的质量产生影响,预计后续鸡蛋价格继续弱势走低。

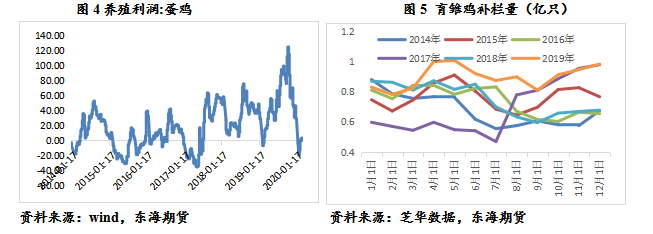

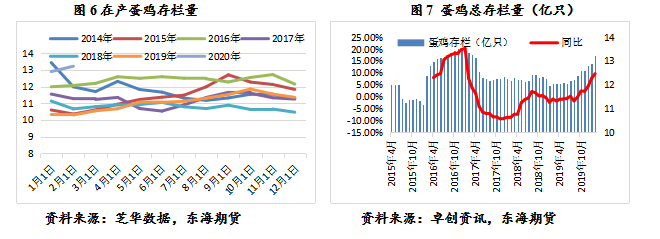

2、2019年11、12月补栏蛋鸡即将进入产蛋高峰期 自2017年下半年开始,蛋鸡市场迎来了超过30个月的持续盈利,持续盈利势必带来产业内扩张及新人进入,去年第四季度由于猪瘟使得猪肉供应大幅减少而使得鸡蛋作为替代品迎来了“黄金时代”,在此期间养殖利润一度稳定在80元/只以上,养殖户补栏积极。据芝华数据统计,2019年全年育雏鸡补栏量高达10.8亿只,而过去五年平均值仅为8.71亿只,也就是说2019年平均每月补栏量超过9000万只。去年下半年的补栏量也就直接转化为2020年上半年的供应。

3、短期鸡蛋供应压力或逐步增大 2019年10-11月份补栏量目前已经逐步开始产蛋。根据卓创资讯数据,2020年2月全国在产蛋鸡存栏量为13.216亿只,环比涨幅2.48%,同比上涨9.65%。由于前期养殖利润良好,年后短暂回落后养殖利润又有所恢复,并且市场禁止活禽交易抑制了淘汰鸡出栏,因此预计在无其他因素影响的背景下,在产蛋鸡存栏量仍会持续增加。 蛋鸡总存栏量中也会包括部分换羽鸡,部分养殖厂在疫情期间希望通过换羽来减少当下产能,将产能后移,该部分换羽鸡约占4-6%,这批换羽鸡已经有部分开始产蛋,预计4月份恢复产能,短期内不会考虑淘汰,势必会增加4-5月鸡蛋供应。因此,总体来看,后期鸡蛋供给压力大概会增大。

4、目前淘鸡数量不多,预计后期会有所增加 3月以来,主产区淘汰鸡价日均价由4.24元/斤涨至4.42元/斤,随后缓慢小幅下跌,日均价由 4.40 元/斤跌至 4.31 元/斤。供应方面,由于前期部分养殖厂采取换羽,产区适龄老鸡暂不多,养殖户多有压栏惜售心理,希望赌后市的蛋价转暖,但随着蛋价的持续低迷,养殖单位开始有淘鸡意向,各地淘汰及出栏量小幅增加。 需求方面,屠宰企业收购计划基本正常,农贸市场整体采购量仍不多,据卓创资讯对全国 13 个重点产区 22 个代表市场的淘汰鸡出栏量进行监测统计,总出栏量 55.44 万只,环比涨幅 10.61%,同比跌幅 2.34%,淘汰鸡平均淘汰日龄509天,环比提前5日。由于前期部分鸡进行主动或被动换羽,其中带来成本,基本需要开产半年后再淘汰,因此目前淘鸡意愿不强。综合看,当下淘汰鸡市场供应压力不大,预期后期随着蛋价的持续低迷,预计后期淘鸡数量会有所增加,如果5-6月淘鸡增加,则对远月价格有所支撑。

二、需求缓慢恢复,生产库存同比增加 1、需求恢复进程缓慢,预计下半年才能逐渐恢复正常水平

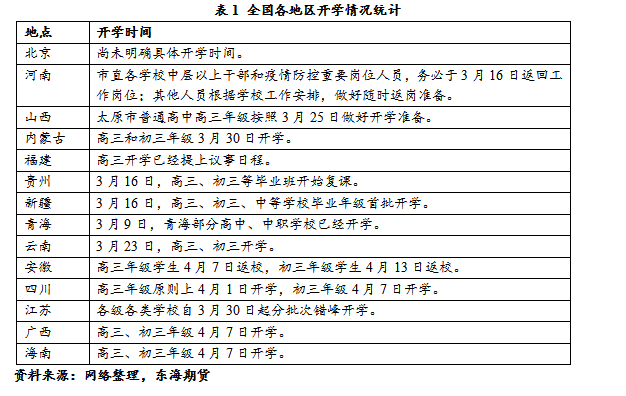

目前餐饮行业恢复依旧缓慢,目前大多数餐饮店仍依靠外卖维持营业,店内上座率依然比较低,尽管多地流传领导“带头下馆子”的行为,企图带动餐饮业恢复,但是目前疫情依旧严峻,大家以谨慎为主,预计在国外已经渡过高峰或疫苗带来重大利好后,餐饮堂食才能逐渐恢复。 随着工厂、单位复工数量增多,销区逐渐恢复,市场流通有所好转,但是同往年比库存压力依然较大。 学校开学应该是最后一步,目前全国开学时间基本集中在4月份,但就目前来看,仅极少数省份学生回归学校,大部分省份回归学校开学继续延后,或开始线上课程。主销区依然面临严峻的输入性病例,因此,学校需求的恢复还有待印证。

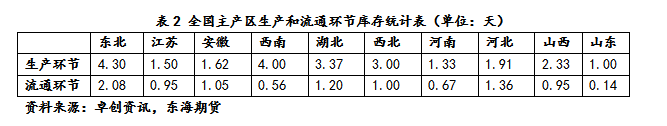

2、生产、流通环节库存降低,但是产区库存高于一般水平 3月底,鸡蛋市场延续震荡走势。节日备货尾声,临近节日,山东等地走货略有加快。目前产区货源供应稳定,内销走货平稳,销区贸易商随采随销,流通速度环比上周小幅提升,各环节库存压力略有减少。生产环节平均库存为 2.48 天,环比减少 8.15%,流通环节平均库存为 0.96 天,环比减少 9.43%。流通环节较低的库存水平也印证了销区谨慎拿货的行为,恐后市蛋价继续下跌。因此,预计节日备货走货结束,生产环节库存将小幅回升,在蛋价稳定回升前,贸易商囤货预付流通环节库存将持续维持较低水平。

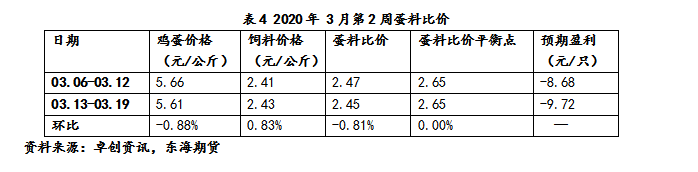

3、近期蛋鸡养殖预期盈利欠佳 3月下旬全国蛋料比价为 2.45,环比跌幅 0.81%,主要由于蛋价疲软,同时豆粕、玉米等饲料价格上涨。按目前价格及成本推算,未来蛋鸡养殖亏损为每只 9.72 元,蛋鸡养殖收益不佳,但是养殖户对下半年行情抱有较大期待,因此支撑意愿强烈。预计清明节后,需求减少,养殖户会逐渐选择顺价出货,如果梅雨天气影响鸡蛋质量,那么或有抛货风险,因此鸡蛋价格延续震荡弱势。

三、结论及操作策略建议 总体来看,鸡蛋在3月份震荡下行后,进入4月份将面临更大的供给压力,2019年下半年补栏蛋鸡以及2月份的换羽鸡即将进入产蛋高峰期,短期内由于在产鸡存栏量处于高位,并存在继续增加的趋势,淘汰鸡较少,短期鸡蛋的供应压力或增大。清明节后需求较节前减弱,当然,随着疫情的逐步缓解,需求稳步恢复,后期关注学校复课进程带来的需求恢复情况。 操作建议:鸡蛋05、06合约维持空头思路,05合约在3050元/500千克附近分批介入空单,目标价格2700元/500千克。 风险因素:全球疫情带来的系统性风险、国内疫情恢复情况、猪肉价格变动、育雏鸡补栏情况、淘汰鸡出栏情况 |

|

|  |

|