摘要: 供给端因素: 全球菜籽库存紧张,关注欧盟菜籽进口需求变化 国内菜粕与菜油折算进口量仍偏低 海外疫情是否影响二季度进口难推断 国内菜粕与菜油库存偏低 需求端因素—菜粕: 水产饲料步入启动期,投苗积极性有待4月观察 替代消费仍是菜粕9月合约的关键 需求端因素—菜油: 原油低价能持续多久很重要 国内餐饮消费的复苏回暖 策略展望: 菜粕单边策略上仍建议以偏多思路对待,但价格上涨高度受到全球供给充裕压制,09合约需警惕2600元/吨的压力。豆菜粕09价差短期展望仍难走阔,但运行区间将较2019年有所抬升,短期区间预估为400-500元/吨。 菜油短期策略上维持谨慎乐观的判断,6500元/吨附近可逢低买入,反弹上沿乐观预计为7000元/吨附近。 一、供给端因素 1.全球菜籽库存紧张,关注欧盟菜籽进口需求变化 根据美国农业部2020年3月11日公布的数据,全球七大油籽的期末库存2019/2020年度处于显著降库存,其中大豆(4623, 20.00, 0.43%)下降944万吨,降幅达8.4%;菜籽库存下降211万吨,降幅达25.1%。全球菜籽去库存持续时间和降幅均居前,体现了自身供需偏紧的格局。 图1.全球七大油籽期末库存

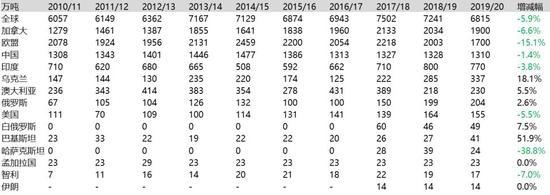

数据来源:美国农业部2020年3月报告 全球菜籽前四大主产国/地区包括加拿大、欧盟、中国、印度,在2019/20年度均出现不同幅度减产,最严重的当属欧盟地区减产15.1%,主要因播种面积下滑与生长季遭遇干旱。 表1.菜籽产量超10万吨的国家/地区列表

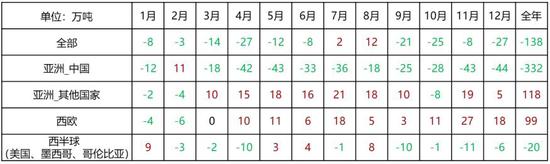

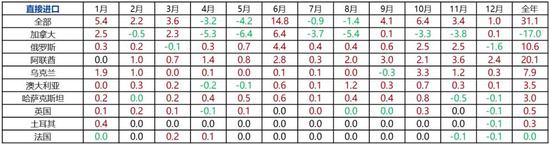

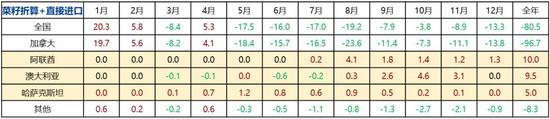

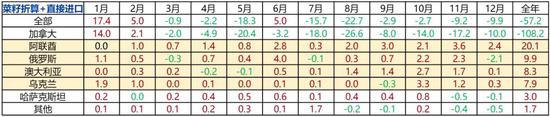

数据来源:美国农业部2020年3月报告 欧盟属菜籽主产、主消区,欧盟的减产是19/20年度全球菜籽紧张的主要原因。美国农业部预估欧盟在2019/20年度进口菜籽600万吨,同比增加177万吨。而欧盟菜油主要用于生产生物柴油,以2018/19年度数据看,欧盟菜油总消费990万吨,其中工业消费689万吨,占比约70%。因此,在原油价格大幅下跌的当前,欧盟对菜籽的进口需求或出现下滑,这取决于原油持续低价的时间长度以及对生物柴油生产的传导速度。 2.国内菜粕与菜油折算进口量仍偏低 中加菜系贸易问题是2019年2月底至今仍困扰菜系市场的一个主要因素,中加互为菜系贸易的重要角色,我们可以通过梳理2019年中国与加拿大菜籽贸易同比的变化看到双方的贸易改变。 表2.2019年加拿大菜籽出口月度同比变化量

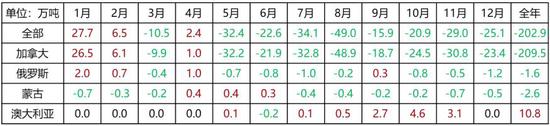

数据来源:加拿大谷物协会 2019年全年加拿大出口同比下滑138万吨,其中对华出口下滑332万吨,从亚洲其他国家获得新增市场118万吨,从西欧国家获得新增市场99万吨,加拿大并未通过拓展市场弥补来自中国订单减少的损失。而中国菜籽进口全年同比减少203万吨,主要因减少了对加进口210万吨,其他进口来源并未有效直接补充菜籽供给,只能通过直接进口菜油或菜粕来有效补充。 表3.2019年中国进口菜籽月度同比变化量

数据来源:海关总署 表4.2019年中国进口菜粕月度同比变化量

数据来源:海关总署 表5.2019年中国进口菜油月度同比变化量

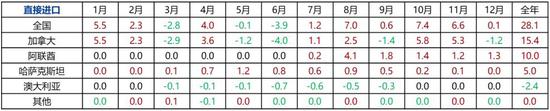

数据来源:海关总署 我们以同样的方式梳理2019年菜粕、菜油的直接进口情况,菜粕、菜油的直接进口均为同比增长。菜粕全年增加进口28万吨,增量来自加拿大、阿联酋和哈萨克斯坦。菜油全年增加进口31万吨,减量来自加拿大,增量来自俄罗斯、阿联酋、乌克兰等国家。 菜粕与菜油的进口供给主要来自进口菜籽压榨产出量与直接进口量,因此我们将两者加总分析变动量主要来自哪些国家地区,得出以下表6与表7。 表6.2019年菜粕折算进口量月度同比变化量

数据来源:海关总署 2019年菜粕折算进口量(含直接进口与进口菜籽压榨产出)同比减少80.5万吨,因从加拿大减少96.7万吨,但是并未从阿联酋、澳大利亚、哈萨克斯坦等国得到等量补充。 表7.2019年菜油折算进口量月度同比变化量

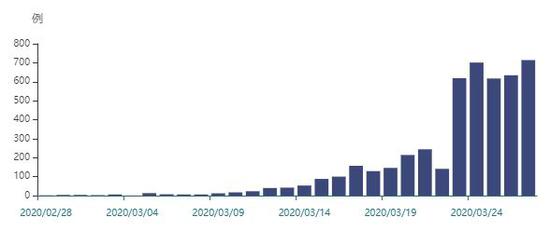

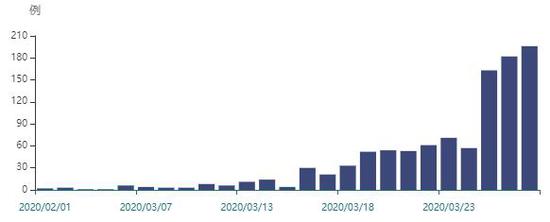

数据来源:海关总署 菜油折算进口量的结论与菜粕一致。在中加菜系贸易摩擦的影响下,国内菜粕与菜油的进口供给大幅下滑。因此,我们大概率可以推断,2020年中加菜系贸易恢复正常化之前菜系的进口供给仍较为紧张。 3.海外疫情是否影响二季度进口难推断 3月25日,新加坡、澳大利亚、加拿大、文莱、缅甸、新西兰、智利7国发表联合声明,新冠肺炎疫情造成全球公共危机,7国面对挑战紧密合作,确保供应链联通无阻。目前,菜系的主要出口国及航线沿线国政策尚未对港运构成障碍。但是,疫情蔓延速度、拐点、各国采取的政策,都是较难预估的因素。因此,市场对海外港运情况的担忧是合理的,不确定性将体现为一部分风险溢价,无论是豆系还是菜系的港运变动都将带来短期波动。 图2.加拿大新增确诊病例数

数据来源:Wind 图3.俄罗斯新增确诊病例数

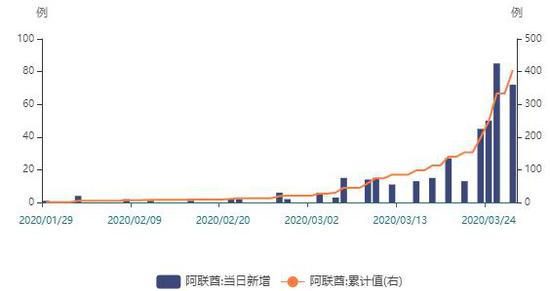

数据来源:Wind 图4.阿联酋新增确诊病例数

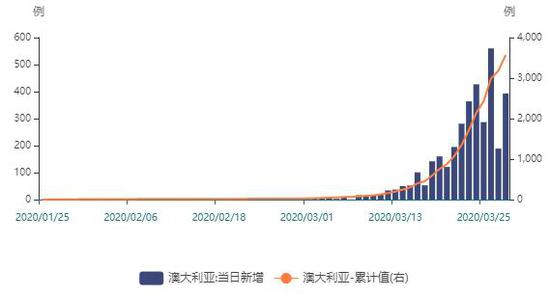

数据来源:Wind 图5.澳大利亚新增确诊病例数

数据来源:Wind 4.国内菜粕与菜油库存偏低 图6.沿海菜粕库存

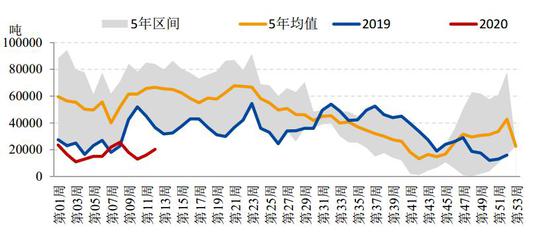

数据来源:天下粮仓 国内沿海菜粕库存持续维持低位水平,也是为何2019年豆菜粕价差持续维持低位的一个重要原因。考虑到菜粕低库存的状况持续很久了,市场短期的驱动力很难源自菜粕,我们将国内油籽库存折算的粕类库存与豆菜粕自身库存加总,如图7。以豆粕(2764, 14.00, 0.51%)、菜粕、颗粒粕的实际库存看,当前库存已经约为2019年11月中旬低库存附近,而从两籽折算量的潜在库存加总之后看,库存水平已经为近两年经贸摩擦以来最低水平。低库存给粕类留出了供给担忧的想象空间。 图7.粕类实际库存与潜在库存

数据来源:天下粮仓 图8.国内三大油脂库存

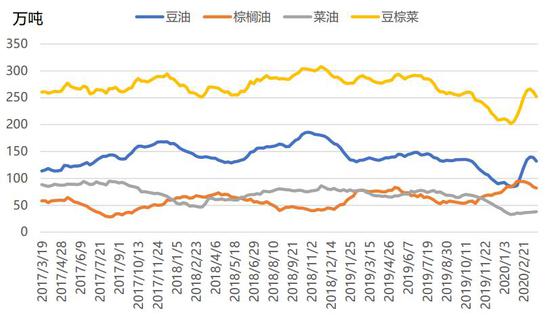

数据来源:天下粮仓 国内油脂库存在春节假期后经历了一段小幅爬坡期,主要源自下游消费不足、物流不畅,商家无法备货或者备货意愿不强,因而库存数据仍在小幅虚高的情况。菜油的库存仍在低位徘徊,低库存仍是菜油的常态。 图9.国内菜油库存分布

数据来源:天下粮仓 二、需求端因素—菜粕 1.水产饲料步入启动期,投苗积极性有待4月观察 水产饲料往年在4月初步入启动期,养殖户大量投苗,菜粕作为水产饲料的刚性添加原料,往往体现为5月合约启动、9月合约旺季、1月合约淡季的规律。今年与往年不同的是,春节期间存塘鱼未及时上市销售,养殖户的积极性或受挫。国内餐饮消费对水产品价格也能有所提振,下图中4种淡水鱼价格仅鲫鱼因产量下滑而小幅涨价,其他3种淡水鱼价格均小幅下跌。湖北省是水产养殖大省,步入4月随着解禁政策的逐渐放开,养殖户投苗的积极性有待观察。 图10.四种主要淡水鱼价格

数据来源:Wind 2.替代消费仍是菜粕9月合约的关键 从饲料中植物蛋白的添加上看,不同的粕类蛋白含量不同,具有的各类氨基酸含量也不同,使用中掣肘的地方也不同。豆粕粗蛋白含量为42-48%,主要用于生猪、家禽饲料,在水产饲料中的使用存在限制,主要因豆粕中抗营养因子的存在。菜粕粗蛋白含量35-38%,在水产饲料中的应用也受到限制,因菜粕中含有一定的芥子苷,在芥子酶作用下可生成有毒物质,导致鱼甲状腺肿大或消化道表层粘膜被破坏,因此一般限量使用或先去毒处理再大量使用,经过去毒处理的菜粕在禽料中应用也十分广泛。 但十分重要的一点是各种粕类互相替代的空间十分大,饲料合理的营养搭配与配方调整构成了粕类替代消费的基础。2019年菜粕供需偏紧,导致豆菜粕价差持续低位,进一步压缩菜粕消费至平衡状态。因此我们对于全年的菜粕消费量是十分难预估的。但从菜粕供给端的紧张程度看,豆菜粕09价差仍难大幅走阔,500元/吨附近的压力不容小觑。 图11.豆菜粕现货单位蛋白价差

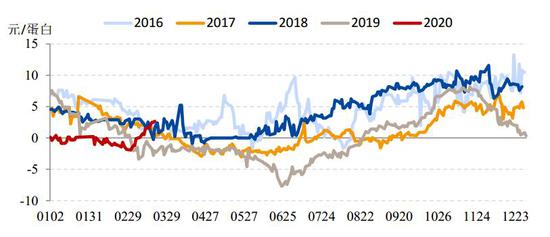

数据来源:天下粮仓 三、需求端因素—菜油 1.原油低价能持续多久很重要 原油价格战以来,国内外植物油价格应声下跌,从历史上原油大幅下跌过程中植物油价格表现看,原油的传导力极强,逻辑链条包括生物柴油因素。 图12.原油与豆油活跃合约相对价格走势

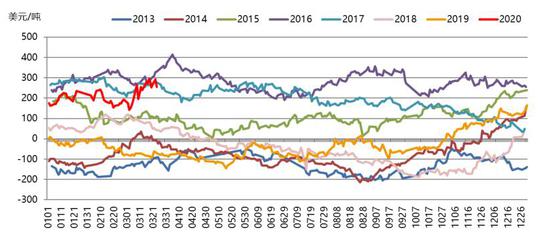

数据来源:Wind 图13.POGO价差(棕榈(4460, 26.00, 0.59%)油-柴油)

数据来源:Wind 表8.植物油中工业消费占比

数据来源:美国农业部2020年3月报告 图11中POGO持续正数偏高,暗示生物柴油生产活动无利润,结合表8中植物油工业消费占比看,POGO持续的偏高直接导致当年度或次年度工业消费占比下滑。 原油价格战持续的时间将是植物油工业消费如何下调的第一重要因素,另一重要因素是生柴主产国的政策。 2.国内餐饮消费的复苏回暖 国内餐饮在经历了两个月的惨淡经营后,近期随着各地推进复工复学政策,餐饮行业迎来复苏回暖阶段。美团研究院2月底至3月初线上调研了15000家餐饮商户,3月25日公布复工率72.5%,此前3月11日公布为55%。外卖整体复工率76.3%。其中小吃快餐(占商户比重60%)复工72.2%。堂食整体复工率仅为47.2%,火锅、川菜、烧烤等品类堂食的复工速度较慢。 图14.堂食商户分品类复工情况

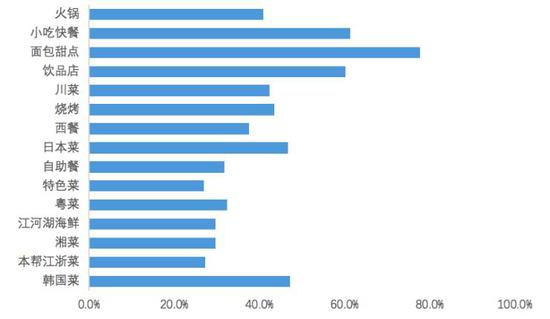

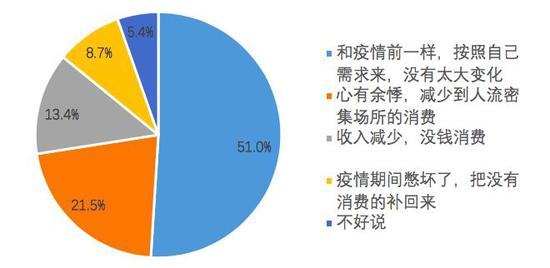

数据来源:美团研究院 2020年2月底至3月初,美团研究院对平台的3100多名消费者开展了问卷调研,并于3月24日发布报告。8.7%的消费者有回补性消费计划,集中在40岁以下人群、6000-15000元/月收入区间的群体。国内对输入病例的严控政策,有利于稳定国内消费者恢复正常外卖消费、堂食消费的信心。 图15.疫情后居民服务消费计划分析

数据来源:美团研究院 四、策略展望 菜粕的供给端面临库存与进口增量偏低问题,市场短期还对海外港口发运存在担忧,需求上短期存在水产养殖启动的刺激,菜粕蛋白也体现一定性价比,单边策略上仍建议以偏多思路对待,但价格上涨高度受到全球供给充裕压制,09合约需警惕2600元/吨的压力。豆菜粕09价差短期展望仍难走阔,但运行区间将较2019年有所抬升,短期区间预估为400-500元/吨。 菜油供给上的压力较小,短期市场的焦点或在需求端,国内餐饮行业的复苏回暖力度与速度、原油价格战对生物柴油生产的影响,需求端的多空因素交杂,短期策略上维持谨慎乐观的判断,6500元/吨附近可逢低买入,反弹上沿乐观预计为7000元/吨附近。 国投安信期货 董甜甜 |

|

|  |

|

微信:

微信: QQ:

QQ: