来源:CFC农产品研究 不同于我们之前对于花生期货基本面的梳理和调研,本文来谈谈影响花生期货价格的三个问题。 1. 花生价格的季节性交易机会还大吗? 2. 定价权在何方之手? 3. 更远的未来,价格应该更高还是更低? 花生价格的季节性交易机会还大吗? 农作物播种收获带来的季节性特征是每个品种绕不过去的一道坎。花生每年5,6月份播种,9,10月份收获,供给和需求都在国内运行,我们以情况相似的国内玉米(2870, 21.00, 0.74%)进行对比来考察其季节特征。对于两种作物而言,9,10月集中上市供应的季节,价格难以形成高点。玉米由于下游需求较为稳定,转年之后的下半场供给收紧反而是价格高点诞生的时节。而花生与之相比的两点不同,消费的季节性和不耐存,改变了其周期。 花生消费旺季是每年的夏天和春节之前,盛夏时节人们青睐花生+啤酒的黄金拍档,而入冬之后接连的节日也助推花生食品和油脂的消费。因此花生价格会在年前逐步走高,年后一段时间则随着消费淡季回落。 那节后捂货惜售等待供给收紧可行吗?答案是否定的,相比玉米,花生存储对温度十分敏感。每年4月后,随着天气升温,酸价上升和霉变时有发生。虽然低温存储可以延长保质的时间,但高昂的仓储成本让这种操作显然不划算。因此上中游不敢将花生捂太久,4月份就成了花生价格年后最高光的时点。 虽然季节性似乎是农产品摆脱不了的宿命,但近年来上中游的投机行为正在将其逐渐抹平。上市初期的囤货以及保持部分入夏前的敞口,似乎成了每个供给方的必修课。在这种大背景下,季节性交易机会及收益并不乐观。 定价权在何方之手? 首先我们从产业链入手。我国花生种植区域分布很广,除西藏、青海及宁夏等个别省份外,其他省份均有种植。由于上游花生种植主体分散、种植区域广泛化、种植品种多样化,对价格的掌控能力较弱。而产业的中游压榨厂则集中度较高,鲁花、益海嘉里等大型压榨企业产能几乎占市场一半,许多小型的油厂也在为品牌力较强的大型压榨企业进行服务。 其次我们从终端价格入手。和豆粕(3547, -18.00, -0.50%)作为主要产物的大豆(5765, 56.00, 0.98%)不同,花生油才是决定花生行业压榨利润的主要来源,因此花生油价格的波动可以直接向上传递到原材料端。而作为高端油脂的一种,花生油价格的变动受其他油脂种类的影响较小,因此相对豆油棕榈(6518, -60.00, -0.91%)油企业,花生油品牌方可以较大程度左右其价格。 因此在花生市场上,中游对价格的掌控力较强。而中游企业花生收购价格的确定过程,也说明了这一点。收购价格主要由如下三个步骤构成:一是测试下游对花生油价格的接受程度,二是在新花生上市前进行实地调研、并通过业内会议讨论产情,三是测算榨利情况。三步完成之后,花生价格的风向标-油厂收购价格以此确定。 多说一句,期货的介入在让市场开放的同时,也改变了原有参与者们对行业影响的比重。在不确定未来行业地位变化方向的时候,原有的优势方对于新交易工具的抵触会持续多久,可以说是上市初期的一个谜题。 更远的未来,价格应该更高还是更低? 如果说价格的波动和天气的炒作是抓住人们视线的黑天鹅,那么花生育种和进口替代就是被人们忽视的灰犀牛。 虽然有18亿亩耕地红线的保障,但政策上对于玉米等谷物生产的补贴和保护限制了花生作为油料作物的种植面积增长速度。2019年我国花生种植面积为467万公顷,较2009年的428万公顷仅增加了9.1%。同一时期,产量从同一时期的1022万吨增长18.9%至1215万吨。与之对应的是消费的强劲,2009-2019,花生消费量从974万吨增加到1205万吨,增幅达23.7%。考虑到生活水平提高带来的食用油消费升级大趋势,花生油在增长端更快的增幅也可以预见。 灰犀牛就隐藏在供需两端增速的不一致当中。从种植面积和产量来推算,过去10年,花生的单产仅仅增长了8.9%。与之相对应的是,我国玉米和大豆的单产各自增加了20.0%和15.1%。在三种作物管理水平、化肥农药同样进步的情况下,花生单产的增长缓慢主要来源于其育种的困难。花生作为自花授粉作物,生物多样性天然缺乏,这对育种工作中对于优良性状的筛选和培育造成了巨大的障碍。 种植面积增长缓慢,育种又发展不快,指望花生未来供需平衡,所用手段只有价格调节(上涨)了吗? 并不,进口此时就成为了另一只灰犀牛。

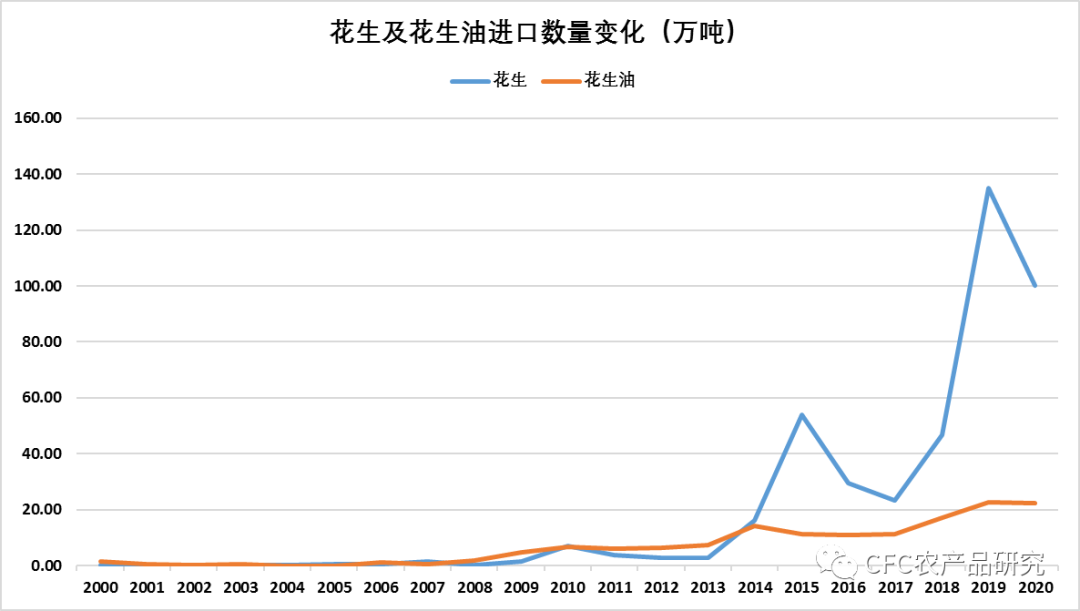

世纪初的十年,国内基本能实现花生自给自足,而最近5年进口数量出现了飙升。飙升的来源就是国内油料花生供需失衡带来的缺口。 CFC农产品团队于20年底在山东的调研中发现,由于成本端的优势,一些油厂将目光放在了海外。非洲的人力成本低廉,美洲的高油酸花生附加值高,都吸引了大型花生油企业向海外产地派驻采购专员。 在海外低成本花生/花生油冲击下,未来国内花生产业链上游们该何去何从呢? 回顾同为油料的大豆发展历程,国家在保口粮还是保油料中早已作出了抉择。在此,我们做出大胆的预测,未来国内花生供应将主要落在供人们食用的小白沙(小粒花生)上,而进口油料花生将逐步占领国内压榨市场。 因此,虽然育种将短期决定国内花生供需失衡的程度,在更远的未来,我们对油料花生价格并不看好。 |

|

|  |

|

微信:

微信: QQ:

QQ: