从国庆回来,近期我们可以看到,鸡蛋(3518, 27.00, 0.77%)现货一直处于缓慢下跌之中,以北京大洋路为例,从3.5元/斤经过一个星期已经跌到了3.18元/斤,跌幅超过9%。从期货端也能看到,主力2011合约自10月9号出现高点后,也开始一路下滑,跌幅一度超过5%。鸡蛋今年行情较多,随着9月份的在产蛋鸡存栏量环比回落,前面我们也计算过,10月份的存栏仍有可能继续回落。鸡蛋后市会如何演绎呢?当前的冷库蛋的影响仍在,2011合约是否还会和之前的近月合约一样扑街呢?近弱远强的格局有没有改变呢?

现货跌价待触底,存栏回落存利好 双节过后进入消费淡季,供应仍偏充裕,不利因素较多,市场氛围仍偏悲观。目前全国鸡蛋价格跌势放缓,鸡蛋主产区均价为 3.28 元/斤左右;目前现货市场行情偏淡,终端采货随采随销,缺乏利好因素支撑,现货蛋价短一段时间内或继续维持低位震荡。

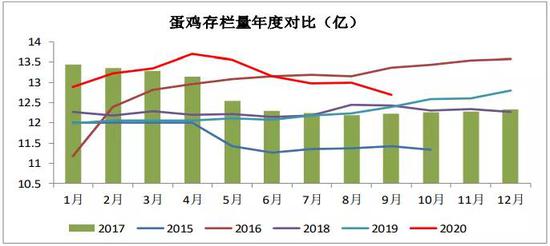

供应方面来看,9月份全国在产蛋鸡存栏量为 12.740 亿只,环比减少 1.98%,同比涨增加 2.78%,10 月份新增产能为今年 5、6 月份补栏的鸡苗,当时养殖单位补栏积极性不高,因此 10 月后备鸡占比仍将维持低位,而养殖单位多倾向于中秋前淘汰老鸡,10 月份养殖端淘鸡量或少于 9 月,预计 10 月份在产蛋鸡存栏仍有小幅下降空间。近期新开产蛋鸡数量较少,新增产能有限,叠加国庆假期前后养殖单位积极淘汰老鸡,鸡蛋供应面呈减少趋势。预计10月份存栏量或将继续环比回落。

近期无重大节假日,消费走货平淡 假期过后,终端消费需求缺乏利好支撑,商超促销减少,且肉类及蔬菜价格继续走低,下游需求或难有显著提升,整体需求量或维持偏低水平,蛋价也跟随震荡调整为主,均价或在3.20-3.50元/斤区间内波动。而各地产区状况不一,多数市场有少量余货,消化速度一般,顺势出货为主。在国庆过后到过年这段时间里,我国重大节假日处于空挡,冬季鸡蛋现货储存时间天然变长,蛋价若进一步下跌,或可能引发短期存货;当前在冷库蛋的继续影响下,现货仍需时间消化为主。 鸡苗价格持续走低,淘汰鸡出栏节奏良好 今年存栏持续处于高位,疫情的影响下,消费也受到很大的影响,除了3-4月份一波较高的补栏后,5月份之后鸡苗价格持续走低,鸡苗补栏开始减少;从鸡苗销量情况来看,9 月份卓创资讯监测的 18 家代表企业商品代鸡苗总销量 3348 万羽,环比跌幅 18.30%,同比跌幅 23.47%。因 8 月中上旬鸡蛋价格跌幅较大,一度跌至成本线以下,打击了养殖单位的补栏积极性。尽管 8 月中下旬开始,蛋价开始反弹,但蛋价整体涨势不强,养殖单位普遍对后市信心不足,补栏积极性下降。种鸡企业 9 月下旬订单量极少,且部分市场出现掉计划的情况。据卓创资讯调研了解,10 月份种鸡企业鸡苗排单情况欠佳,预计 10 月份鸡苗销量或减少。

另外从淘汰鸡出栏量也能看出,双节前后养殖户大多顺势稳定出栏淘汰为主。本周卓创资讯对全国13个重点产区22个代表市场的淘汰鸡出栏量进行监测统计,总出栏量63.07万只,环比跌幅3.94%,同比涨幅17.01%。节前多数养殖单位积极淘汰老鸡,因此节后多地适龄老鸡减少,本周鸡蛋价格下跌,部分养殖单位积极淘汰老鸡,部分养殖单位仍有压栏观望心理。

综上,随着在产蛋鸡存栏量的持续环比走低,从整体上看,供需矛盾已经没有那么紧张,现货市场仍受冷库蛋的影响,双节过后终端消费积极性会有一定下滑,蛋价持续走低。一方面,因为豆粕(3264, 21.00, 0.65%)、玉米(2601, 42.00, 1.64%)价格的持续上升,养殖成本开始走高,蛋价下跌很快就会得到养殖成本的支撑,当前的养殖利润不高,养殖户不看好后市的情况下,补栏量难有提升;随着时间的推移,临近过年鸡蛋消费仍有走好的可能。因此,蛋价向上的空间比向下的空间大。另一方面,随着生猪存栏的持续恢复,猪肉价格下跌,有可能会对鸡蛋消费造成一定的间接影响。 |

|

|  |

|

微信:

微信: QQ:

QQ: