内容提要: 1、6月沥青(2670, 4.00, 0.15%)产量大幅增长 6月沥青产量为542.2万吨,同比增幅为20.2%;1-6月沥青产量为2733.3万吨,同比增幅为10.9%。国内炼厂整体开工上升,沥青装置生产利润可观,沥青产量处于高位水平。 2、沥青装置开工小幅下降 截至7月下旬综合开工率为48.9%,较上月底下降1.3个百分点。华南、西南、东北地区沥青厂家装置开工小幅上升,西北、华北、山东、华东地区装置开工出现下降,整体沥青厂家综合开工率小幅下降。 3、雨季影响库存回升 7月下旬25家样本沥青厂家库存为69.86万吨,较上月底增加9.51万吨,环比增幅为15.8%,较上年同期增长14.6%;33家样本沥青社会库存为89万吨,较上月底增加2.24万吨,环比增幅为2.6%,较上年同期下降1.2%。国内沥青综合库存水平从上月32.36%上升至37.46%;由于南方雨季影响,下游终端需求放缓,沥青及社会厂家库存增加;随着雨季过去,终端需求逐步恢复,厂家有望逐步去库存。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | BU2012 | 操作品种合约 | | | 操作方向 | 做多 | 操作方向 | | | 入场价区 | 2720 | 入场价区 | | | 目标价区 | 3020 | 目标价区 | | | 止损价区 | 2620 | 止损价区 | |

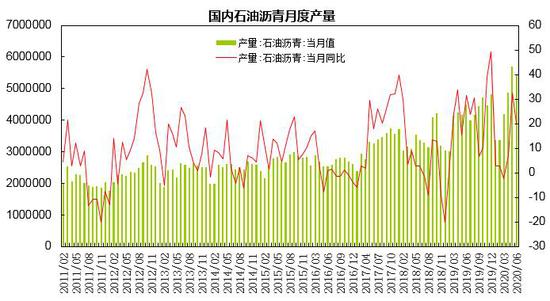

一、基本面分析 1、国内产量情况 国家统计局数据显示,6月原油加工量为5787万吨,同比增长9%;1-6月原油加工量累计为31909万吨,同比增长0.6%。6月沥青产量为542.2万吨,同比增幅为20.2%;1-6月沥青产量为2733.3万吨,同比增幅为10.9%。 6月国内炼厂整体开工上升,沥青装置生产利润可观,沥青产量处于高位水平。 图1:国内沥青产量

2、国内主要炼厂装置开工 据隆众对66家主要沥青厂家统计数据,截至7月下旬综合开工率为48.9%,较上月底下降1.3个百分点。其中,华东地区开工率为43.8%;山东地区开工率为45.7%;华南、西南地区开工率为69.2%;华北地区开工率为48.9%;西北地区开工率为46.7%;东北地区开工率为51.2%。 华南、西南、东北地区沥青厂家装置开工小幅上升,西北、华北、山东、华东地区沥青厂家装置开工出现下降,整体沥青厂家综合开工率小幅回落。 图2:沥青装置开工率

3、国内进出口情况 中国海关总署公布的数据显示,6月沥青进口量为52.64万吨,同比增长47.2%;1-6月沥青进口量为250.88万吨,同比增长19.2%。6月沥青进口均价为271.46美元/吨,较上年同期跌幅为36.9%。6月沥青出口量为2.89万吨,同比下降70.8%;1-6月沥青出口量为25.52万吨,同比下26.8%;6月沥青出口均价为313.78美元/吨,较上年同期跌幅为31.7%。1-6月沥青净进口量为225.36万吨,整体较上年同期呈现增长。 图3:国内沥青进口量

图4:国内沥青出口量

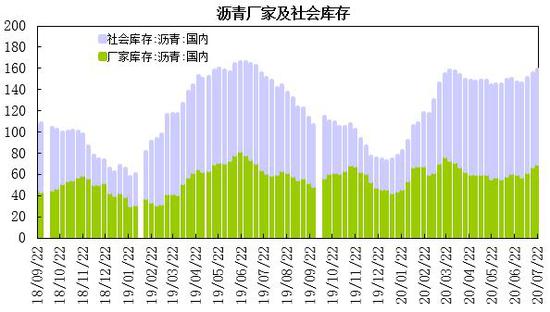

4、沥青库存状况 据隆众资讯数据显示,7月24日当周25家样本沥青厂家库存为69.86万吨,较上月底增加9.51万吨,环比增幅为15.8%,较上年同期增长14.6%;33家样本沥青社会库存为89万吨,较上月底增加2.24万吨,环比增幅为2.6%,较上年同期下降1.2%。国内沥青综合库存水平从上月32.36%上升至37.46%;由于南方雨季影响,下游终端需求放缓,沥青及社会厂家库存增加;随着雨季过去,终端需求逐步恢复,厂家有望逐步去库存。 图5:国内沥青厂家及社会库存

5、国内现货状况 截至7月下旬,华东地区重交沥青成交参考2730-2830元/吨;据悉温州中油自8月开始将生产低硫燃料油,沥青暂时不出,炼厂供应较为稳定,因降水天气影响,终端需求表现偏弱。山东地区市场主流参考价在2450-2730元/吨;金诚石化日产提升至1500吨,正常出货;京博石化维持控量发货状态,计划8月大装置生产沥青;下游刚需相对稳定,执行前期合同为主。华南地区重交沥青参考价2650-2850元/吨,月底炼厂出货相对顺畅,部分主营炼厂仍多以发船运为主,库存维持正常水平,部分终端有赶工需求,下游业者积极拿货。西南地区重交沥青参考价3150-3200元/吨,由于长江水位较高,船舶无法正常靠岸,市场需求较为清淡。华北地区重交沥青参考价至2550-2700元/吨之间;刚需略显平淡,部分到期合同执行为主。西北地区重交沥青参考价格在2900-3350元/吨;区内主力炼厂开工稳定,地方炼厂多间歇性生产。东北地区沥青参考价格在2650-2850元/吨;供应较为平稳,多以执行前期合同为主,现货成交一般。 图6:国内各区域沥青现货价格

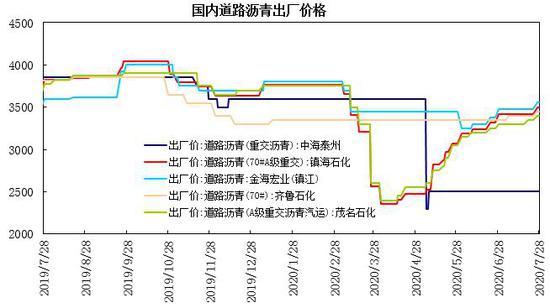

图7:国内道路沥青出厂价格

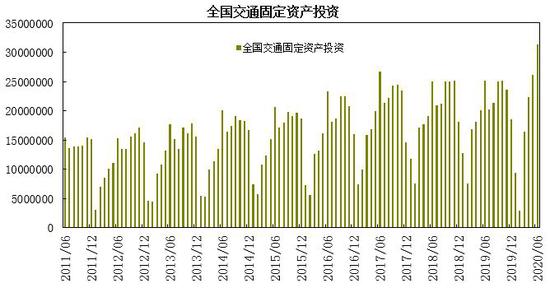

6、全国交通固定投资 交通运输部数据显示,6月全国交通固定资产投资为3129.1亿元,同比增长24.4%;其中,东部地区交通固定资产投资为1191.4亿元,同比增长32.4%;中部地区交通固定资产投资为652.8亿元,同比增长28.8%;西部交通固定资产投资为1284.8亿元,同比增长15.9%。1-6月全国交通固定资产投资为10839.5亿元,同比增长7.8%;其中,东部地区交通固定资产投资为4179.4亿元,同比增长12.6%;中部地区交通固定资产投资为1996.2亿元,同比下降2.4%;西部交通固定资产投资为4663.9亿元,同比增长8.6%。 交通运输部预计今年全年完成公路水路投资约1.8万亿元;同时为对冲疫情影响,新增储备了一批交通项目入库,预计将带动新增投资8000多亿元,如需要这些项目可以适时开工。国家加大逆周期调节力度,基建投资回升有望提振沥青需求。 图8:全国交通固定资产投资

二、观点总结 OPEC+减产协议进入第二阶段,8月至12月减产770万桶/日,供应端收缩对油市呈托底支撑;北半球夏季出行高峰有望拉动需求,供需端仍呈改善预期;而疫情二次爆发风险,两国关系紧张令贸易局势存在变数等因素加剧油价波动,预计原油期价呈现区间震荡走势。供需端,沥青产量及进口量呈现增加,沥青及社会厂家库存出现增加;随着雨季过去,终端需求逐步进入旺季,厂家有望逐步去库存。需求方面,6月交通固定资产投资增至高位,有利于拉动沥青需求;预计上海沥青2012合约延续震荡回升走势,处于2700-3150元/吨区间运行。 图9:上海沥青主力合约走势

三、操作策略 预计沥青期价延续震荡回升走势,BU2012合约宜采取回落做多交易的策略。技术上,BU2012合约期价考验2700区域支撑,上方趋于测试3000-3100关口压力;预计8月份沥青期价主要处于2700-3100区间波动。 1、短线策略 7月份沥青主力合约期价呈现震荡回升走势,整体波动区间较上月持平,月度波动幅度在260元/吨左右,月度波动幅度在9%左右,周度波动幅度在120-210元/吨区间,周均波动幅度约150元/吨左右,日线波动幅度在40-148元/吨区间,日均波动幅度约82元/吨左右。预计8月沥青期价延续震荡回升走势,建议日内交易以50-120元/吨区间为宜,周度交易以120-200元/吨区间为宜;注重节奏的把握及仓位控制,作好资金管理。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。 (2)持仓成本:BU2012合约采取回落做多策略,建仓区间2700-2740元/吨,持仓成本控制在2720元/吨左右。 (3)风险控制:若收盘价破2620元/吨,对全部头寸作止损处理。 (4)持仓周期:本次交易持仓预计1个月,视行情变化及基本面情况进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向3020元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:预期风险收益比为3:1。 【风险因素】 (1)国际原油价格大幅下跌 (2)装置开工上升 沥青库存增加 (3)终端需求不及预期 3、企业套保策略 沥青下游企业可待BU2012合约期价处于2700至2750元/吨时,适当介入买入套保,防范沥青价格上涨,锁定采购成本。 瑞达期货 林静宜 |

|

|  |

|