内容提要: 1、液化石油气产量回升 4月国内液化石油气产量为377.6万吨,同比增长15%;1-4月液化石油气产量累计为1346.9万吨,同比增长0.9%。主流炼厂开工率逐步回升,4月液化石油气产量环比大幅回升,山东产量稳居首位,浙江产量增幅较大,炼厂供应量呈现增加。 2、液化气进口量环比回升 4月液化石油气进口量为166.08万吨,同比增长9%;其中,液化丙烷进口量为134.84万吨,同比增长20.6%;液化丁烷进口量为30.62万吨,同比下降22.9%。国内加快复产复工,下游终端开工上升,且国内春季检修展开,市场供应不足,贸易商进口积极性较高,液化气进口量环比回升,主要集中在进口丙烷增量。 3、华南华东库存环比上升 截至5月下旬华东码头进口LPG库存为49.78%,较上月底环比增加12.28个百分点;华南码头库存为50.89%,较上月底环比增加3.72个百分点;据不完全统计,截至5月下旬,山东地区进口到船24.9万吨左右,华北地区进口到船8.8万吨左右,华东地区进口到船60.6万吨左右,华南地区进口到船68.7万吨左右。华东、山东进口船货大幅增加,华南进口船货也维持增长。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | PG2011 | 操作品种合约 | | | 操作方向 | 做空 | 操作方向 | | | 入场价区 | 3500 | 入场价区 | | | 目标价区 | 3200 | 目标价区 | | | 止损价区 | 3600 | 止损价区 | |

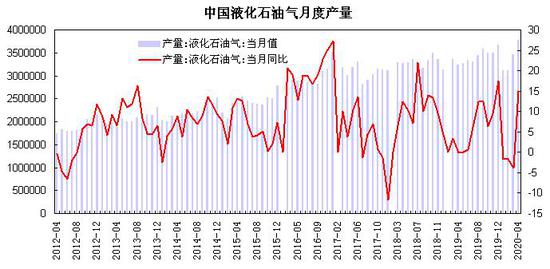

一、LPG供需状况 1、国内产量状况 据国家统计局公布的数据显示,4月国内液化石油气产量为377.6万吨,同比增长15%;1-4月液化石油气产量累计为1346.9万吨,同比增长0.9%。山东省液化石油气产量为463.4万吨,同比增长0.9%;浙江省液化石油气产量为174万吨,同比增长258.5;广东省液化石油气产量为139.1万吨,同比下降9.4%; 国内陆续复产复工,主流炼厂开工率逐步回升,4月液化石油气产量环比大幅回升,山东产量稳居首位,浙江产量增幅较大,炼厂供应量呈现增加。 图1:液化石油气月度产量

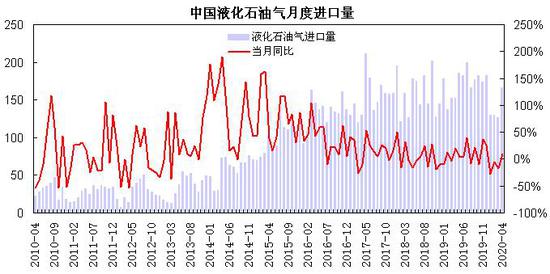

2、国内进口状况 海关总署数据显示,4月液化石油气进口量为166.08万吨,同比增长9%;其中,4月液化丙烷进口量为134.84万吨,同比增长20.6%;4月液化丁烷进口量为30.62万吨,同比下降22.9%。1-4月液化石油气进口量为551.98万吨,同比下降10.9%;其中,1-4月液化丙烷进口量为431.05万吨,同比下降6.4%;液化丁烷进口量为114.11万吨,同比下降26.6%;其他液化石油气及烃类气为6.82万吨,同比增长79.7%。 4月LPG进口主要流入省市的前五名是广东、浙江、江苏、上海、福建。其中广东进口量58.09万吨,占总量35%。浙江进口量32.39万吨,占比19.5%。山东进口量21.18万吨,占12.8%。天津渤化PDH装置仍在检修中,烟台万华PDH装置月中临时故障停车,北方地区进口量均较为有限,进口资源多集中在南方地区。 国内加快复产复工,下游终端开工上升,且国内春季检修展开,市场供应不足,贸易商进口积极性较高,液化气进口量环比回升,主要集中在进口丙烷增量。 图2:液化石油气月度进口量

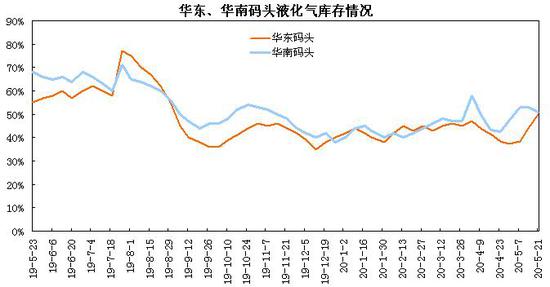

3、国内库存状况 据隆众资讯对华东、华南地区具有代表性、活跃度高的码头企业样本统计数据显示,截至5月下旬华东码头进口LPG库存为49.78%,较上月底环比增加12.28个百分点;华南码头库存为50.89%,较上月底环比增加3.72个百分点;据不完全统计,截至5月下旬,山东地区进口到船24.9万吨左右,华北地区进口到船8.8万吨左右,华东地区进口到船60.6万吨左右,华南地区进口到船68.7万吨左右。华东、山东进口船货大幅增加,华南进口船货也维持增长。 图3:华东、华南码头液化气库存

4、LPG市场状况 国家统计局数据显示,5月中旬,液化天然气(LNG)价格为2813.8元/吨,较上月下旬跌幅为8%,较上年同期跌幅为24.4%;液化石油气(LPG)价格为2784.8元/吨,较上月下旬跌幅为2.8%,较上年同期跌幅34.6%。液化石油气与液化天然气的价差为-29元/吨,较上月下旬上涨了162.6元/吨。 华南市场,截至5月27日,广州码头液化气报价为2505元/吨,较上月底下跌445元/吨;广州石化液化气出厂价为2300元/吨,较上月底下跌330元/吨。 图4:全国LPG与LNG市场价格

图5:广东地区液化气出厂价格

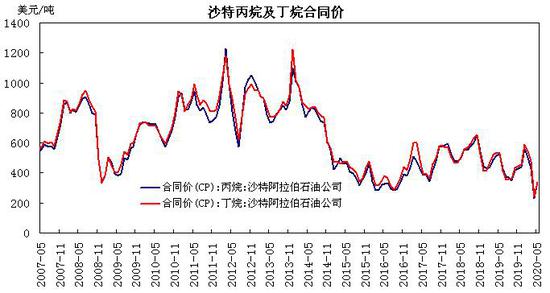

5、丙烷及丁烷 沙特阿美公布5月CP价格,丙烷报340美元/吨,较上月上涨110美元/吨;丁烷报340美元/吨,较上月上涨100美元/吨。5月CP价格折合到岸成本,丙烷约合2967元/吨,较上月上涨841元/吨,丁烷约合3023元/吨,较上月上涨820元/吨。截至5月26日,6月份CP价格预估,丙烷341美元/吨,较5月价格上涨1美元/吨;丁烷326美元/吨,较5月价格下跌14美元/吨。6月CP价格预期平稳。 图6:沙特丙烷及丁烷合同价

图7:沙特CP折合到岸成本

图8:丙烷及丁烷预测合同价

二、观点总结 国内基本完成复工复产,主流炼厂开工率逐步回升,液化石油气产量环比大幅回升,山东产量稳居首位,浙江产量增幅较大,炼厂供应量呈现增加。进口方面,4月进口量环比增长,贸易商进口积极性较高,丙烷进口增量较大;供应整体上升,华南、华东码头库存回升。OPEC+实施减产协议,国际市场表现较为坚挺,沙特CP价格持稳,进口成本有一定支撑;夏季气温升高,下游需求进入季节性淡季,供需趋于宽松将加剧高位震荡幅度;预计6月LPG期价将呈现区间震荡走势,将有望处于3000-3600元/吨区间运行。 三、操作策略 5月PG2011合约期价呈现高位震荡走势,现货市场价格出现下跌,期货升水大幅走高限制上行空间,整体延续区间震荡走势,预计PG2011合约期价面临3500-3600区域压力,下方考验3000-3100区域支撑,上方预计6月份LPG期价处于3000-3600区间波动,建议可采取区间短空策略。 图9:LPG主力合约走势

1、短线策略 5月份LPG主力合约期价呈现震荡走势,月度波动幅度在360元/吨左右,月度波动幅度在10%左右。预计6月LPG期价延续震荡走势,建议日内交易以80-130元/吨区间为宜,周度交易以160-240元/吨区间为宜;注重节奏的把握及仓位控制,作好资金管理。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。 (2)持仓成本:PG2011合约采取高位短空策略,建仓区间3480-3520元/吨,持仓成本控制在3500元/吨左右。 (3)风险控制:若收盘价破3600元/吨,对全部头寸作止损处理。 (4)持仓周期:本次交易持仓预计1个月,视行情变化及基本面情况进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向3200元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:预期风险收益比为3:1。 【风险因素】 (1)经济数据好于预期 风险情绪上升 (2)国际原油价格出现大幅上涨 (3)国内港口库存显著下降 3、企业套保策略 6月份,LPG贸易企业可待PG2009合约期价处3500至3600元/吨区域,适当介入卖出套保,防范LPG价格出现下跌,锁定销售利润。 瑞达期货 |

|

|  |

|