观点及建议: 甲醇(1733, -18.00, -1.03%)供需宽松局面在5月份很难改变,且随着进口量的持续高位,港口库存或再进度进入累库节奏,进而将压制港口现货价格。随着国内外经济活动的全面重启,工商业的恢复有利于提振煤炭消费,煤价在5月份大概率会出现反弹,在目前甲醇价格贴近成本线的背景下,甲醇价格底部支撑较强。原油供需关系在5月份将有好转,但供应过剩局面本质上不会改变,加之国际政治局势的影响,油价在5月份大概率将维持大起大落的走势,进而带动化工板块整体波幅加剧。 综上,预计5月份甲醇价格将维持宽幅震荡走势,预计甲醇期货2009合约运行区间1630至1850,操作上建议区间内高抛低吸为宜。 一、行情回顾 图1:华东地区甲醇价格 单位:元/吨

资料来源:WIND,长安期货 图2:华南地区甲醇价格 单位:元/吨

资料来源:WIND,长安期货 图3:西北地区甲醇价格 单位:元/吨

资料来源:WIND,长安期货 图4:甲醇期货主力合约收盘价 单位:元/吨

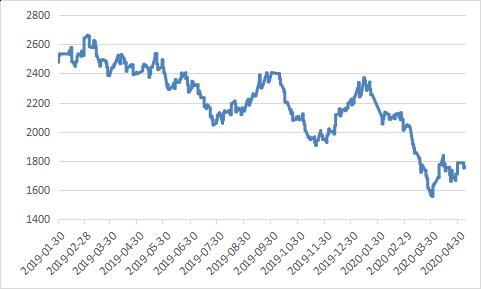

资料来源:WIND,长安期货 图5:CFR中国主港价格 单位:美元/吨

资料来源:WIND,长安期货 图6:外围甲醇价格 单位:美元/吨

资料来源:WIND,长安期货 4月份甲醇期现货价格均止跌震荡,国内甲醇走势明显强于国外。截至4月30日,华东现货市场价环比回升57元/吨至1667元/吨,西北现货环比回升40元/吨至1415元/吨,MA2009合约收盘价上涨104元/吨至1786元/吨,CFR中国主港价格下跌10美元/吨至167.5美元/吨。 系统性利空边际效应大幅减弱叠加甲醇供需关系向好是甲醇价格企稳的主要原因,5月份甲醇价格能否持续反弹依然取决于上述因素的后续进展。 二、5月份行情要点分析 (一)5月份扰动油价的不确定性因素较多,国际油价大概率将延续4月的大起大落 供需利好频出,后市持续性存疑。欧美各国为重启经济而降低疫情防控力度,但由于其疫情形势严峻,重启经济活动会增加疫情二次爆发的可能,即使最终结果乐观,经济恢复需要时间进行发酵,因此预计原油需求在5月份不会出现特别大的增量。而情绪上的利好作用在4月底时在盘面上基本兑现,因此,除非上述逻辑证伪,否则需求端对原油价格支撑有限,且不排除再度的利空作用。5月份OPEC以及签注减产协议的非OPEC国将实施有史以来最大的减产计划,同时欧美一些大的石油公司宣布也将加入减产行列。即使减产额度完全兑现,但原油供应过剩的结果不会改变,更大的作用是在情绪上提振市场。而在油价出现回升后,各减产国、企业能否继续执行也将存疑。 地缘政治局势与原油价格向来是相辅相成的。在低油价背景下,美国石油企业损失严重,这将促使美国进一步提升对中东局势的介入程度,进而将引发大国之间博弈增加,中东局势将更加复杂多变。油价因此将出现频繁大幅度的波动。 (二)春检利好作用边际效应减弱,供应端压力依然较大 截至4月底,国内甲醇装置开工率环比下降0.62个百分点至71.75%,5月份国内检修产能和4月份相仿,加之目前甲醇价格仍在成本线之上运行,企业亏损被动停车概率较小,意味着5月份国内甲醇供应环比不会出现大的下滑。 库存方面来看,4月底江苏、宁波、华南港口合计库存111.4万吨,较3月底上升6.7万吨左右。国内甲醇价格在亚洲地区仍处高位,进口甲醇利润长时间维持在150元/吨以上,即使港口罐容紧张导致卸货速度较慢,但受利润推动,国外甲醇会持续流入我国,因此预计5月份进口甲醇数量仍将维持高位,叠加国内供应稳定,整体的供应压力依然较大,供应端并不支持去库存。 图7:国内甲醇装置开工率 单位:%

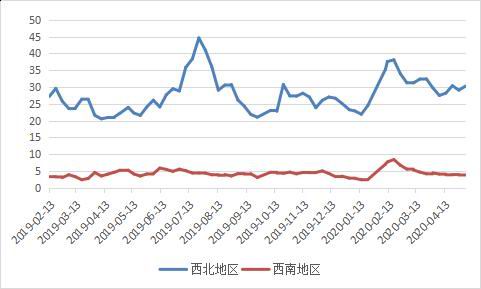

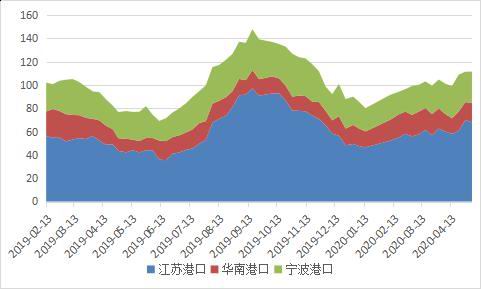

资料来源:WIND,长安期货 图8:地区库存变化情况 单位:万吨

资料来源:WIND,长安期货 图9:港口库存变化情况 单位:万吨

资料来源:WIND,长安期货 (三)需求端维持向好趋势,但提升空间有限 传统下游中,甲醛目前仍是不温不火,终端需求不佳下游刚需采购为主,甲醛自身开工处于低位,供需矛盾并不突出,随着国内外复工程度的提高,甲醛下游在5月份存在向好预期;二甲醚行业开工自春节之后一直处于低位,4月下旬油价反弹带动相关液化气价格上涨,气醚价差扩大,行业利润回暖,关注5月份二甲醚阶段性行情;醋酸装置开工在4月一度恢复至去年正常水平,但下游接货情绪不佳导致供需失衡,多套装置计划在4月底至5月开始检修,虽然有利于醋酸去库,但绝对量的下降对甲醇影响偏空;MTBE在4月份经历过山车走势,4月国内经济活动基本重启,人员流动性提高,汽油消费环比增加,作为汽油调和剂的MTBE出现了暂时的供应紧缺,随着厂家集中供应恢复,火热场面昙花一现。总的来看,传统下游在5月份仍有增长空间,但体量有限,对甲醇支撑作用有限。 烯烃装置开工在4月份基本维持稳定,MTO部分装置出现短停,对甲醇需求刚性,但进一步提升空间有限。目前按1吨PP需3吨甲醇计算,MTO装置现金流仍维持在相对高位,5月被动停车概率较小。部分存有检修计划的烯烃装置多为CTO装置,烯烃装置检修的同时将伴随着配套甲醇装置的检修,因此,预计5月份烯烃方面对甲醇影响呈中性。 图10:MTO装置现金流 单位:元/吨

资料来源:WIND,长安期货 图11:传统下游开工率 单位:元/吨

资料来源:WIND,长安期货 (四)5月份煤价有望上涨,甲醇价格成本支撑走强 国内经济活动基本恢复,工商业全面重启带动火力发电提升,六大电厂劳动节后平均日耗59.89万吨,同比数据是疫情爆发以来首次增加。港口、电厂库存持续下降,且均处于相对低位,截至5月8日,秦港库存461万吨,六大电厂合计库存1553万吨,对煤价形成支撑。月度长协价远低于市场预期,港口拉运环比回落,考虑到电厂在5月份要为迎峰度夏备货,叠加国内经济恢复带来的补偿性需求,预计地发运量持续时间不会太久。需求端在5月份将持续回暖,供应端预计相对变动较小(由于即将召开两会,部分煤矿产能或因环保安监压力提升负荷下降),供需情况在5月份将继续改善,目前煤价处于相对低位,预计5月份煤价将出现明显涨幅。 煤制甲醇价格本身贴近成本线,成本端的指引作用较强。煤炭价格的提升对甲醇价格将形成较强的带动作用。 三、小结及操作建议 甲醇供需宽松局面在5月份很难改变,且随着进口量的持续高位,港口库存或再进度进入累库节奏,进而将压制港口现货价格。随着国内外经济活动的全面重启,工商业的恢复有利于提振煤炭消费,煤价在5月份大概率会出现反弹,在目前甲醇价格贴近成本线的背景下,甲醇价格底部支撑较强。原油供需关系在5月份将有好转,但供应过剩局面本质上不会改变,加之国际政治局势的影响,油价在5月份大概率将维持大起大落的走势,进而带动化工板块整体波幅加剧。 综上,预计5月份甲醇价格将维持宽幅震荡走势,预计甲醇期货2009合约运行区间1630至1850,操作上建议区间内高抛低吸为宜。 长安期货 王益 |

|

|  |

|

微信:

微信: QQ:

QQ: