内容提要: 1、海外疫情趋于缓和 2、两油石化库存加速回落 3、塑料(6325, -125.00, -1.94%)制品产量大幅上升 4、装置检修增多 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | L2009 | 操作品种合约 | | | 操作方向 | 做多 | 操作方向 | | | 入场价区 | 6050 | 入场价区 | | | 目标价区 | 6460 | 目标价区 | | | 止损价区 | 592 | 止损价区 | |

风险提示: 1、海外疫情恶化 2、下游需求放缓 3、原油价格弱势不改 4、焦煤(1092, 0.00, 0.00%)焦炭(1748, 14.50, 0.84%)大幅回落 一、供需分析 1、产能产量 2019年,国内新增PE产能继续明显上升,报2036万吨,较2018年的1868万吨上升了168万吨,增幅高于2018年的115万吨,产能增速8.99%,(2018年为6.5%)。显示2019年国内供应量较2018年有了明显的增长。进入2020年,国内预计新增投产远高于2019年。数据显示,2020年,国内PE新增装置数量为465万吨,增幅将高达24.8%,创下2010年以来的最大增幅。再加上1月份投产的恒力石化40万吨和浙江石化75万吨。也就是说,若是所有投产计划都能实现,则2020年的市场供应要比2019年增加580万吨。但部分装置可能因为一些其他因素,如:油价、技术、设备、环评、资金等原因投产时间或将延后,使得投产往往不及预期。象辽宁宝来化工及中科炼化这两家企业就延后到下半年投产。因此,我们仍要重点关注计划中新增产能真正释放的进度。

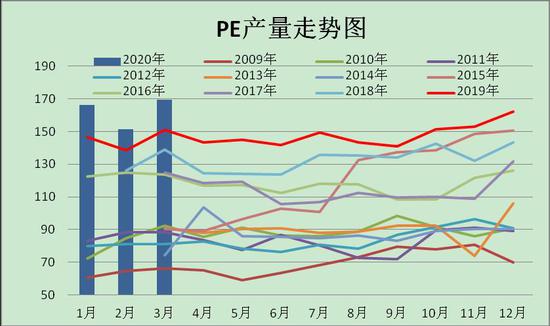

据统计数字显示:2020年3月,国内PE的产量环比同比均大幅上升。数据显示,3月份,我国PE产量约为169.45万吨,较2月上升了了17.93万吨,或幅11.83%,较去年同期则仍高出18.53万吨,升幅12.28%。其中线性74.9万吨,环比上升了7.88万吨,升幅11.76%,同比也上升了12.89万吨,升幅20.79%;低压68.75万吨,环比上升了6.16万吨,升幅9.84%,同比也上升了3.63万吨,升幅5.57%;高压25.8万吨,环比上升了3.89万吨,升幅17.75%,同比也上升了2.01万吨,升幅为8.45%。2020年1—3月份,我国共生产PE487.35万吨,较去年同期高出51.49万吨,升幅达11.81%。从以上数据可以看出,3月份的产量创出了历史新高。目前国内供应仍较为充足。预计进入5月后,市场供应仍将保持充足。

2、进出口 2020年3月份,我国共进口PE149.25万吨,较去年同期上升了3.62万吨,升幅2.49%。其中LLDPE进口量为42.39万吨,同比下降了1.66万吨,降幅9.9%;HDPE进口量为77.11万吨,同比增加了7.44万吨,升幅10.68%;LDPE进口量为29.75万吨,同比增加了0.84万吨,升幅2.91%。从以上数据可以看出,2020年3月份PE的进口量平稳增长。 2020年3月份,国内PE出口数量总体上也大幅上升。统计数据显示:2020年3月国内PE出口3.22万吨,同比上升了6500吨,升幅25.29%。其中LLDPE出口量为5000吨,同比上升了1200吨,升幅31.58%;LDPE出口量为10000吨,同比上升了2100吨,升幅26.58%。HDPE出口量为17200吨,同比上升了3200吨,升幅22.86%;从以上数据可以看出,国内PE的出口数量环比略有上升。

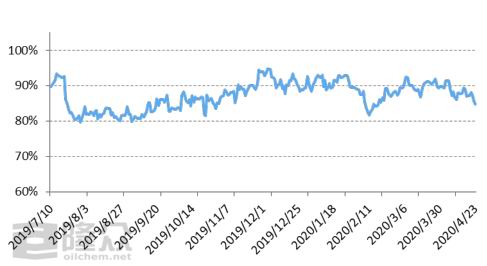

3、装置检修分析 2020年4月份,目前仍有4套装置进行检修,涉及的产能约为130万吨。进入5月份后,国内共有7套装置有检修计划,涉及产能达212万吨。远远高于4月份的检修产能。因此,预计4月的装置开工率将会有所回落。

数据来源:隆众石化 4月份,国内PE装置开工率较3月有所回落。数据显示:截到4月24日,国内聚乙烯企业产能利用率平均在86.72%,较2月份的88.55%相比回落了1.83%。这主要是因为停车检修的装置数量有所增加的缘故。进入5月份后,计划停车检修的装置仍明显增加,预计届时开工率还将会有所回落。

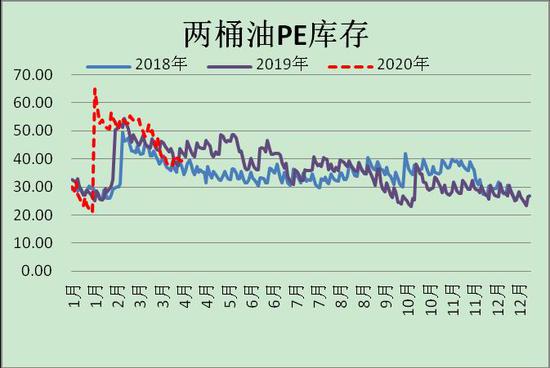

数据来源:隆众石化 4、库存分析 中石油中石化库存 进入4月份后,两桶油石化库存回落的速度有所加快。数据显示:截至4月24日,两桶油石化库存报85.5万吨,较3月同期下降了36.5万吨,降幅29.92%。与去年同期相比,也下降了9.5万吨,降幅10.8%。其中PE库存报39.31万吨,环比减少了12.23万吨,降幅23.76%,同比也下降了4.25万吨,降幅110.2%。细分来看,LDPE库存为9.75万吨。较3月份下降了2.22万吨,降幅18.55%,与去年同期相比,也下降了2.37万吨,降幅32.11%。HDPE报15.29万吨,环比下降了5.02万吨,降幅24.72%,同比也下降了3.88万吨,降幅20.24%;线性报14.27万吨,环比下降了4.99万吨,降幅25.91%,同比也下降了3.64万吨,升幅20.32%。从图中我们可以看出,3月份,两桶油的PE库存回落速度明显加快。这是进入2020年后,两桶油石化库存首次降至100万吨下方,也是首次低于去年同期水平。显示上游去库存效果较好。

港口库存 进入4月份后,国内主要港口的聚烯烃库存继续明显减少。截至4月24日,主要港口聚烯烃库存报28.64万吨,较3月份减少了7.6万吨,降幅达20.97%,较去年同期也减少了11.3万吨,降幅28.29%。从图中可以看到,进入4月份,受下游需求逐渐恢复的影响,聚烯烃的港口库存开始快速回落。不过,进入5月份后,随着亚洲进口量有望明显上升,港口库存或将上升。

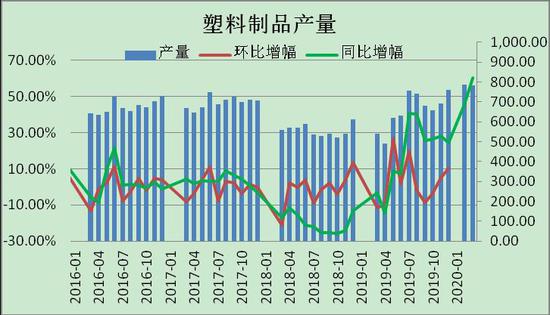

5、需求分析 3月份,国内塑料制品的产量明显上升。数据显示,2020年3月份,我国塑料制品产量为784.5万吨,较去年同期水平增加了295.2万吨,升幅高达60.33%。进入5月份后,国内塑料制品企业逐渐复工,海外疫情也有望得到控制,预计下游生产将会有所提速,塑料制品的产量有望明显增长。

二、上游原料分析 4月份亚洲乙烯继续大幅走低。数据显示:CFR东南亚报331美元,较上月下跌了200美元,跌幅为37.66%,较去年同期也下跌了560美元,跌幅高达62.85%。而东北亚乙烯的价格报356美元,环比下跌了195美元,跌幅为35.39%,同比也下跌了585美元,跌幅62.17%。从图中可以看出,4月份亚洲乙烯的价格再度快速回落,目前来看,受疫情影响,亚洲乙烯需求低迷,预计短期内仍将维持弱势整理格局。

三、基差分析 从期现价差来看,我们选取塑料期活跃合约与华北天津现货价格的价差来预测两者后市可能走势。从图中可以看出,近两年来,LLDPE的期现价差一直维持在-180~~550元这一区间,一旦超出这个区间,短时间内就会被快速拉回。截至2020年4月24日LLDPE现货价格与主力合约期价的基差正为390元,已回落到正常波动范围的中上轨,前期持有反套头寸的投资者可以获利了结。

四、技术分析

4月份,L2009合约走出了探底回升的格局,月K线上涨了13.44%。成交量、持仓量较上月均大幅增加。形态上看,L2009合约目前处于前期大幅回落之后的反弹行情中,但目前均线系统仍维持空头排列,价格受到10周均线的压制。若不能有效突破,则短线仍有回落要求。MACD指标弱势小幅回落,但绿柱逐渐收缩,显示下跌动能减弱,KDJ则在低位金叉,显示短期有反弹的要求。 五、观点总结 5月份LLDPE基本面多空并存。首先是国际国内经济形势仍不容乐观,全球疫情仍在蔓延,而原油持续低位运行,这些因素这在一定程度上打击了投资者的信心。目前国际原油供应严重过剩,这或将迫使产油国继续加大减产力度。不过,国内疫情控制较好,目前大多数城市陆续解封,且随着疫情逐渐缓解,3月份塑料下游需求随之好转,制品产量大幅上升。此外,国内经济刺激政策也有望继续加强。5月份,连塑有望走出区间震荡,重心上移的格局。 六、操作策略 1、短线策略 4月份,L2009合约最高6555元,最低5415元,最大波动幅度为1140元或21%。周度最大涨跌幅度为+355元,日线最大涨跌为+370元,预计5月份将走出区间震荡,重心上移的格局。建议日内交易为100元区间为宜,周度交易以160--200区间为宜。注重节奏的把握及仓位的控制,做好资金管理,严格执行纪律。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的20%,分批建仓后持仓金额比例不超出总资金的30%。 (2)持仓成本:L2009合约采取逢低做多的策略。建仓区间为6050元,持仓成本控制在6050元左右 (3)风险控制:若收盘价下跌至5920元下方,对全部头寸做止损处理 (4)持仓周期:本次交易持仓预计为3个月,视行情变化及基本面情况及时进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向6460元,视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:3:1 瑞达期货 |

|

|  |

|