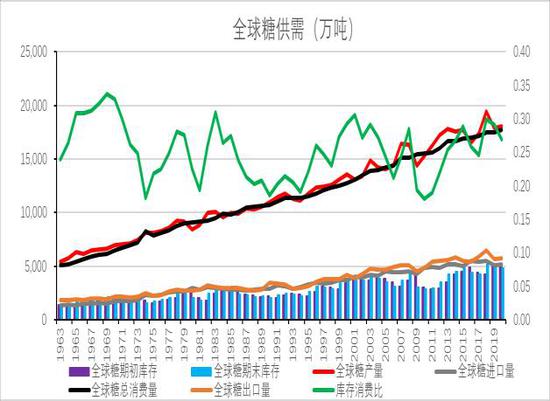

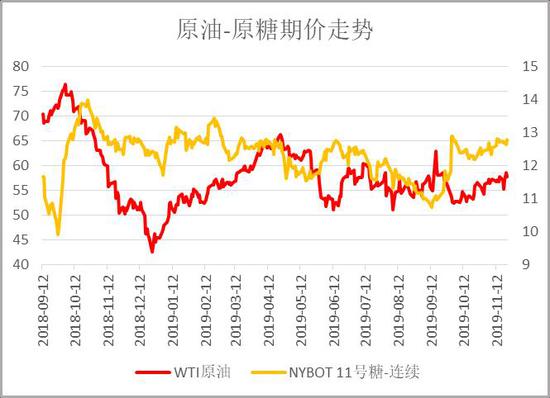

第一部分 前言概要 外盘方面,本月原糖震荡走高,主要由于新榨季供需缺口上调,市场预期改观,且印度新榨季糖产量预计下降较多开榨也迟于往年,原糖空头净持仓在触及高位后快速减少,均促使原糖反弹。短期来看,亚洲陆续开榨及大结转库存库存将限制原糖的涨幅,印度的出口价格将是个关键因素。亚洲主产国的减产预期的逐步验证也是后期的关注重点。预计原糖将在11.5-13.5美分之前波动,整体重心维持上移。 国内方面,本月郑糖高位震荡为主,前期受新榨季减产及低结转库存推动,市场看多氛围高涨,现货销售紧俏,期价触及5800高位,后期受抛储及南方逐步开榨影响,期价震荡回落,市场炒作降温。从炒作逻辑来看,本榨季大的背景是处于牛市周期开端,市场看多做多热情高涨,不过糖协公布的新榨季产量数据低于市场预期的减产幅度,另外南方地区逐步开榨,开榨时间较往年早半个月左右,前期炒作逻辑得到一定修正,新作供应压力也将逐步显现,目前的供应量相对于较低销量来说还是较为充裕,广西5800的抛储价格也给出了阶段性天花板,期价震荡回落为主。 第二部分 基本面情况 国际市场:印度马邦开榨、空头大幅减仓 从全球供需格局来看,分析机构Green Pool调升全球2019/20年度糖市供应短缺量预估至517万吨,此前预计为367万吨。Green Pool表示,供应缺口扩大部分是因欧盟及印度产量前景下降。欧盟糖产量预估为1660万吨,低于此前预计的1710吨。该分析机构表示:“尽管甜菜种植面积可能会为产量提供支撑,但潜在单产受到夏季炎热干燥天气影响下滑,且农药的缺乏亦可能会带来影响。”印度2019/20年度糖产量预估为2790万吨,低于此前预计的2830万吨,且远低于上一年度的3300万吨。 图1:全球食糖供需

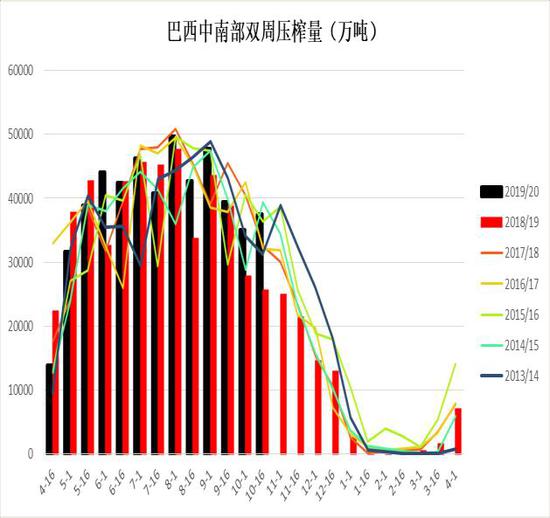

数据来源:银河期货、wind资讯 图2:巴西双周累积压榨量

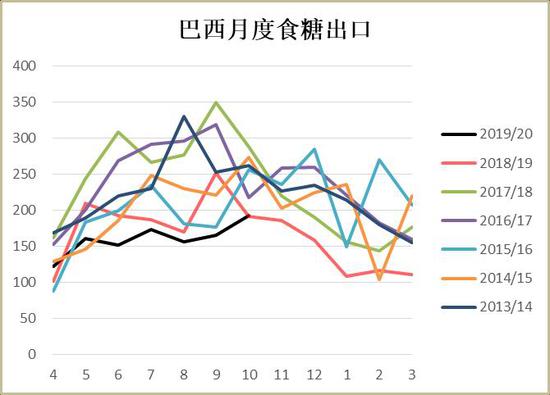

数据来源:银河期货、wind资讯 从国际糖市动态来看,甘蔗行业协会(Unica)公布的数据显示,巴西中南部地区糖厂在10月下半月压榨了3263.5万吨甘蔗,较上年同期大幅增长30.65%。甘蔗压榨量要高于普氏能源資讯(S&P Global Platts)对分析师调查的3165万吨。从4月1日开始的本榨季以来,巴西甘蔗压榨量总计为5.42889亿吨,较上年同期增长6.25%。10月下半月糖产量同比增长57.7%至151.4万吨,好于分析师预期的138.3万吨。4月1日榨季迄今糖产量总计为2522.3万吨,同比增长3.3%。Unica表示,10月下半月,甘蔗用于生产乙醇的比例为67.86%,较上年同期下滑2.01%。甘蔗用于产糖比例为32.14%,这要略高于分析师预估的30.86%。巴西的中南部地区今年甘蔗榨季接近尾声,比预期的早很多,因为过去几周的大部分时间天气较为干燥,加速收割,并导致几家糖厂宣布压榨结束。 出口方面:截止11月17日当月(共10个工作日),巴西累计装出食糖82.04万吨,其中装运原糖72.69万吨,装运精糖9.35万吨,食糖日均装运量为8.2万吨,低于上周的8.94万吨,低于10月同期8.39万吨,低于去年同期9.29万吨。 图3:巴西食糖出口

数据来源:银河期货、wind资讯 图4:美元兑巴西雷亚尔

数据来源:银河期货、wind资讯 印度:据印度ISMA统计,截至2019年11月15日,印度有100家糖厂正在进行甘蔗压榨,而去年11月15日为310家。2019-20糖季期间,截至2019年11月15日,糖产量为48.5万吨,而2018年11月15日,糖产量为133.8万吨。与上一季相比,制糖产量下降的原因是,马哈拉施特拉邦的糖厂本季度尚未开榨,而去年同期已经有149家糖厂在运行,截至2018年11月15日,产量为63.1万吨。同样,截至2019年11月15日,卡纳塔克邦有18家糖厂投入压榨,产量为14.3万吨,而去年同期有53家糖厂投入生产,产量为36万吨。 该协会本月稍早表示,2019-20年度(10月至次年9月)印度料生产2685万吨糖,较此前预估的2820万吨低5%。印度这一全球第二大糖生产国在2018/19年度的糖产量达到创纪录的3316万吨。 印度马哈拉施特拉邦(Maharashtra)糖行业将从11月22日起开始2019-20年度甘蔗榨季,该邦邦长与高级官员及糖厂商协商之后做出了上述决定。马哈拉施特拉邦新的榨季一直被推迟,由于受到总统管制,因此没有召开部长级委员会议来确定榨季开始的日期。马邦今年糖产量预期将为580万吨,而去年为1,070万吨。该预估较去年低46%。 截至目前印度糖厂已签订100万吨左右19/20榨季出口合同,因伊朗及部分亚洲国家需求良好。为缓解食糖过剩状况,印度政府为19/20榨季设定了600万吨出口指标。原糖出口成交均价为310美元/吨(离岸价),白糖(5456, 38.00, 0.70%)为313美元/吨,已签订的出口合约中原糖、白糖数量各占一半。18/19榨季印度政府设定了500万吨出口指标,但糖厂只出口了380万吨糖;由于仅完成部分出口指标将无法享受19/20榨季出口补贴,政府已应糖厂要求将18/19榨季出口指标期限延长至12月31日。 泰国:2019年10月泰国共计出口糖约91.38万吨,同比增加9.67%,为历年10月最高出口水平。其中出口原糖36.35万吨,同比下降8.64%,其中15.78万吨发往印尼;出口低质量白糖约6.88万吨,同比增加60.25%;出口精制糖48.15万吨,同比增加22.71%,精制糖主要出口至苏丹(7.99万吨)、菲律宾(6.64万吨)、束埔塞(5.7万吨)。 美国商品期货交易委员会(CFTC)最新报告显示,截至11月19日,对冲基金及大型投机客的原糖净空持仓较前周减少54796手,至83451手。其中非商业多头持仓增加5035手至198094手,非商业空头持仓减少49761手至281545手,投机空头的大幅减仓使得期价走强。 图5:原糖-原油价格

数据来源:银河期货、wind资讯 图6:CFTC非商业净多持仓-原糖收盘价

数据来源:银河期货、wind资讯 国内市场:南方开榨糖厂逐步增加 甘蔗糖开榨情况:目前广西地区已有6家糖厂开榨,部分糖企开榨不顺利提货存在押车现象,当前新糖现货售价在5850-6000元/吨之间。广东产区华丰糖厂开榨,预计明日开榨企业将增至两家。云南第一家糖厂英茂勐捧糖厂于11月12日正式开榨,该糖厂初期主要以压榨境外甘蔗为主,因此开榨时间要早于其它糖厂,其它糖厂均计划在12月初开始逐步开榨。 2019/20榨季各产区情况:糖协预估2019/20年制糖期糖产量为1050万吨,同比减少26万吨。截至2019年10月底,共生产食糖39.88万吨,销售食糖13.63万吨,同比增加2.45万吨。 图7:2019/20榨季主产区糖产量预估

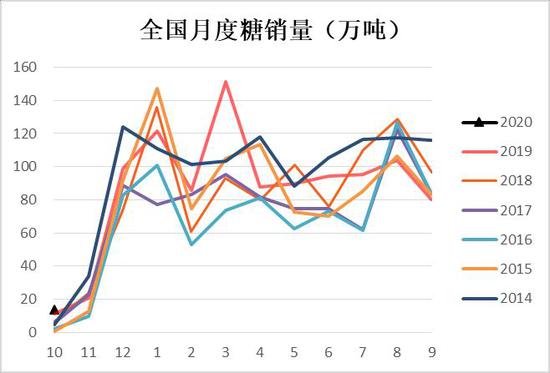

数据来源:天下粮仓 图8:全国月度糖销量(万吨)

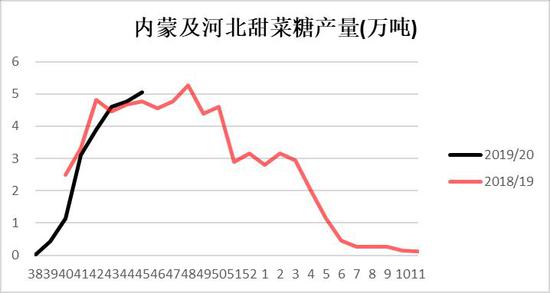

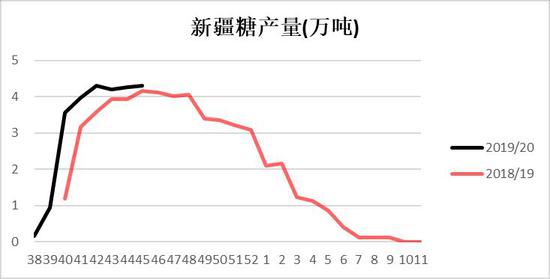

数据来源:天下粮仓 甜菜生产进度:本周三区共压榨甜菜83.09万吨,较上周增加2.4万吨,产糖9.9万吨较上周增加0.55万吨。内蒙及河北产区本周开机率80.4%(上周为80.45%),新疆产区本周开机率100%(上周为98.25%),三区合计本周开机率95.96%(上周为93.17%)。截止目前,新疆地区新糖厂内出库报5400-5450元/吨,副产品甜菜粕报1600-1650元/吨,内蒙古地区报价在5700-5800元/吨,副产品甜菜粕报价1700元/吨。 甜菜糖自9月中旬开榨迄今,国内共压榨甜菜502.85万吨,共榨糖58.621万吨。其中内蒙及河北产区共压榨甜菜241.85万吨,产糖28.64万吨,当前以生产绵白糖和砂糖各半;新疆产区共压榨甜菜261万吨,糖产量30.161万吨,全部为优级砂糖。 图9:内蒙及河北甜菜糖周度产量(万吨)

数据来源:天下粮仓 图10:新疆甜菜糖周度产量(万吨)

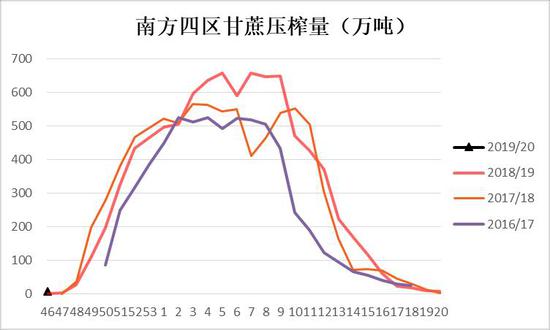

数据来源:天下粮仓 甘蔗糖生产进度:截止目前,南方产区已有27家糖厂开榨(广西24家,云南1家,广东2家),预计下周广西将有15-20家糖厂开榨,广东地区将有2-4家糖厂开榨,云南暂无其它糖厂开榨计划。 国内2019/20榨季在11月10日拉开帷幕,开榨迄今全区共压榨7.2万吨甘蔗,较去年同期1.75万吨增加5.45万吨(增幅为311.43%);产糖0.64万吨,较去年同期0.22万吨增加0.42万吨(增幅190.91%)。其中广西共压榨甘蔗6.1吨,产糖0.59万吨;云南共压榨甘蔗0.5万吨,产糖0.06万吨。广西集团新糖报价在6000元/吨,较榨季末陈糖6140元/吨下降140元/吨;广东、云南新糖暂未报价。 图11:南方四区甘蔗压榨量(万吨)

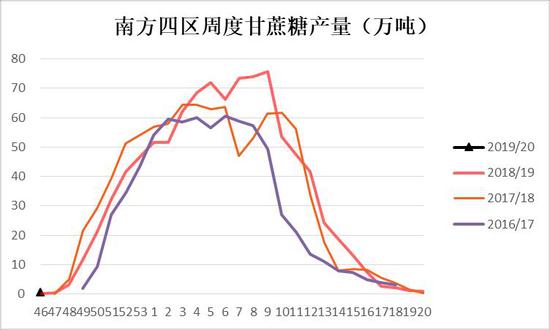

数据来源:天下粮仓 图12:南方四区周度甘蔗糖产量(万吨)

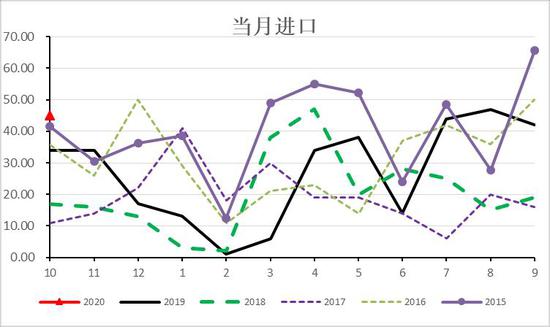

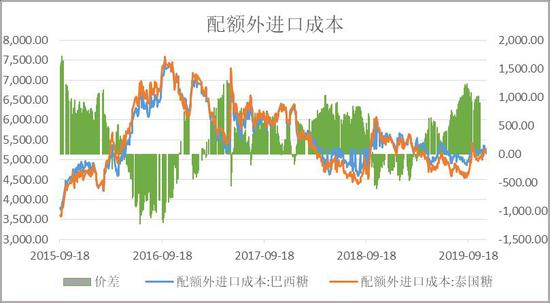

数据来源:天下粮仓 10月进口高于预期 截止目前巴西配额内糖进口成本在3341元/吨,相比上月提高126元/吨;巴西配额外糖进口成本在5162元/吨,相比上月提高25元/吨;泰国配额内糖进口成3371元/吨,相比上月提高41元/吨;泰国配额外糖进口成本在5211元/吨,相比上月提高203元/吨,进口成本提高主要来自于原糖价格上涨。海关总署公布的数据显示,2019年10月食糖进口量为45万吨,较去年同期13万吨大幅增加32万吨,高于市场预期。2019年1-10月进口糖284万吨,同比增加53万吨。 图13:当月食糖进口量(万吨)

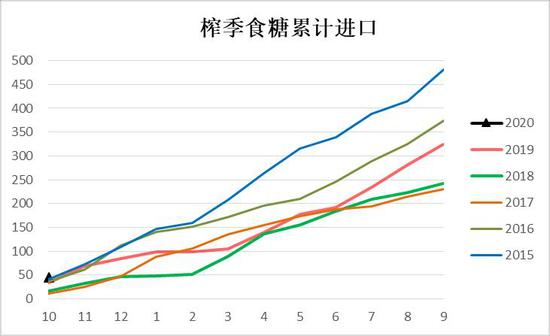

数据来源:银河期货、wind资讯 图14:榨季食糖累积进口(万吨)

数据来源:银河期货、wind资讯 图15:配额外进口利润

数据来源:天下粮仓、银河期货 图16:全国加工糖周度产量(万吨)

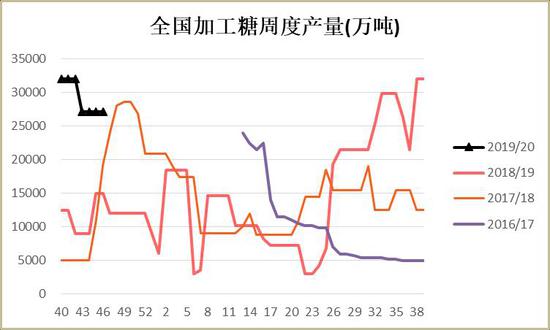

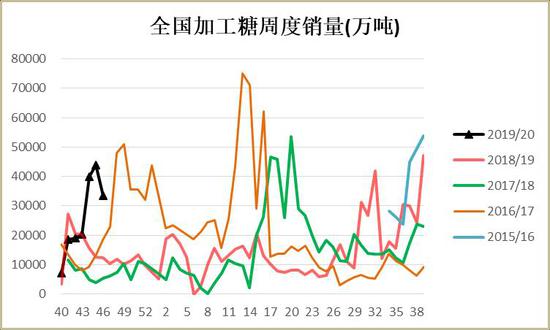

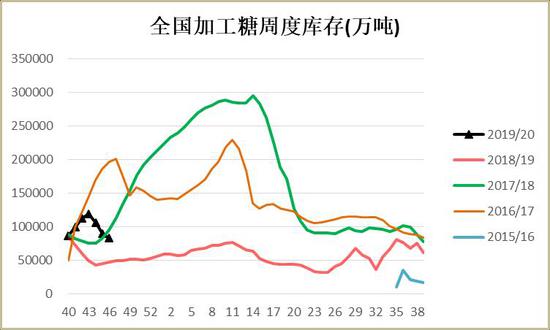

数据来源:天下粮仓、银河期货 加工糖情况:本周国内加工糖产量为59400吨,较上周降低17400吨,本周国内加工糖厂总销量76400吨,较上周降低16900吨,总库存为285010吨,较上周降低17000吨。本周加工糖库存继续下降。 图17:全国加工糖周度销量(万吨)

数据来源:银河期货、天下粮仓 图18:全国加工糖库存(万吨)

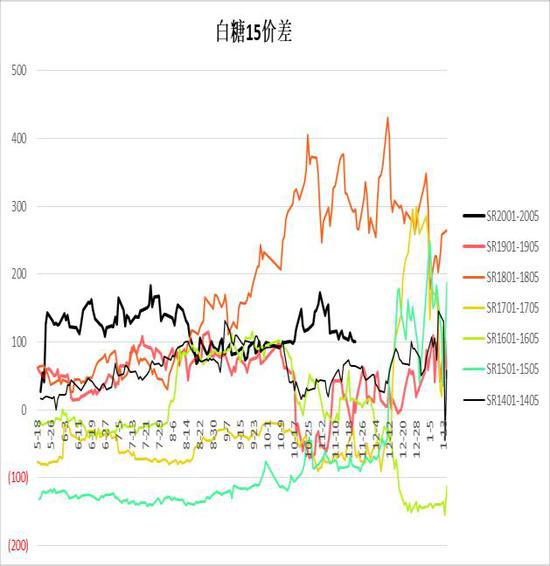

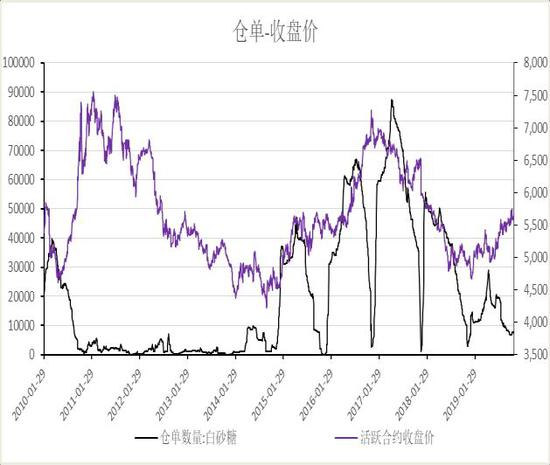

数据来源:银河期货、天下粮仓 期现货市场 截止目前,仓单数量7444张,较上月增加564张,月底面临仓单集中注销。国内主产区白糖价格继续回落,受南方供应不断增多,糖厂竞争激烈,糖价随之走低。目前广西地区新糖报价在5860-5930元/吨,较上月下跌60元/吨;云南产区本周出炉新糖报6000元/吨,云南昆明库陈糖报5900元/吨,大理库报5860元/吨,较上月持平。本月15价差先扬后抑,前期主要由于低库存及减产炒作推高近月,后期受抛储及开榨影响,近月走弱。 图19:各地白糖现货价(元/吨)

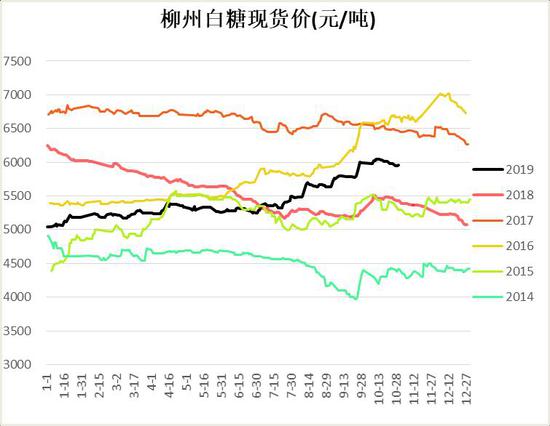

数据来源:银河期货、wind资讯 图20:期货1月收盘价(元/吨)

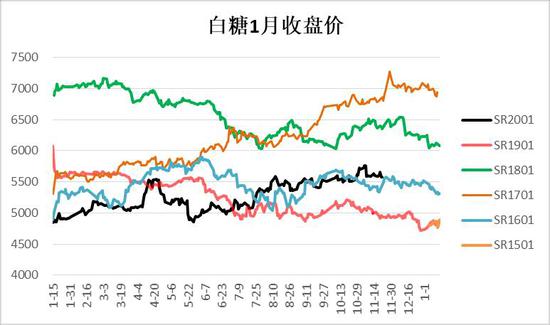

数据来源:银河期货、wind资讯 图21:白糖1月基差

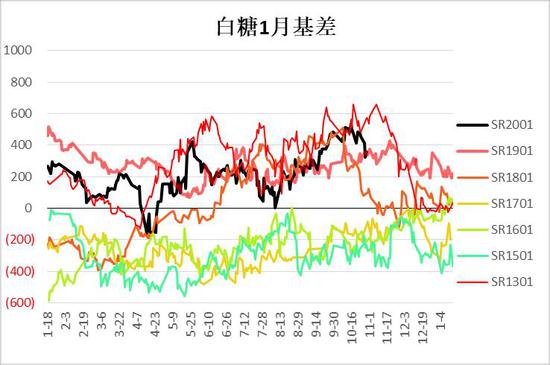

数据来源:银河期货、wind资讯 图22:15价差

数据来源:银河期货、wind资讯 图23:仓单

数据来源:银河期货、wind资讯 第三部分 行情展望 国际方面:本月原糖震荡走高,主要由于新榨季供需缺口上调,市场预期改观,且印度新榨季糖产量预计下降较多开榨也迟于往年,原糖空头净持仓在触及高位后快速减少,均促使原糖反弹。短期来看,亚洲陆续开榨及大结转库存库存将限制原糖的涨幅,印度的出口价格将是个关键因素。亚洲主产国的减产预期的逐步验证也是后期的关注重点。预计原糖将在11.5-13.5美分之前波动,整体重心维持上移。 国内方面,从炒作逻辑来看,本榨季大的背景是处于牛市周期开端,市场看多做多热情高涨,不过糖协公布的新榨季产量数据低于市场预期的减产幅度,另外南方地区逐步开榨,开榨时间较往年早半个月左右,前期炒作逻辑得到一定修正,新作供应压力也将逐步显现,目前的供应量相对于较低销量来说还是较为充裕。广西5800的抛储价格也给出了阶段性天花板,不过甘蔗糖为大量供应前,短期基差较大有一定支撑,期价高位震荡为主。 【交易策略】 1.单边:震荡回落,5400-5650。 2.套利:观望。 3.期权:卖出SR001-C-5600或SR001-C-5500。 银河期货 胡香君 |

|

|  |

|