作者:一德期货生鲜品事业部 侯晓瑞 从生猪产业链、鸡蛋(4415, 0.00, 0.00%)产业链、养殖产业研究等方面带你一起推演当前非洲猪瘟影响下鸡蛋及生猪的投资方向。 一、生猪

生猪价格周期大体上保持在3-4年。就2006-2019年的数据来看,生猪价格大体上经历了三个完整的猪周期,即2006年7月-2009年4月、2010年5月-2014年4月、2014年4月中旬-2019年1月。 本次疫病导致生猪去产能与普通周期去产能逻辑有所不同,普通周期下猪价低导致养殖亏损,养殖户逐步退出,利润回升后补栏逐渐恢复,而本次周期由于疫情的不可控性,“猪价涨,存栏降”的现象伴随着猪价上涨周期,复养的困难、疫病的防控、养殖成本的抬升提高了养猪行业的门槛。 我国是世界最大的猪肉消费国,年消费量占到全球年猪肉产量的47.5%。 肉类消费量总体呈现逐年增长的趋势,但增速有所放缓。同样的猪肉消费量也随之呈现出增速放缓甚至负增长的现象,猪肉消费在肉类消费中的占比也有所下滑,但仍是我国消费最大的肉类产品。本次非洲猪瘟的出现预计将加速猪肉在肉类占比中的减少,具体幅度仍需观察。 二、鸡蛋产业链

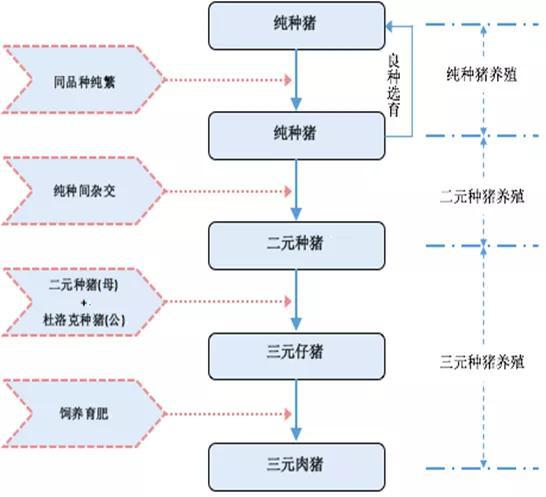

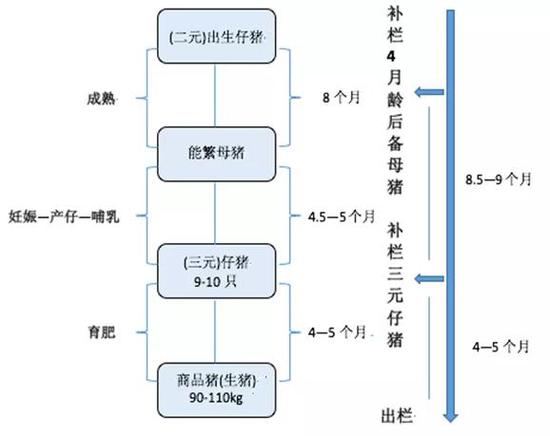

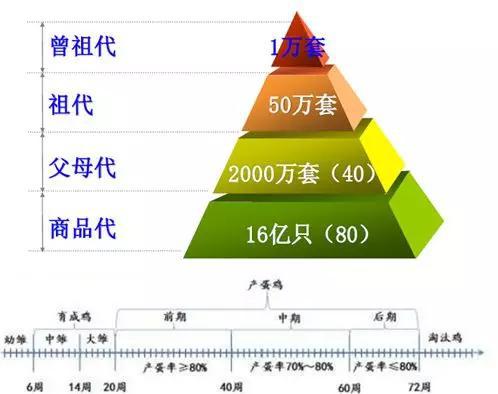

鸡蛋是最主要的禽蛋品种,约占我国禽蛋总产量的85%。根据国家统计局数据监测显示,2018年我国禽蛋总产量为3128万吨,据此推算2018年我国鸡蛋产量约为2658.8万吨,占全球总产量的40%,已连续32年保持全球产量第一位。 从2000年-2018年,中国禽蛋消费量变化来看,鸡蛋需求一直保持稳中有升的增长趋势,年均复合增长率为1.77%。若按照鸡蛋消费量约为禽蛋消费量的85%计,2018年全年鸡蛋消费量达2456万吨。 我国人均禽蛋消费在22kg左右,其中鸡蛋消费约17kg,鸭蛋、鹅蛋、鹌鹑蛋等其他蛋类约5kg。 三、养殖产业研究 (1)关于生猪 自2018年8月非洲猪瘟以来,生猪的发病及恐慌性抛售使得生猪及能繁母猪存栏持续下降,截止2019年8月生猪存栏环比下降9.8%,同比下降38.7%,能繁母猪存栏环比下降9.1%,同比下降37.4%,淘汰屠宰量大幅下跌,环比下降68.03%,同比下降64.71%,淘汰母猪价格达8元/斤以上。 能繁母猪普遍出现延淘,华北及东北地区市场三元留种现象普遍,能繁母猪存栏有触底回升趋势,而南方等刚被疫情横扫过的地区补栏及三元留种现象较少,养殖户信心受挫补栏情绪较为低迷。另外,目前补栏的能繁母猪有很大一部分来自三元留种,一是因为二元母猪供应不足,无法满足市场补栏需求;二是三元留种成本较低,感染疫病风险较小。 (2)猪肉消费及替代 据机构调研情况来看,部分地区猪肉消费降幅在30%左右,四季度属于年内猪肉消费旺季,届时我们可以看到猪肉消费的最大降幅,消费的下降可以分两部分看: 一部分是随着居民消费水平的提高其他肉类消费逐步增加,这是长期的潜移默化的过程,数据显示,从1991年到2017年,在国人的肉类饮食结构中,猪肉占比下降9.88%,牛、羊肉的消费比例分别增加7.12%和2.76%,禽肉及水产消费比例也有所增加。 另一部分是非洲猪瘟影响下导致猪肉消费的减少及灭失,首先是高价一定程度上造成居民消费的下降,抛储及进口肉大都是冻肉,不符合居民日常消费习惯;其次餐饮及集中性消费有所下降,据了解,餐馆使用猪肉类菜品或涨价或无此菜品或用其他肉类代替,高价也导致集中采购成本提升,并且还涉及到食品安全问题,因而禽肉禽蛋采购比例增加。此时猪肉与禽肉/蛋类、反刍类、水产类等动物蛋白产生替代效应,其中肉禽类表现尤其亮眼。 (3)关于肉鸡 2013-2017年的持续下行周期反应了2009-2013年的引种过量期,2015年后受国外禽流感影响,年肉种鸡引种量持续低于75万套,2018年对应2015年的祖代引种不足,肉鸡价格正式进入上涨周期。 非洲猪瘟发生后在替代的逻辑下,肉鸡存栏大幅扩张,替代效应造成的价格强势超出人们预期,肉鸡养殖利润、种鸡场盈利持续在高位,肉种鸡普遍出现延淘,养殖户补栏积极,屠宰场持续亏损,在肉鸡苗价格涨至10元时,养殖利润被大幅压缩,养殖积极性已经有所下滑,叠加5月份饲料价格上涨,而且前期持续增加的供应和节日消费结束等利空叠加,共同铸就了鸡苗鸡价双跌的趋势。 |

|

|  |

|