周末蛋价上涨发力失败,周一全国蛋价延续了周末大幅下跌态势,多地蛋价跌破4元/斤。期货市场鸡蛋(4481, 22.00, 0.49%)主力1909合约周一最低下探至4417元/500千克,尾盘收跌于3.88%。近期鸡蛋期货波动较大,主力1909合约从7月初的4380元/500千克左右涨至7月中旬最高的4900元/500千克后出现走跌,近两个交易日累计下跌超6%,一举跌回4450元/500千克附近。

上周初,网友还在感叹鸡蛋涨价涨得以后“西红柿炒蛋”只能吃得起“西红柿炒西红柿”了。而上周五鸡蛋期货价格就急转直下,“一根大阴线改变了大家的信仰。”行业人士开玩笑说。 申银万国期货分析师周一敏表示,鸡蛋期货波动如此剧烈,主要因为主力1909合约接近交割,受现货影响较大。鸡蛋现货在7月经历了更为剧烈的波动。主产区蛋价从7月初的3.5元/斤在短短的两个星期时间内就涨至4.6元/斤,但又快速回落至3.6元/斤。 在周一敏看来,今年鸡蛋供需矛盾较为突出,非洲猪瘟持续扩散,生猪平均价从年初的10元/千克涨至目前的19元/千克,猪肉供应减少,且未来半年到一年时间无法快速恢复,鸡蛋代替性消费增加的预期不断发酵。同时,蛋鸡存栏同比增加较多,由于蛋鸡盈利时间较长,养殖户补栏积极性较高,3月以来蛋鸡苗价格始终处于历史高位,使得未来的供应压力较大。消费增长的预期和供应增加的事实依然是现阶段和未来半年鸡蛋价格的主要矛盾。 本月这场“变故”中,高温既是前期拉起鸡蛋价格的推手,也是近几日鸡蛋价格大跌的“导火索”。据了解,前期淘汰鸡价格大幅上涨,在产蛋鸡存栏恢复不及预期,且鸡龄结构仍呈年轻化,小蛋虽然逐步增加,但大蛋占比再度减少,库存依然不多。同时,夏季高温天气将导致产蛋率下降,整体供应压力依然较大。多方面因素共同推动鸡蛋价格一路走高。 “近几天鸡蛋现货价格大跌,主要是因为天气的影响以及恐慌心理的作用。”湖北家美鲜电子商务有限公司高级顾问闫铁山告诉期货日报记者,下半年蛋价不太好的可能性比较大,但是8月还会有高价。 “夏季北方高温高湿,河北天气炎热,鸡蛋质量容易出现问题,价格就上不去。”他解释称,每年6月湖北、湖南鸡蛋容易发霉,7月就轮到河北(鸡蛋易发霉),这也是通常6月河北蛋价比湖北高,而7月湖北蛋价比河北高的主要原因。今年河北降水比往年更多,且河北到南方的路程远,更容易出现质量问题。  芝华全国鸡蛋贸易库存评分

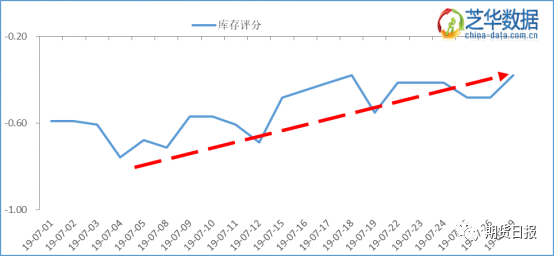

同时,受前期蛋价大幅上涨影响,各环节预期乐观,部分养殖户及贸易商囤货赌涨。“但鸡蛋属于生鲜类产品,贸易商囤货需要一定的条件。”闫铁山介绍,部分地区高温高湿,鸡蛋质量受到明显的冲击,前期的囤货就会恐慌出货。芝华监测也显示,全国鸡蛋贸易形势库存评分由前期最低-0.76分增加至目前-0.38分,说明在此前上涨过程中,库存量没有减少,反而在逐步增加。 “但是心理恐慌和炒作对市场的作用,一般并不会持久。”闫铁山提醒说,整体拉看,今年存栏量确实多一些,但是并没有想象的那么多,环保因素对养殖业也有很大影响。而且鸡龄年轻化情况依然存在,现在很多地方其实是“鸡多蛋不多”。从近几日发货情况来看,实际上河北地区现货供给依旧紧张。“福建的客户和我们一样,今天想加价从河北订货都订不到。”闫铁山说。  芝华广东到车量

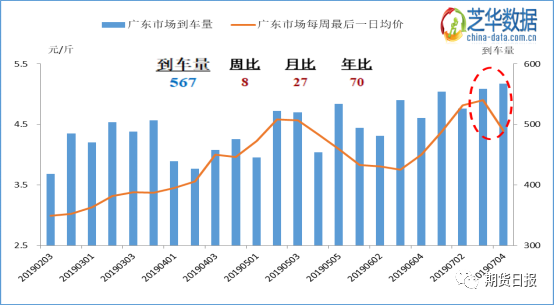

从需求端来看,有分析人士认为,此前鸡蛋期货大幅上涨已体现了中秋和非洲猪瘟的涨价预期,而近期中秋备货动作短时间表现并不突出。在下游需求并未如预期爆发的情况下,销区到车量增加,为现货价格下跌起到了推波助澜的作用。芝华数据监测显示,广东到车量连续两周到车量大幅增加,7月第3周到车量增加至559台,最新一周到车量继续增加至567台,同比增加70台。前期到车量增加时,是因为需求较好,导致的到车量增加,价格涨。而本次的增加,却是在各种需求不利的情况下导致的供应增加,加速了短时间蛋价大幅下跌。 此外,前期涨幅过快也是近期现货急剧下跌的重要因素。周一敏认为,8月份作为每年蛋价高点,现货依然存在5毛到1块的上涨空间。近月1909合约可能继续大幅波动,但难有较大单边行情。而远月2001合约供应压力较大,短期内猪肉替代效应可能会继续形成一定支撑,但后期进入四季度后,若是蛋价出现一定跌幅,那么2001合约可能存在下行风险。 |

|

|  |

|