来源:新浪金融研究院 《前瞻》栏目 作者:冰辰 水翼 唐见忘 《前瞻》栏目致力于寻找市场潜在的投资机会和预见性的发现市场热点,为投资者答疑解惑。 新浪财经讯,赴A股IPO的期货公司都已排队两年以上,可谓“等到花儿也谢了”。然而,这些年期货公司上市难并不应总是推诿于监管,期货公司自身发展的瓶颈迟迟未能克服,才是最主要的原因。在《期货公司A股上市:迈不过的一道坎(上篇)》中我们分析了期货公司上市的现状及遇到的难题,但期货公司上市也有新的现实意义和未来的曙光。 那么为什么监管层近期又忽然重提放松期货公司上市?期货公司是否需要上市融资?是什么业务需要资金支持?A股上市是否是为了应对外资期货进入的冲击?上市募资如何创收?未来期货行业的发展之路究竟该如何走?本篇将为您重点解读。 行业发展受限 期货公司“无缘”A股 我国期货市发展相对迟缓,也曾一度遇阻,A股的期货市场发展更是步履蹒跚,目前全国149家期货公司中尚无一在A股上市,而期货概念股中国中期(A股)主营非期货经纪业务,非纯正的期货公司。 近年来,期货公司经营情况得到了改善,主要在于部分业务的限制放开,创新业务发展的不断提速,这些是推动行业及公司快速发展的主因。在这个背景下,期货公司一方面需要更多的资金来扩大业务,另一方面需要通过上市来补充资本金。 另外,随着行业逐渐发展规范,期货公司自有资金和融资资金基本具备隔离能力,抵御风险的能力大大提高,达到了上市要求的标准。  来源:网络

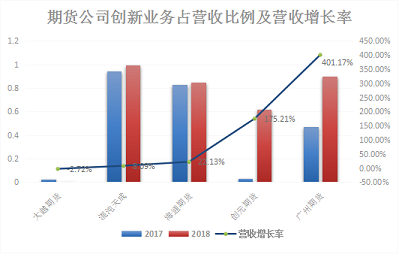

经纪业务长期低迷 期货公司为何还需上市融资? 1)业务规模受净资本规模束缚 需大量资金支持 目前,监管机构对期货公司实行以净资本为核心的风险控制指标体系,将期货公司的业务规模与净资本相挂钩。虽然期货公司经纪业务规模和创新业务规模持续上升,如果净资本不能满足监管要求,将制约公司经纪业务发展和创新业务申请,给公司经营造成较大压力。 目前其他交易市场已上市的期货公司募集所得资金主要为风险子公司注资,满足风险子公司现货、基差、仓单质押等业务的巨大资金需求。 2)补充资本金 增加牌照数量优化业务体系 期货公司的经纪业务收入,整体还是以每年10%左右的速度在增长,虽然手续费费率在持续下降,但总体的收入规模依然在稳步增长。所以,期货公司目前基本是以经纪业务为基础构建了其他创新业务的一种经营模式。 上市融资对资本金的补充可以让期货公司拿到更多的牌照,拓展业务规模,更大力度支持创新业务的发展,优化其业务体系。 3)打破恶性竞争局面 走出行业困境 目前期货行业发展遇到了瓶颈,急需打破恶性竞争的局面,上市进入寡头时代,可能是期货行业未来的方向。 只有拥有更多的资本金,才有可能开展更多新的业务,完成行业的整合,才有可能面对金融开放后国际资本的冲击,才有可能走出去拓展新的蓝海。 4)为期货公司“走出去”打基础 原油期货的上市与铁矿(644, -6.50, -1.00%)石期货等的国际化,逐步允许外资进入中国期货市场...这些举措都表明了监管层面对于期货市场国际化的决心。作为市场的重要组成部分,期货公司的国际化自然也是避不开的题目。 但“走出去”的机构需要面临的风险与挑战更为复杂,包括汇率风险、境内外利率风险甚至是地缘政治风险。若期货公司可以及时登陆A股补充资本,将有利于他们提高综合实力、适应国际市场的游戏规则,从而应对国际化进程中的种种挑战。 5)期货风险管理子公司资本金要求不断提高 中国期货业协会发布的《期货公司风险管理公司业务试点指引》,对期货公司风险管理子公司在5个方面作出了具体规范,其中包括提高注册资本金、出台负面清单等。 目前期货公司风险管理子公司的业务主要是期现结合业务,以场外期权、仓单质押(收取利息)、仓单串换、贸易非标等业务为主。风险管理子公司业务属于资金驱动型,需要大量资金来支撑运营,利润增长也依赖于资金量。其每项业务基本都需期货公司在市场上通过对冲策略进行风险管理,来满足客户需求,这就需要占用期货公司大量的自有资金,给风险管理子公司带来了很大资金压力。而且目前风险管理子公司的融资渠道较窄,A股上市便成为目前最有效的融资方式。 外资进场在即 留给期货公司成长的时间不多了 2018年8月,证监会正式发布《外商投资期货公司管理办法》,符合条件的境外机构可向证监会提出申请,持有期货公司股比不超过51%,三年后股比不受限制。外资的进入在即,若国内期货公司不能提前做好足够的准备,在外资更为成熟的运作模式与配套的资源、服务冲击下,恐怕难有胜算。 要做好准备,一是需要足够的资金扩张业务,脱离恶性竞争泥潭,这样A股上市显然就是目前迫切的选择;二是需要完善自身,在开设新业务建立完整期货金融服务生态的同时,对待传统业务也需尝试创新已摆脱同质化。例如可以完善以投资者教育为中心的增值服务,提高客户粘性,以此提高传统经纪服务的收入与利润;三就是需要大胆兼并或是建立联盟,这是摆脱目前竞争激烈导致利润率低下的更快方式,最终会成为行业性的利好。当然这还需要行业龙头企业如永安期货等能主动向其他公司伸出橄榄枝。 期货公司传统业务收入大幅下滑 上市募资如何创收? 就目前而言,A股上市是跑马圈地,尽快成为行业龙头,把握话语权很好的方式。但是上述几点问题依然亟待解决,首要的是迫切需要的是可以转化为利润的业务来优化营收结构。 1)风险管理子公司业务渐成营收主力 由于传统经纪业务手续费率持续下降,期货公司开始发力推进创新业务,风险管理子公司业务的快速增长逐渐成为期货公司做大营收规模的主因。据中期协统计,截至2018年12月底,共有79家风险管理公司,较2015年增长28家,总资产和业务收入分别达到344.16亿和1132.46亿元,是2015年的2.03及2.02倍。风险管理子公司的“业务增量效应”已引发注资热。 2)创新业务成重要营收增长点 通过梳理部分已披露年报期货公司营收数据,我们注意到,大部分创新业务收入在总营收中占比较多的公司在总营收表现上也相对良好,创新业务大幅增长的公司往往能获得更高的营收增长率。资产管理、投资咨询、风险控制等创新业务已经成为很多公司最重要的收入增长点。  *部分期货公司创新业务占营收比例与营收增长率对比图

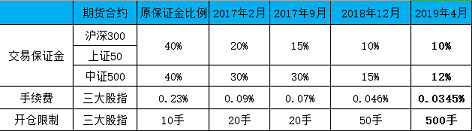

3)股指期货松绑 期货公司需要抓紧开展基差交易 股指期货放开或许可以提高业绩。中金所今年4月19日中国金融期货交易所进一步解除股指期货交易的部分限制,满足投资者的需求,这也已是第四次对股指期货进行“松绑”。受此消息影响,期货概念股4月22日开盘大涨,中国中期(主营非期货经纪业务)一度涨停。  来源:新浪期货

有分析称,期指市场回归常态化,有利于A股稳定运行,发挥期指的套保和价格发现功能,同时能吸引更多长线资金进入市场。这不仅有利于激活交易量,提高期货公司交易手续费与利息收入,而且利于期指长期的深度贴水逐步改善,风险子公司需要把握住这难得的利好改善业绩。 4)风险业务创新需要寻找利润点 另外,虽然目前风险子公司利润率较低,但是本身风险子公司的业务还存在一定的想象空间。随着经济回暖,现货与期货市场的热度自然会随着生产而转暖,这样风险子公司的仓单、套保等业务自然会随之发展。而风险子公司与期权做市商相关的业务,涉及股指、商品、和个股期权的做市商业务等,这个业务较有技术含量,有一定的盈利潜力。 5)“期货+”业务创新不容错失 金融工具的耦合也是期货公司需要把握住的增长点,这也是目前不少期货公司正在努力的方向。期货自诞生其就以其套期保值功能在产业链上站稳了脚跟,期货公司涉足供应链金融是大势所趋。 由于期货公司在涉足供应链金融前已经渗透了产业链的多个环节,在金融创新时自然可以充分利用这一优势。“供应链金融+保险”模式的逐步普及之后,期货公司利用自身对供应链各环节的信息不对称优势,建立供应链金融服务生态闭环,建立大数据平台。 就目前期货行业龙头的这些创新方向来看,期货行业仍有增长点和想象空间,这也可能成为本土期货公司相对于未来外资期货公司的主场优势。 行业发展遇瓶颈 翘首以盼综合牌照 目前期货行业最大的瓶颈就是牌照问题,与证券等金融机构不同,期货公司经纪业务和其他业务都有专门的牌照,每一项业务对应一个牌照,每个牌照报批的时候都需要交对应的注册资本金(保证每一项业务有足够的的抗风险能力)。一方面,分项审批牌照给期货公司造成很大的资金压力;另一方面,期货公司的业务分项数据很难在报表上得到具体体现,给期货公司报表的真实度留下隐患(像目前期货公司其他业务收入基本占营收在50%以上,但收入的分项数据很难查询,形成了报表数据的“盲区”)。 所以,期货行业亟需打破期货牌照界限。我们呼吁监管层对期货行业进一步的放松监管,推行主体评级制度,不用分项都做监管,减少牌照的限制,提供更大的自由度。 期货公司上市隐忧仍存 监管力度需加强 在《期货公司A股上市:迈不过的一道坎(上篇)》中我们提过,市场担心目前市场的头部公司是否会在融资之后,利用巨额资金带来的优势来抢占市场、控制某些交易产品价格,形成局部控盘。 我们希望,一些在二级市场中,经常以“操纵”为标签的“暗庄”期货公司,上市的目的,不应该是用募集的钱更好的操纵市场,更多的收割散户的资金,而是要用于更好的为实体经济服务。 这就需要期货交易所提高监管质量,完善监管体系,借助大数据分析对潜在的市场操纵行为进行早期监管,将其隐患扼杀在摇篮之中,为期货行业的整体良好发展保驾护航。 行业集中度有待提高 兼并重组势在必行 从期货行业整体竞争状况来看,传统业务已经出现了同质化严重,居间人增多,同业竞争激烈的趋势,竞争进一步压缩经纪业务的利润空间,进而降低行业的整体利润率,最终期货公司只有依靠足够大的规模才可以维持盈利。 若期货公司屡次错失良机,依然沉浸于业务舒适圈内,阵痛终会变成顽疾,届时外资进场时,将难有抵御之力。外资在服务体系成熟度、管理水平与资本实力上往往具备优势,目前期货行业想要快速摆脱恶性竞争泥淖,就需要一轮洗牌,通过兼并重组提高行业集中度。 期货公司A股上市有利于促进行业发展 已经经过上市辅导的几家期货公司,各有各的特色,如果能上市成功,相信所有期货人也会为之高兴。同时也会成为行业的一个标杆和大旗,激励其他期货公司锐意进取向他们看齐。 就目前而言,这也是大势所趋,小公司更依赖传统业务,假若交易所返还费用下降,自然更加难以生存,届时行业龙头通过上市扩增资本,通过对没有竞争优势的公司进行兼并重组,将行业做大做强,走出一条新路对于期货公司竞争环境与行业整体发展都是一件好事,未来才能有希望。 在行业洗牌的过程中,大鱼吞小鱼往往是必经之路,这也符合优胜劣汰的自然规律。否则当外资这条大鱼进场时,谁都过不好。 责任编辑:郭建 |

|

|  |

|