核心提示: 本周铜价震荡上行。美国债务上限问题得到解决,市场风险偏好抬升,周内美联储加息预期摇摆不定,但整体看海外宏观氛围转向缓和,铜价顺势延续反弹。基本面国内本周延续去库,升水高企,海外累库速度则放缓。整体看铜价偏强震荡,风险点关注海外潜伏的流动性问题。下周沪铜(67240, 360.00, 0.54%)主力关注6.5-6.8万、伦铜8150-8700美元、废铜关注6.0-6.3万。 一、期现市场回顾 1.利空消化 铜价触底反弹  图1:沪铜主力60分钟走势图

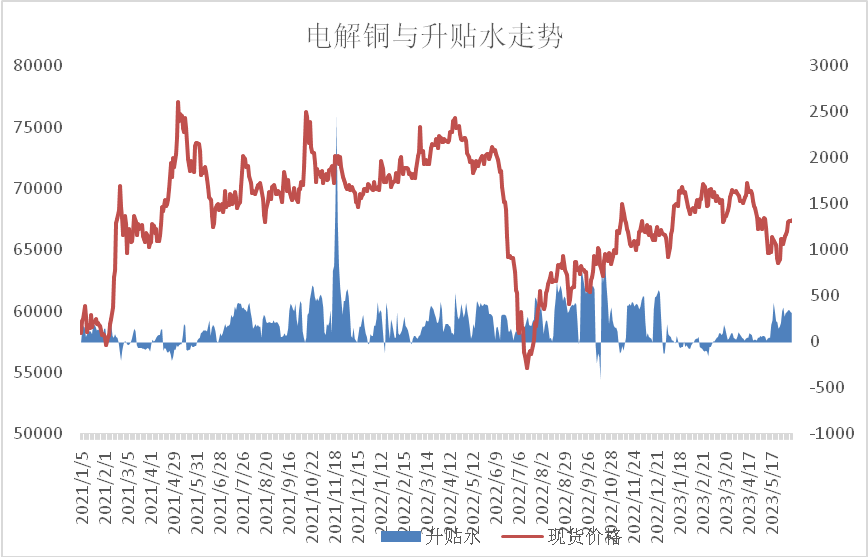

本周铜价延续反弹,截止周五下午三点沪铜主力2307合约收至67080,周涨幅1.25%或830元/吨。市场预期美联储6月份不会加息,美元走势止涨回调,金融市场风险偏好回升,外盘金属普遍反弹;基本面上,国内现货市场供应偏紧,升水居高不下,上期所库存在上周小幅回升后,本周再度下降一万多吨,叠加上近期人民币的持续贬值,沪铜表现较为强势。 2.供应偏紧 升贴水居高不下 本周现货铜涨1090元,周五好铜升水320元,相比上周下调10元。下周当月合约换月,隔月价差较大,市场对下月票报升水较高,上海周边供应偏紧格局延续,持货商挺价意愿强烈,按目前情况来看,换月前挤仓心态可能会延续。 进口盈亏方面,本周窗口重新关闭,目前差额在每吨450元/吨左右,人民币贬值破7.15是主要影响因素。  图2:电解铜与升贴水走势

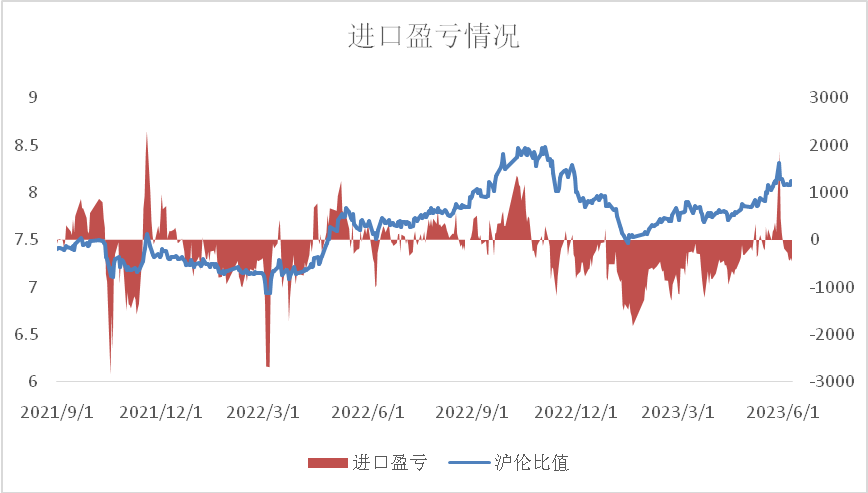

图3:进口盈亏和沪伦比值

二、 废旧市场  图4:电解铜与废铜价格差对比图

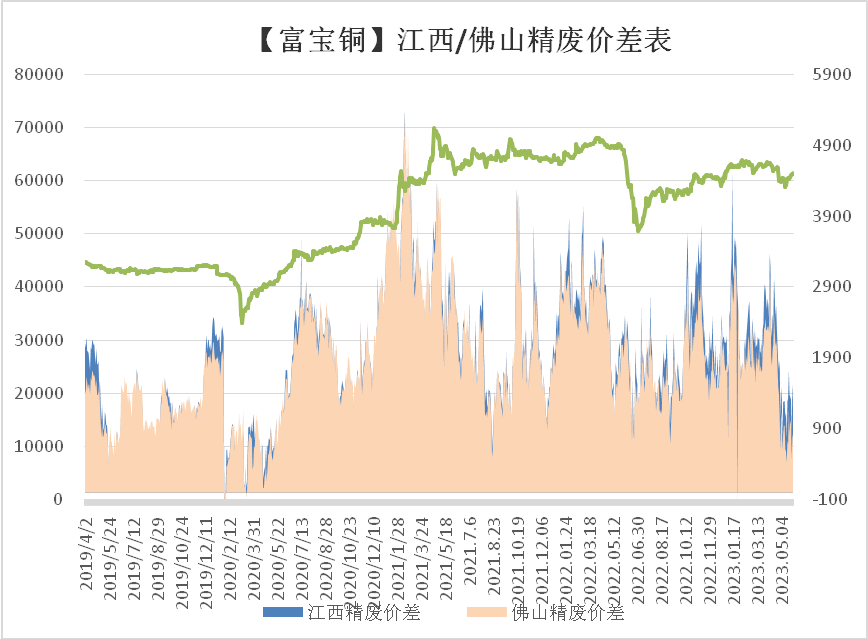

现货铜与上周相比涨1090元/吨左右,废铜涨600元/吨左右。精废价差在2330元/吨附近。 本周沪铜盘面震荡上扬,铜价上涨,持货商出货兑现意愿增强。近期精废价差持续扩大至2000元/吨以上,高压缆粗价格跟涨幅度较大,市场成交尚可。但部分贸易商不看好后期行情走势,定有少量空单。据富宝网跟踪了解,随着铜价回暖,低氧杆需求出现好转,开工率回升,江西某些铜厂增加原材料储备,对后市展望偏乐观。另黄铜棒订单则保持低迷,限制黄杂铜原料价格跟涨幅度。 三、行情走势预测 本周沪铜震荡上行。以下为本周伦铜、沪铜行情走势。  图5:伦铜K线走势图

图6:沪铜主力日K线走势图

►宏观消息:国家统计局公布数据显示,中国5月CPI同比上涨0.2%,略高于4月的0.1%;环比下降0.2%,前值为下降0.1%。5月PPI同比下降4.6%,显著高于4月3.6%的降幅,并为连续第五个月降幅扩大;环比下降0.9%,前值为下降0.5%,同时为去年9月以来的最大环比降幅。 中汽协数据显示,5月,新能源汽车产销分别完成71.3万辆和71.7万辆,同比分别增长53%和60.2%,市场占有率达到30.1%。1-5月,新能源汽车产销分别完成300.5万辆和294万辆,同比分别增长45.1%和46.8%,市场占有率达到27.7%。 中汽协数据显示,5月,汽车产销分别完成233.3万辆和238.2万辆,环比分别增长9.4%和10.3%,同比分别增长21.1%和27.9%。1-5月,汽车产销分别完成1068.7万辆和1061.7万辆,同比均增长11.1%。 加拿大央行副行长Beaudry重申,政策利率可能会“更长时期内维持在更高水平”;通胀可能会持续高于2%的可能性已经增强;需求端的动能超过预期;自4月以来,数据“倾向于支持”央行6月加息;央行留意到,中性利率面临上行风险;核心通胀丧失下行动能。 以人民币计价,中国5月出口同比下降0.8%,5月进口同比增长2.3%,5月贸易顺差4523.3亿元。以美元计价,中国5月出口同比下降7.5%,5月进口同比下降4.5%,5月贸易顺差658.1亿美元。 5月财新中国通用服务业经营活动指数(服务业PMI)录得57.1,较4月上升0.7个百分点,为2020年12月以来次高,仅低于2023年3月。5月财新中国综合PMI上升2.0个百分点至55.6,创2021年以来新高,显示中国企业生产经营活动加速扩张。 ►综述:本周铜价震荡上行。美国债务上限问题得到解决,市场风险偏好抬升,周内美联储加息预期摇摆不定,但整体看海外宏观氛围转向缓和,铜价顺势延续反弹。整体与预期相差不大,故并没有对铜价造成明显拖累,同时较差的数据也使得市场对政策的期待值再度拉高。基本面国内本周延续去库,升水高企,海外累库速度则放缓。整体看铜价偏强震荡,风险点关注海外潜伏的流动性问题。下周沪铜主力关注6.5-6.8万、伦铜8150-8700美元、废铜关注6.0-6.3万。 来源:富宝有色 |

|

|  |

|