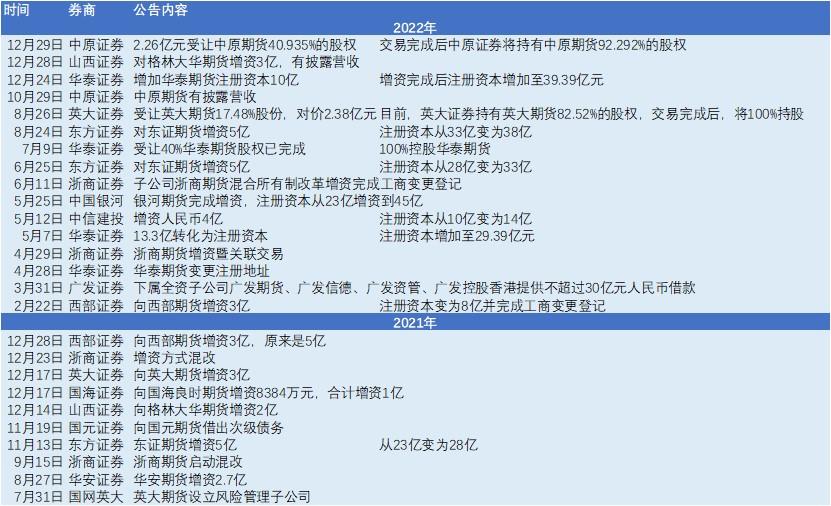

21世纪经济报道记者王媛媛 上海报道 尽管2022年的市场行情不好,但却是券商对旗下期货子公司们增资的大年。 2022年12月29日,中原证券公告,公司将以2.26亿元受让河南省铁路建设投资集团有限公司公开挂牌转让其持有的中原期货40.935%的股权。该次交易完成后,中原证券将持有中原期货92.292%的股权;12月28日,山西证券公告,向其全资子公司格林大华期货有限公司增资3亿元人民币;12月24日,华泰证券公告,为华泰期货增加注册资本10亿,增资完成后华泰期货注册资本为39.39亿元。 实际上,除了12月份上市券商对期货公司的连续动作外,整个2022年,券商对旗下期货子公司的增资、股权收购动作不断,无一不在显示对于期货业务的重视。 增资“高歌猛进” 2022年,从已披露的公告情况来看,对旗下期货公司有增资、收购股份等大动作的券商,包括中原证券、山西证券、华泰证券、英大证券、东方证券、浙商证券、中国银河、中信建投、广发证券、西部证券等公司。 上市券商对期货子公司的大额增资行为,包括华泰证券在2个月内,以“光速”收购了华泰期货40%的股权,并在年内完成了增资行为。 2022年5月26日晚间,上市公司华丽家族发布公告称,将向华泰证券出售其持有的华泰期货40%的股权。交易完成后,华丽家族将不再持有华泰期货股权,华泰期货将成为华泰证券全资子公司。 至2022年7月9日,华泰证券便公告了受让华泰期货40%股权的事项已经完成了工商变更登记手续,对华泰期货实现了100%控股。 此外,华泰证券先是将上一年在华泰期货中的未分配利润转增为了注册资本,随后又向华泰期货直接增资10亿,使得华泰期货的注册资本一路增加到了39.39亿元。 东方证券亦对旗下的期货子公司东证期货有连续增资行为。 这包括2021年11月先对东证期货增资5亿,随后在2022年6月、2022年8月,连续分别对东证期货增资5亿,使得东证期货的注册资本增加到了38亿元。 银河证券则是对旗下全资子公司银河期货的增资“一步到位”,一口气投入22亿,将银河期货的注册资本从23亿增加到了45亿。 另一方面,尽管国泰君安证券未做详细披露,但其全资子公司国泰君安期货近年来也在连年增资——2019年、2020年、2021年、2022年,国泰君安期货年度增加的注册资本金额分别是8亿、10亿、10亿、10亿,至2022年7月增资完成,国泰君安期货的注册资本已经增加到了50亿。 此外,山西证券、浙商证券、中信建投、广发证券、西部证券,均对旗下期货子公司进行了增资,但增资金额不算很大,增资完成后期货子公司的注册资本整体亦算不上太大。 对比2021年上市券商对期货子公司的注册资本增资情况,很显然,2022年为期货子公司增资的券商更多了,且金额更为庞大。 股权收并购方面,浙商证券早在2021年9月就启动了对子公司浙商期货的混改,并于2022年6月11日发布公告称,子公司浙商期货混改增资事项已完成了工商变更登记手续。这一事项耗时不到一年半,亦算得上快速。 此外,便是华泰证券对华泰期货的股权收购、英大证券对英大期货的股权收购、中原证券对中原期货的股权收购。  数据来源:Wind,21世纪经济报道整理

大肆增资能否改善增收不增利? 毫无疑问,无论是对期货子公司的大额增资、还是对其进行股权收购以达成100%控股,都在显示券商母公司对这一业务的重视。 对于“增资潮”的原因,有机构人士称,其中一个原因是衍生品市场的授信、风控机制相对比较粗放,场外期权爆仓带来的风险,促使期货公司审视自己的资本金,并促使期货公司、风险管理公司纷纷加快注资。 另一个重要背景是,期货公司的资管业务在经历了一段时间的发展低谷后,从2020年开始,其资管规模进入到了快速回升期。 2015年-2021年,期货公司资管业务存量产品数分别是3478只、3644只、3319只、1809只、1219只、1265只、1724只; 期货公司存量产品规模分别是1063.74亿元、2791.72亿元、2458.40亿元、1276.34亿元、1428.62亿元、2196.69亿元、3549.09亿元。 据中期协统计,截至2022年6月底,期货公司资管业务的产品数量共1848只,产品规模为3444.89亿元。 从上述数据可以看出,在2016年期货公司的资管业务发展到达一定高点之后,便开始走下坡路,至2020年开始才出现回升转折。 但期货资管业务的盈利能力仍然很弱,对于期货公司而言,主要创收项目仍然是经纪业务和风险管理公司业务。 例如2022年上半年,尽管整个行业期货资管的产品管理规模达到了3444.89亿元,但实现的业务收入不过5.19亿元。 这对期货公司来说,显然不是一门“好生意”,但期货公司仍不遗余力地做着。 “增规模、但不怎么增利润,因为不少期货资管开始承接原来券商资管的通道类业务。甚至是质量不高、过不了券商合规的业务,也可能会给期货公司。”有期货公司人士称。 例如在中原期货的股权转让过程中,披露了相关的经营数据。 2021年度,中原期货实现营业收入16.21亿元,净利润1989.48万元;期末存续资管计划共26支,管理规模期末净值为人民币30.94亿元。 2022年上半年,中原期货实现营业收入1.13亿元,净利润632.09万元;期末期货资产管理业务存续资管计划共42支,管理规模期末净值为人民币46.07亿元,同比增长 77.33%。 对于期货公司来说,近年来资管规模的确增长很快,但能否更好地提供主动管理服务、真正做到既增规模又增利的健康发展,是管理者需要关注的问题。  数据来源:中国期货业协会(数据未经审计)

(作者:王媛媛 编辑:巫燕玲) |

|

|  |

|