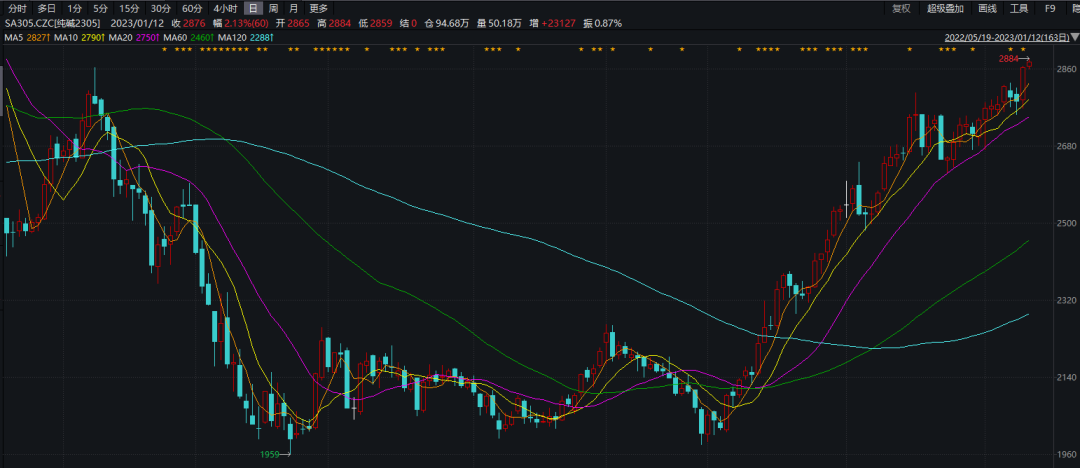

来源:期货日报 昨日,纯碱期货大幅上涨,价格创半年来新高,截至收盘,主力2305合约报收于2863元/吨,涨幅2.65%。

纯碱这波上涨行情从去年11月份开启。现货市场方面,据卓创资讯数据,行业整体开工负荷维持高位,多数下游备货已经结束,纯碱厂家执行前期订单为主,市场价格变动不大。华中地区纯碱市场偏强整理,湖北轻碱主流出厂报价在2650—2700元/吨,重碱主流终端价格评估在2850—2930元/吨。华北地区纯碱市场以盘整为主,河北厂家轻碱周边主流出厂价格在2750—2780元/吨。 “强现实是纯碱期货价格上涨的主要原因。”国投安信期货纯碱分析师周小燕表示,目前纯碱产业链呈现低库存状态,厂家库存在30万吨,社会库存也低,下游节前存在补库需求,纯碱订单充足,现货价格出现上涨。另外,浮法玻璃(1675, 11.00, 0.66%)冷修牵制减弱,随着近期浮法玻璃去库涨价,利润改善,冷修预期下降,这也为纯碱价格上涨创造了条件。从上半年供需结构看,纯碱供给增加无法有效释放,而需求端,光伏点火继续增加,浮法玻璃冷修驱动减弱,纯碱市场仍将呈供应偏紧格局。 格林大华期货研究与投资咨询部负责人王凯表示,去年11月以来,国内纯碱企业库存从34.7万吨一路下降至今年1月4日的29.5万吨,降幅高达14.8%,同比下降153.9万吨,并创2021年10月中旬以来新低,对纯碱走势形成较强支撑。 王凯分析指出,近期上游企业维持高开工高利润状态,下游浮法玻璃开工78%左右。随着2022年12月国内防疫政策不断优化,前期受疫情影响最大的消费和地产行业将迎来修复,叠加近期地产利好政策频出对建材产业链形成良好的正反馈,反映到玻璃、纯碱、PVC(6418, 26.00, 0.41%)等品种,近期期货价格迎来修复式反弹。 “新增需求方面,光伏玻璃需求维持正增长态势不变。在2023年上半年纯碱新增供应有限提前下,价格易涨难跌。”王凯说。 周小燕告诉期货日报记者,目前纯碱产业库存低,订单充足,开工端,利润驱动维持90%以上高位,轻碱下游节前放假,需求或季节性回落;重碱方面,光伏点火继续增加,消耗纯碱量增加,浮法玻璃近期产能波动不大,重碱刚性支撑仍在,加之节前备货,需求有支撑。在低库存、下游订单的支撑下,纯碱价格继续上涨,目前沙河重碱价格在2850—2900元/吨。 在申银万国期货化工高级分析师陆甲明看来,纯碱供应偏紧主要原因在于光伏玻璃的新增需求以及纯碱出口恢复。去年下半年光伏玻璃装置落地较多,截至2022年12月光伏玻璃的环比产量从6月的132万吨/月增加至173万吨/月。而2021年1—6月光伏玻璃的月度产量平均约80万吨/月,12月达到173万吨,增幅明显。 “强现实和弱预期的博弈,决定了纯碱不同月份合约价格走势的不同。”周小燕表示,从基本面来看,远兴能源投产速度加快,由之前的下半年点火提前至3月份,5月第一条生产线试车,6月第二条生产线试车,6月底项目一期工程总体投入运行。按产能爬坡期来看,供给压力主要集中在2309合约上,这也是2309合约与2305合约月差大幅扩大的原因。 展望后市,陆甲明表示,目前纯碱供应偏紧,价格仍处于偏强运行的态势。后市需重点关注纯碱的区域供需变化,目前西北地区已经开始累库,后续关注华北和华东的上游库存变化趋势。此外,还需要关注博源项目的进展情况,由于新增产能较大,因此对于修复目前纯碱结构性的供需差意义较大。 周小燕表示,未来纯碱的走势应重点关注远兴能源实际投产情况,另外还需关注光伏玻璃的投产进度。随着远兴能源投产,供给压力释放,纯碱供需格局将从偏紧转为宽松。 王凯认为,春节前纯碱价格或继续维持坚挺,年后主要关注远兴能源天然碱项目投产进度,供应端压力年中较大概率兑现。中长期看,碳达峰中和背景下,光伏市场依然有较大增量空间,来自光伏玻璃方面的需求仍值得期待,建议继续关注光伏玻璃投产进度、浮法玻璃产销、纯碱供应增量、海外需求、煤炭价格走势等因素。 |

|

|  |

|