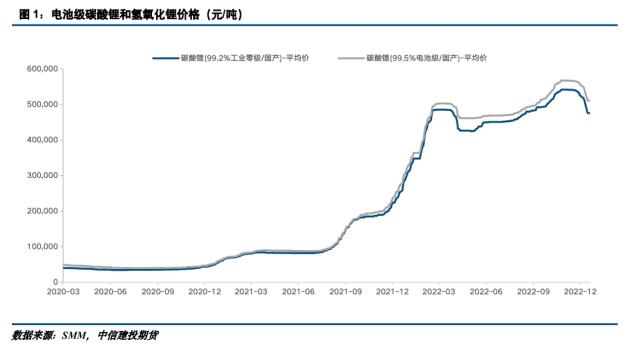

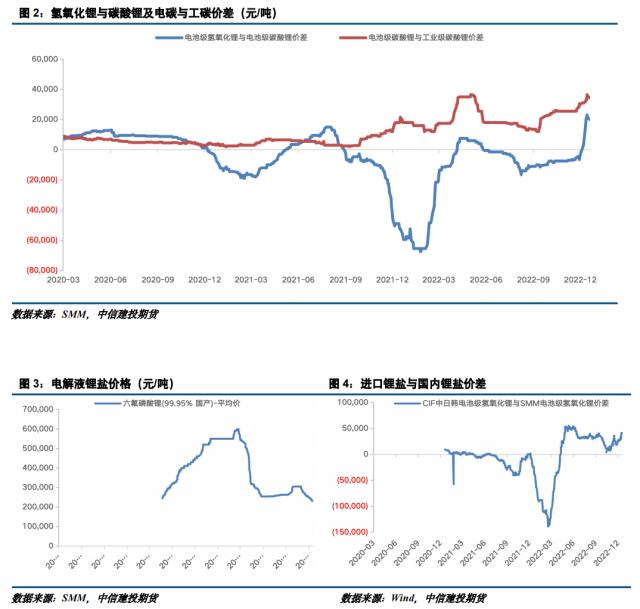

来源:CFC金属研究 摘要 观点: 短期内,需求转弱,锂价维持弱势运行。 理由: 供给端,供给偏弱。境外部分投扩产项目出现不同程度的延期,全球锂供需格局依旧保持紧缺;国内方面,此前江西锂企停产的锂盐生产线现已恢复运行,整体影响不大,但冬季盐湖开发受阻,开工不足,供给短期仍然偏弱; 需求侧,尽管长期趋势向好,但在补贴退出的初期,市场面临不确定性,市场普遍预期一季度汽车消费乏力,且随着年末抢装周期结束,下游采购意愿不强,电池厂下调产量,短期锂盐需求或继续走弱; 对比来看,短期内供需双弱,但需求下滑幅度导致采购谨慎,对价格影响更大,且未来供给释放,供需转向宽松的预期继续压制价格; 从市场层面看,随着锂盐价格的持续回落,看跌情绪高涨,多数盐厂陆续下调心理预期且降幅较为明显,恐慌情绪有蔓延趋势,正极厂商观望情绪浓厚。 综合来看,尽管从短期供需并未大幅过剩,但市场情绪整体较为悲观,向锂盐价格施加较大压力,预计锂盐价格震荡走弱为主。 操作策略: 市场情绪较为悲观,锂盐价格震荡走弱,建议按需采购,消化库存为主。 风险提示: 需求超预期;供给增量不及预期;新能源产业政策变化;国外矿源投资受限 正文 一、市场回顾 本月锂盐价格持续走低。国产电池级碳酸锂自566500元/吨的价格一路下行至512000元/吨;国产电池级氢氧化锂价格则从月初560000元/吨的价格下跌至533500元/吨。主要原因在于下游采购意愿不强,市场情绪整体较为悲观,多数锂盐厂商下调预期价格,虽然从供需格局看,短期内锂盐仍面临紧缺格局,对锂盐价格形成一定支撑,少数锂盐生产企业也存在一定挺价行为,但持续走低的锂盐价格不断向市场施加压力,叠加中旬Pilbara锂精矿拍卖价格下跌,导致市场情绪和预期价格持续走弱。 二、产业新闻 2.1鞍重股份(24.51 -0.89%,诊股)控股孙公司江西领能锂业一碳酸锂产线停产 12月1日,鞍重股份发布公告称,公司控股孙公司江西领能锂业有限公司为配合上高县高新技术产业园基础设施升级改造(嘉美路改造工程),拟临时停产进行设备检修及设施维护。此次停产的生产线是公司于2022年年初启动投建的一期年产1万吨电池级碳酸锂生产线项目,该项目此前经过两个月的设备调试之后,已投产运行。 2.2江西宜春此前停产的碳酸锂冶炼企业全部复产完毕 12月9日,永兴材料(93.22 +2.52%,诊股)发布公告称,公司全资子公司永兴新能源生产设施排查检修已完成,于2022年12月9日(今日)恢复生产。截止今日,此前宣布临时停产的永兴新能源、天成锂业、协成锂业、领能锂业已全部宣布复产。 2.3Pilbara锂精矿拍卖价格下跌300美金 12月14日,Pilbara Minerals进行了新一轮锂精矿拍卖,竞价约为7,505美元/吨,较Pilbara在2022年11月16日成交价下跌300美元/吨,跌幅为3.8%。本次拍卖精矿品位5.5%,经折算1吨LCE的成本价约为54.9万元/吨。 2.4海南矿业(7.32 -0.27%,诊股)氢氧化锂项目正式开工 12月15日,海南矿业氢氧化锂项目在儋州市洋浦新材料产业园开工。作为海南矿业在“铁矿石+油气”之外着力打造的第三个主赛道,该项目拟建设一条年产2万吨的电池级氢氧化锂生产线,预计2024年一季度竣工投产。 2.5中矿资源(72.53 +5.12%,诊股):所属Bikita矿山和Tanco矿山的锂精矿持续运回国内 12月21日,中矿资源在互动平台表示,公司所属Bikita矿山和Tanco矿山的锂精矿持续运回国内,将进一步提升公司原料保障的自给率,以稳定保障公司现有2.5万吨锂盐生产线及拟扩建的3.5万吨高纯锂盐项目的原料供应。公司将根据合同及客户需求,合理生产锂盐产品。 2.6雅保预计锂价仍将保持高位 11月29日,据英国《金融时报》消息,全球最大的锂生产商雅保(Albemarle)预计,关键电池金属锂的高价格将持续数年,尽管它已引发了扩大供应的热潮。雅保按市值计算是全球最大的锂生产商,预计今年将从其位于智利、美国和澳大利亚的资产中生产13万至14万吨碳酸锂,其产量将在生产国和中国加工。 三、产业数据 3.1 锂盐价格 锂盐价格持续回落。截止2022年12月30日,电池级碳酸锂价格为51.2万元/吨,较上月同期环比下跌9.62%,相较于上周54.6万元/吨的价格下跌6.23%;电池级氢氧化锂价格为53.35万元/吨,较上月同期环比下降4.73%,较上周55.2万元/吨的价格下跌3.35%。锂下游需求持续走弱,市场悲观情绪升温,锂盐价格持续下行;电池级碳酸锂与电池级氢氧化锂之间价差在本月扩大28000元至21500元,电池级碳酸锂与工业级碳酸锂价差同样扩大10000元至35500元;受碳酸锂价格下跌所带来的成本减少影响,叠加目前产能较为充足,下游采购较为谨慎,六氟磷酸锂价格自月初开始便一路下行至23.2万元/吨,跌幅达14.39%;进口锂盐与国内锂盐价差从上月35682.7元/吨扩大至41079.5元/吨。   3.2 锂矿价格 锂矿价格月初上涨至5510美元/吨,月末回落至5505美元/吨。12月锂精矿价格自12月7日上行至5510美元/吨后便一直维持在这一较高价位,月末回落至5505美元/吨,环比上涨0.46%,整体呈现出先升后降的局面。偏紧的供需格局为锂精矿价格提供有力支撑,但不断下行的锂盐价格或许会将压力进一步传导至锂精矿方面,锂精矿价格或有可能承压运行。  3.3前驱体及正极材料价格 三元前驱体价格走势分化。具体来看,三元前驱体523本月价格逐步下调至10.625万元/吨,跌幅为3.85%,而三元前驱体811的价格则同样逐步下调,月末价格为13.1万元/吨,跌幅为2.42%。从二者价差来看,虽然二者价格在本月均有所下调,但从三元前驱体523价格下调幅度明显大于三元前驱体811,因此价差从上月的2.375万元/吨扩大至2.475万元/吨,可能是钴价下跌与镍价上涨使得三元前驱体523与三元前驱体811的材料成本分化所致。  3.4 锂盐进出口 进口方面,锂盐进口量和均价变化不一。11月我国碳酸锂进口量12412吨,环比增加49.78%,同比增加203.18%,进口量较10月大幅增加。碳酸锂进口均价53673美元/吨,环比增长5.77%。氢氧化锂进口量151吨,环比减少32.89%,同比增长179.63%,进口量较10月有所回落,氢氧化锂进口均价18889美元/吨,环比下降28%。 出口方面,锂盐出口量变化不一,均价有所回升。11月我国碳酸锂出口量1028吨,环比增长71.91%,同比增长51.18%,出口量较10月大幅增长。碳酸锂出口均价75306美元/吨,环比增加1.18%。氢氧化锂出口量8877吨,环比减少8.88%,同比增加48.62%,出口量较10月有所回落,氢氧化锂出口均价48652美元/吨,环比增加2.55%。  3.5 国内锂盐产量及库存 锂盐产量有所降低,库存有所回升。生产方面,碳酸锂当月产量33986吨,同比增长74.06%,环比降低7.27%;氢氧化锂当月产量25351吨,同比增长47.76%,环比小幅上涨0.56%;库存方面,碳酸锂当月库存18298吨,同比下降45.58%,环比增长1.22%,其中,下游库存9718吨,同比下降67.51%,环比下降21.48%,冶炼厂库存同比增加130.96%,环比增长50.53%,下游看跌情绪较重,不愿意接货,以消耗库存为主,冶炼厂库存有所累积,下游去库明显。  3.6 电池及废旧电池价格 三元锂电池与磷酸铁锂电池价格走势分化,废电池价格涨跌不一。电池价格方面,动力型方形三元电芯、动力型软包三元电芯以及钴酸锂电芯价格相较于上月保持不变,分别为1.1元/Wh、1.15元/Wh和9.85元/Wh,同比分别上涨37.5%、38.5%和16.57%,小动力型方形磷酸铁锂电芯价格为0.91元/Wh,环比上月下跌2.15%,同比上涨31.88%,动力型方形磷酸铁锂电芯价格为0.99元/Wh,环比上月下跌1%,同比上涨33.78%;废旧电池方面,受本月碳酸锂价格持续回落影响,废电池价格和折扣系数均有所下降。废旧523方形三元电池价格为58200元/WH,同比上涨85.35%,较上月小幅下跌12.48%,作价系数为154.5%,废旧磷酸铁锂电池价格为25600元/WH,较上月下跌23.7%,折扣系数58%,废旧钴酸锂电池价格为82200元/WH,同比下跌19.21%,较上月环比下跌9.67%,电池系数106%。   3.7动力电池生产及装机情况 动力电池产量走势不一,装机量有所上升。产量方面,11月份,中国动力(15.57 +0.84%,诊股)三元电池产量为24.2GWH,环比小幅下滑0.16%,同比增长132.96%,磷酸铁锂电池产量为39.11GWH,环比增长1.45%,同比增长119.74%。新能源汽车发展态势迅猛,锂电池终端需求回暖,装机量有所上升。其中NCM装机量上升至11.035GWH,较上月上升2.02%,同比增速为19.49%,LFP装机量上升至23.09GWH,较上月上升17.42%,同比增速为99.5%。在动力电池占有率方面,LFP占有率上升至67.39,NCM占比则降至32.21%。   3.8 新能源汽车产销情况 11月新能源汽车产销情况良好,但同比增速有所放缓。新能源汽车当月产量76.8万辆,相较上月增加5691辆,环比小幅上涨0.75%,同比增长67.98%,当月销量78.63万辆,相较上月增长71684辆,环比上涨10.19%,同比增长74.79%。受下游旺盛需求引导引导,国内新能源汽车渗透率继续走高,当月渗透率为33.78%,为2020年以来的最高水平。  三、总结与展望 总的来看,锂盐价格持续走低反映了当前市场整体情绪较为低落,这种情绪或在接下来传导至原料端锂矿方面,月末锂矿价格回落也在一定程度强化了这种可能。此外进出口数据显示,相较10月数据,11月碳酸锂进口大幅增加,原因更多在于10月碳酸锂进口量的低基数所致。而在出口方面,由于此前限电、检修等情况对锂盐生产的影响逐步减弱,10月以来氢氧化锂出口量逐步回升,虽然11月氢氧化锂出口量环比有所下降,但仍属于正常水平。随着国内疫情管控措施的放松,消费需求有所回暖,11月动力电池装机量有所上升,此外在新能源汽车产销情况方面,产销数据良好,市场情绪依旧火热。 展望未来,虽然新能源汽车购置税补贴政策已于2022年12月31日终止,但免征新能源汽车购置税政策将继续延续,仍将继续助力新能源汽车产业发展,此外新能源汽车渗透率的持续走高也表明我国新能源(4.15 +0.73%,诊股)汽车市场已从政策拉动转向市场驱动,未来仍将保持良好的发展态势,从需求侧基于锂价一定支撑;供给方面,长期来看,全球各大锂生产企业的投扩产计划大都有序推进,预计未来两年锂供给量将会大幅增加,在一定程度上将会改善当下供需紧缺格局,但短期供给依旧偏紧;在市场情绪方面,目前悲观情绪升温,持续走低的锂盐价格在一定程度上带来了市场恐慌情绪,锂盐价格承受较大下行压力,叠加下游采购需求走弱,预计锂盐价格将以震荡走弱运行为主。 |

|

|  |

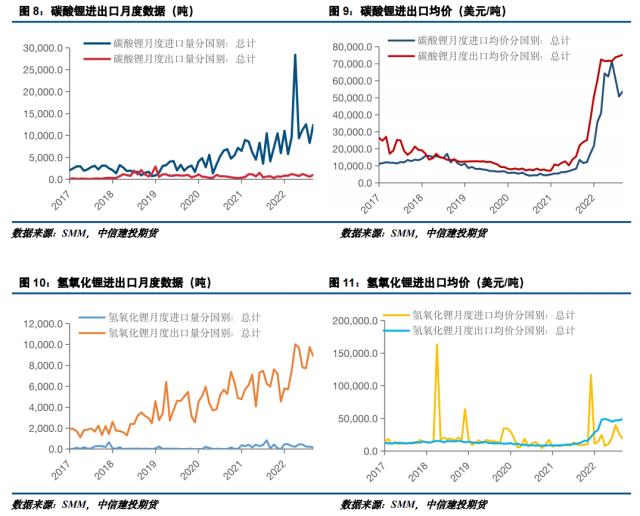

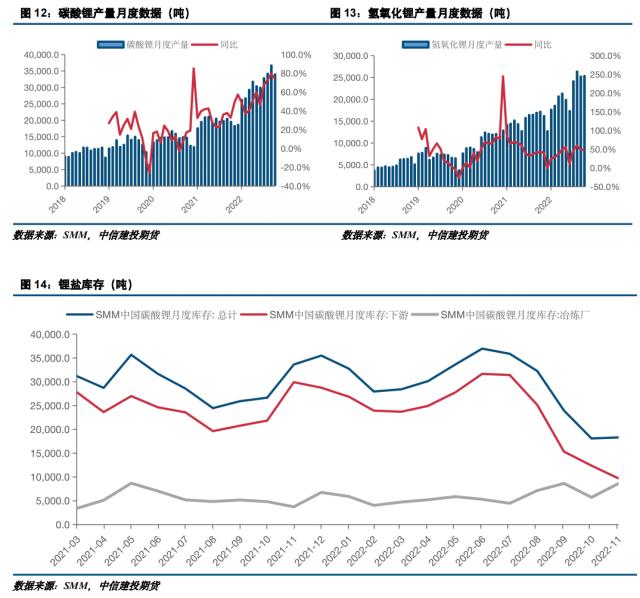

|