来源:东海期货 投资要点: 从明年产能置换大省山西和内蒙古的情况来看,虽然将有大批产能在明年集中淘汰,但与此同时新增产能也将逐步达产,从数量上看将呈现为净新增,新旧产能置换或存在一定时间差,但从目前全国产能过剩的情况来看,预计对整体行情影响不大,焦化产能对市场的影响已经在边际弱化。 焦化行业长期处于中游且行业集中度不高,明年若无外力制约焦炭供应,预计焦化利润将继续维持低位运行,而焦炭产量将与焦化利润呈现动态平衡的态势。 目前已明确煤炭增产保供政策至少将持续至明年一季度,在当前国际能源局势下,保供政策持续将是大概率事件,且随着核增产能逐步达产,2023年煤炭产量预计将继续呈现同比增长的态势。不过值得注意的是,今年虽然安全检查被弱化,但出现采掘接续紧张的煤矿越来越多,安全局势愈发严峻,这将是明年最大的风险因素,若出现特大安全事故,保供与安全的平衡可能会出现偏移,将对煤炭产量释放造成影响。 近期房地产利好政策频出,从“保交楼”到“保项目”再到“保房企”,配合一系列金融政策的出台,市场信心得到一定提振,目前情况来看,较大的不确定因素在于疫情扰动下消费者的真实需求复苏。 粗钢压减政策和房地产政策的复苏情况仍然将是影响明年需求的重要因素,若钢厂利润得不到较好恢复,焦煤焦炭仍将持续笼罩在需求负反馈的阴影下。 1.2022年双焦行情回顾 2022年初,焦炭现货终于结束了自去年底开始的连续下跌,在原料焦煤的成本支撑下开始提涨,但焦煤同时也挤压了焦炭的利润,焦企有价无利。焦煤供应紧张主要在于山西突发煤矿事故,叠加年底大矿已完成年度生产目标,不少工人已返乡过春节。下游方面,由于粗钢压减政策及秋冬环保限产,日均铁水产量年前降至200万吨以下,1月目标松解,钢厂高炉陆续复工,铁水产量回升,焦炭成本和需求的支撑下,1月落地三轮提涨。 2月秋冬环保政策叠加冬奥会,黑色产业链上下游均有限产,焦企在供需双降局面下被动接受两轮提降。冬奥会结束后,多地陆续解除重污染天气防治措施,北方多地高炉复产,焦炭盘面在强预期带动下强势上涨至近4月新高。 进入金三银四传统季节性旺季,两会结束叠加秋冬季环保限产告一段落,政策性制约因素排除后,下游钢厂复产积极性较高。在需求复苏强预期下,钢厂对焦企提涨接受度较高,焦炭从2月底提涨至4月末,累计提涨六轮,钢厂利润被严重侵蚀,钢焦博弈进入白热化阶段。4月上旬北方主产地疫情爆发,省内省外均对高速限制,焦炭上下游物流流转不畅,焦煤焦炭积压在生产端无法运出,钢厂原料库存告急,也进一步促成了焦炭提涨的快速落地。

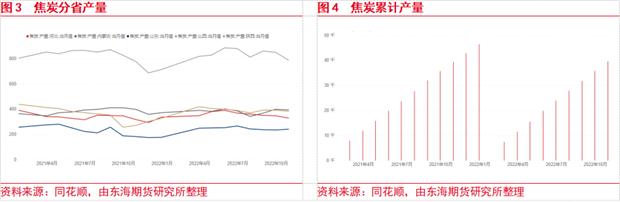

煤炭进口关税自5月1号降为零,且策克口岸在关闭7个月后于5月25日恢复通关,国家加大煤炭进口的政策倾向明显,焦煤进口量也在政策支持下开始稳步回升。随着市场对煤炭供应产生增长预期,叠加梅雨季节性淡季,下游钢厂以控制到货压价焦炭,5月焦炭提降四轮全部落地。 焦炭经历连续提降后基本跌至底部,引发贸易商入场抄底,焦炭库存去化,在市场情绪的好转下,6月焦炭提涨两轮落地。但此时南方多地暴雨,华东梅雨季节,下游开工不及预期,市场情绪在强预期弱现实的预期差之下迅速冷却,焦炭在两轮提涨后进入连续下降通道。 6月16日随着美联储加息75bp,全球交易经济衰退预期,工业品板块集体下跌,黑色难以独善其身,叠加国内季节性淡季,日均铁水产量从6月10日的243万吨一路下滑至7月29日的213万吨。整个7月,焦炭持续笼罩在需求负反馈的阴影下,上月还呈现分化的市场心态在残酷的现实面前已逐步达成一致跌至冰点。同时煤炭保供效果超出预期,焦煤产量以及进口量稳步增长,焦煤也进入下行通道。在成本塌缩和需求弱势情况下,盘面焦炭主力合约一度跌至2649.5元/吨,为当时近一年新低。 8月北方极端天气频发,内蒙古及山西皆遭遇暴雨,气象部门发布预警后煤矿被要求停产撤离,8月原煤产量明显收缩,煤价小幅提涨。焦企经历前期连续提降后普遍陷入亏损,很多焦企主动限产幅度高达50%,焦炭在自身供给收缩及成本支撑下落地两轮提涨,焦企利润得到一定恢复。 进入金九银十传统旺季,随着国家一系列稳经济政策的落实,下游需求有所恢复,日均铁水产量稳步回升,焦炭也在真实需求的支撑下开始提涨。终端需求情况虽然有所好转,但钢厂一直面临有价无利的情况,利润维持低位甚至亏损,由此引发的负反馈也传导至上游,焦煤焦炭上涨空间有限。进入十月,国庆以及重要会议的召开,部分煤矿停产,引发市场对于煤炭供应收缩的预期,但实际上相比去年来说,煤矿复产速度超出市场预期,焦煤市场在强预期弱现实的落差下迅速下跌。焦炭失去成本支撑,从十一月开始进入连续提降通道,焦企亏损严重。 2.焦炭供应情况 2.1.焦化产能情况 经历了2020年焦化集中去产能以及2021年新投产能逐步达产,今年主要是逐步置换一批4.3米落后产能,相比往年来看,量级相对较小,且置换时间较为分散,整体而言对市场影响不大。截止2022年10月28日Mysteel调研统计,2022年已淘汰焦化产能940万吨,新增3168万吨,净新增2228万吨;预计2022年全年淘汰2804万吨,新增5328万吨,净新增2524万吨。全国冶金焦在产产能55934万吨,其中碳化室高度4.3米及以下产能约11684万吨,5.5米及以上产能约44310万吨。 根据国家统计局公布的最新数据,今年1-10月,全国焦炭产量为39684.5万吨,同比增长0.1%,产量前五的省仍然是山西、陕西、内蒙古、河北和山东,在全国产量中的占比分别为21%、10%、9.7%、8.9%及6.1%。

在几大产焦大省的在产产能中,山西和内蒙古的4.3米及以下焦炉最多,也成为了近两年产能置换的重点省份。7月23日,山西省政府办公厅出台《关于推动焦化行业高质量发展的意见》,其中提出,将分期分批关停退出4.3米焦炉,已“上大关小”的4.3米焦炉,新项目建成具备投产条件后关停,2023年底前全部关停;未“上大关小”的4.3米焦炉2023年底前全部关停。科学调控焦化产能和焦炭产量,实行焦化产能总量调控制度,全省焦化总产能控制在14372.4万吨以内,不再新增焦化产能。从文件可以看出,2023年将是山西关停4.3米焦炉的重要时间点,从今年的情况来看,部分计划淘汰的焦炉因为长期陷入亏损,甚至主动提前关停,叠加环保政策趋严,预计明年山西淘汰4.3米的计划大概率将严格执行。 据钢联10月统计,山西4.3米焦炉涉及在产产能3086万吨,相关企业已有淘汰计划,至2023年底预淘汰2586万吨,预新增4860万吨,至2025年底全部退出淘汰,预计2025年累计新增5175万吨。 内蒙古作为焦化大省,焦化产能占全国总产能约十分之一,焦炭产量常年排名全国前三,同时也是除山西省外,4.3米及以下焦炉占比最多的省份。据钢联调研内蒙古全境现有32家焦企主产冶金焦,101座焦炉设计产能5880万吨,其中27座4.3米焦炉产能合计1340万吨,44座5.5米焦炉产能合计2380万吨,28座6.25米焦炉产能合计1900万吨,2座7.36米焦炉产能合计260万吨。 11月9日,乌海市焦化产业重组升级高质量发展领导小组办公室发布《2022-2024年乌海市焦化行业有序关停淘汰企业名单》公告。这是继2021年3月内蒙古自治区工业和信息化办公厅印发《内工信冶建工字(2021)85号》和《关于印发淘汰落后化解过剩产能计划的通知》之后,内蒙发布的关于产能置换的最新文件。文件显示,2023年6月和12月底之前将分别有22座4.3米焦炉产能合计725万吨和6座5.5米焦炉产能合计292万吨关停淘汰,也就是说预计2023年内蒙将有合计1017万吨计划淘汰。淘汰产能更多分布在明年上半年,全年淘汰产能占内蒙目前总产能5880的17%。单看淘汰量似乎会对区域内焦炭供应会造成一定扰动,但与此同时,有十余家焦企的新投产能也将陆续投产出焦,若明年全部达产,按照钢联估算明年内蒙古整体产能为净新增。 从明年产能置换大省山西和内蒙古的情况来看,虽然将有大批产能在明年集中淘汰,但与此同时新增产能也将逐步达产,从数量上看将呈现为净新增,新旧产能置换或存在一定时间差,但从目前全国产能过剩的情况来看,预计对整体行情影响不大,焦化产能对市场的影响已经在边际弱化。  2.2.主被动制约因素 外力因素方面,焦化供应端更大的扰动在于环保检查及以“以钢定焦”为代表的需求导向政策。在“双碳”背景下,节能减排和环保检查成为政策重心,焦化行业作为高能耗行业,环保检查趋于常态化,将成为制约焦炭产量释放的主要因素。日前,国务院印发“十四五”节能减排综合工作方案,提出将推进钢铁、水泥、焦化行业及燃煤锅炉超低排放改造。目前已有河北、河南、广东、广西、江西等14省份跟进发布“十四五”节能减排综合工作方案,综合来看,均有推进焦化行业全流程超低排放改造,促进行业高质量发展,持续改善环境空气质量的计划。今年由于多地受到疫情影响,环保检查频率降低,但明年仍存在一定不确定性。 山东一直是“以钢定焦”的代表省份,8月12日,山东省工信厅提出严格把全年粗钢产量控制在7600.3万吨以内、焦炭产量控制在3200万吨左右,预计将顺利完成任务,而从往年情况来看,山东“以钢定焦”政策明年大概率将继续执行。可以预见,环保检查、以需求制约焦炭产量、节能减排等政策制约,将是明年影响焦炭供应的外力扰动因素。 在外力制约因素减弱的情况下,对焦化供应影响最大的因素为主动因素焦化利润,今年的情况则为典型代表。今年虽然也间或有环保限产政策,但彼时焦化利润处于低位,大部分焦企已经在主动限产,在产能利用率偏低的情况下外力制约的影响显得微乎其微。一旦焦化利润恢复至盈亏平衡线以上,利润虽然不高但焦企生产积极性仍会提升进而提产,进而限产焦化利润的进一步抬升。焦化行业长期处于中游且行业集中度不高,明年若无外力制约焦炭供应,预计焦化利润将继续维持低位运行,而焦炭产量将与焦化利润呈现动态平衡的态势。 3.焦煤供应情况 3.1.煤矿产能情况 中国能源结构“富煤贫油少气”,已探明煤炭资源储量排世界第四,但优质炼焦煤资源稀缺。根据国土资源部统计,截止2016 年底全国保有查明炼焦煤资源量 3073 亿吨,占世界炼焦煤资源量的 23%,占全国煤炭保有查明资源储量的 19%。其中经济可采的炼焦煤储量仅有 395 亿吨,仅占炼焦煤保有查明资源储量12. 85%。在已查明的 3073亿吨炼焦煤资源量中,气煤( 不含气肥煤和1 /3 焦煤) 1405. 3亿吨,占已查明资源量的 46%,而焦煤、肥煤和瘦煤分别仅占 24%、13%和16%,且强粘结性的肥煤和焦煤比较短缺。 今年1-10月我国原煤产量累计值为368539万吨,同比增长11.8%,原煤日均产量保持在1200万吨以上,达到发改委年初定下的目标。10月份原煤产量为37009.5万吨,同比增长1.2%,虽有增长但增幅为一年新低,近一年月度平均增幅为11%。10月原煤日均产量为1194万吨,未达到国家要求。究其原因,主要是10月扰动因素较多,如全国疫情爆发、国庆及重要的会议的召开,煤矿均有不同程度的停限产,虽然及时复工,但相对于全年高强度的保供状态来说仍对煤炭供应造成一定影响。 国家能源局在四季度新闻发布会上表示,从重点产煤地区看,晋陕蒙新煤炭产量占全国的80.9%,对产量增长的贡献率达90.5%,充分发挥了产煤大省的作用。从国家统计局分省数据来看,今年前10个月,山西省原煤累计产量为106920.6万吨,同比增长8.8%;内蒙古原煤累计产量为96971.8万吨,同比增长16.5%;陕西原煤累计产量为61646.3万吨,同比增长7.2%;新疆原煤累计产量为32732.7万吨,同比增长34.8%。可以看出,晋陕蒙三大主产区虽然绝对值仍遥遥领先,但今年新疆煤炭产量的增量喜人,开发潜力巨大。 新增产能方面,发改委3月18日在《关于成立工作专班推动煤炭增产增供有关工作的通知》中,要求主要产煤省区和中央企业全力挖潜扩能增供,年内释放煤炭产能3亿吨以上,其中1.5亿吨来自新投产煤矿,另外1.5亿吨增量则通过产能核增、停产煤矿复产等方式实现。国家能源局11月14日表示,今年以来累计核准(含调整建设规模)煤矿项目14处、新增产能6200万吨/年以上,推动进入联合试运转试生产煤矿产能约9000万吨/年。从数据对比可以看出,实际核增产能距离原目标还有一定差距,煤矿核增手续复杂,涉及多部门合作,短时间内大量核增的难度较大,预计将在明年逐步释放。

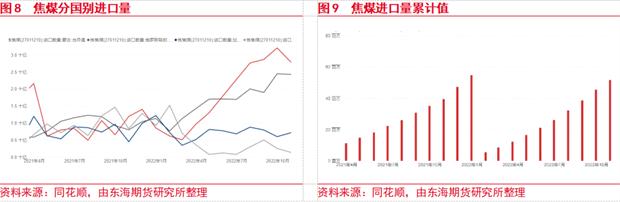

传统产煤大省如山西和陕西经过多年采掘且地质条件复杂,可增长空间极其有限,今年以来,山西在稳定现有煤炭产量基础上,推进了64座煤矿核增产能3860万吨/年、9座建设煤矿进入联合试运转增加产能960万吨/年。内蒙古和新疆地质条件较为优越,主要为露天矿,也成为核增产能的重点区域。据内蒙古日报报道,今年以来,鄂尔多斯(15.66 +0.26%,诊股)市全力挖潜增产,累计新增复工煤矿46座,增加产能9570万吨/年。加快推进煤矿各项手续办理,积极争取煤矿产能核增,累计已取得核增批复煤矿87座,增加产能1.21亿吨/年。国家能源集团新疆公司是新疆地区最大的煤炭企业,6月13日,国家发改委确定一批具备安全核增产能条件的煤矿名单,其中国家能源集团新疆公司旗下煤矿共计核增2200万吨/年。 3.2.安全与保供的平衡 从明年的产量计划来看,山西省明确了2023年产量目标。6月20日山西省政府印发《山西省煤炭增产保供和产能新增工作方案》,方案提出2022年煤炭产量目标为13亿吨,力争2023年比2022年再增加煤炭产量5000万吨,全年达到13.5亿吨。目前省级目标已经分拆到各产煤地级市,且今年正在照计划完成目标,预计明年将大概率完成13.5亿吨目标。国家层面,8月国家能源局落实国务院部署,联合有关部门与各产煤省区签订煤炭安全保供责任书,明确2022-2023年煤炭产能和日均产量任务,对省区完成产量和调出量的情况进行政策激励或约束,确保全国日均产量达到1200万吨以上,争取1250万吨以上,保供计划将至少延续至明年3月。在国际能源局势紧张的情况下,可以预计明年煤矿增产保供持续将是大概率事件。 煤矿增产保供政策推行以来,全国煤炭生产从去年的“阶段性保供”逐步进入目前的“常态化保供”,增产保供任务艰巨,煤矿在连续高压下生产,安全检查时间缩短,极易出现采掘接续紧张,给重大安全事故埋下隐患。据中国煤炭报报道,我国目前已确定的采掘接续紧张煤矿367处,涉及山西、内蒙古、新疆等22个省(自治区)。今年的安全事故也呈现多发态势,据山西日报报道,截至目前,今年山西省煤矿共发生死亡事故52起,死亡62人,同比去年事故起数增加136%,死亡人数增加148%。不少国家级示范矿井也在今年发生事故,可见保供压力之大。 综合来看,目前已明确煤炭增产保供政策至少将持续至明年一季度,在当前国际能源局势下,保供政策持续将是大概率事件,且随着核增产能逐步达产,2023年煤炭产量预计将继续呈现同比增长的态势。不过值得注意的是,今年虽然安全检查被弱化,但出现采掘接续紧张的煤矿越来越多,安全局势愈发严峻,这将是明年最大的风险因素,若出现特大安全事故,保供与安全的平衡可能会出现偏移,将对煤炭产量释放造成影响。 4.焦煤焦炭进出口 海关总署数据显示,今年1-10月中国进口炼焦煤累计值为5164.1万吨,同比增长30.8%,蒙古和俄罗斯依然是最大的进口来源国,蒙古煤占比37%,俄罗斯占比33%,加拿大占比13%,美国占比8%。10月份中国炼焦煤进口量620.8万吨,同比增长41.6%,环比降9.3%,自此,炼焦煤结束了连续七个月的环比正增长。10月进口量下降主要受到北方地区疫情以及国庆期间甘其毛都口岸放假,预计11月、12月进口量将逐步回升。 4月28日,国务院关税税则委员会发布了关于调整煤炭进口关税的公告,自2022年5月1日至2023年3月31日,对煤炭实施税率为零的进口暂定税率。在今年紧张的国际能源局势下,加拿大及美国煤与国内煤价倒挂较多,零关税对这两国的煤炭进口量促进作用相对较小,政策执行后从这两国的进口焦煤量甚至不升反降。

零关税政策对俄罗斯煤及蒙古煤存在锦上添花的效果,政策执行后从俄罗斯和蒙古进口的焦煤出现明显增量,成为我国最主要的焦煤进口国,两者数据相加占总进口量超80%。蒙古国在零关税政策执行后更是超越俄罗斯再次成为我国第一大焦煤进口国,目前已连续6个月稳坐第一,可以说进口蒙煤的风吹草动将直接影响我国焦煤进口总量。除却进口关税政策的促进作用,蒙古国自身也存在加大出口创收的动力,近年国际煤价飞涨,基础原料出口在蒙古国GDP中占比极高,蒙古政府官员表示,蒙古国86%的出口产品销往中国,其中煤炭占一半以上。蒙古国政府为了增加外汇储备,已向珍宝塔本陶勒盖公司(ETT)下达了任务,要求从 2022年10月26日起为期6个月增收。计划一经推出,塔本陶勒盖煤矿至查干哈达的煤炭运输量直线攀升,这也是近期蒙煤进口量增加的直接推动因素。截至11月7日,甘其毛都口岸累计进口煤炭 1310.32万吨,同比上涨149.44%,甘其毛都目前的日均通关车辆已经维持在800车以上,大大超出市场预期700车,照此良好态势,预计明年甘其毛都通关车辆将恢复至疫情前水平。 另一方面,策克口岸在关闭7个月后已于5月25日恢复通关,去年有近三分之一的蒙煤通过策克口岸进口,今年通关后也为蒙煤进口增量起到重要补充,不过9月以来受疫情影响,策克口岸外调车一直处于异常状态,未到达到之前的水平。相比前两年疫情对蒙煤进口的影响,今年随着防疫政策逐渐成熟,疫情造成的影响正在边际弱化。叠加今年蒙古有多条铁路通车,基础设施正在逐步完善,加上在建项目,蒙古官员表示,到2025年蒙古的煤炭出口可能将达到每年7000万吨。 俄乌冲突爆发以来,俄罗斯能源在国际市场上遭受制裁,加上经济制裁引发的结算问题让俄煤进口商担忧,俄罗斯焦煤在国际市场上出现较多余量,中国买家积极探索人民币结算方式后,吸纳大量高性价比俄煤。近期随着温度下降,对海运俄煤存在一定制约,叠加今年两国贸易往来增加,口岸出现拥堵,也对俄煤进口造成影响。

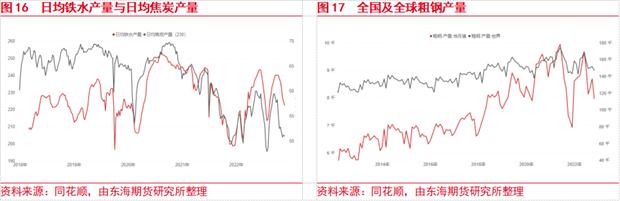

焦炭进出口方面,海关总署数据显示,1-10月中国累计焦炭进口量为41.6万吨,同比减少79.3万吨,同比降幅66%。1-10月焦炭出口量为781.6万吨,比去年同期增长40%。出口增长一部分原因是国际能源局势紧张,国际焦炭价格高位,焦炭出口利润丰厚,贸易商出口积极性较大;叠加国内焦炭利润长期低迷销售不好,焦炭出口成为一部分企业的补充渠道。今年我国很大一部分焦炭出口至印度,印度政府5月22日实施焦煤、焦炭零关税进口政策,利好今年我国焦炭出口,近期印度已恢复关税,预计将对焦炭出口造成一定影响。整体来看,中国焦炭属于自给自足型,进出口焦炭占比国内供需较小。海关总署数据显示,2021年中国进口焦炭133万吨,出口焦炭644 万吨。其中进口焦炭量占去年中国焦炭产量比仅为0.29%,出口焦炭量占焦炭产量比为1.4%。 5.下游需求情况 今年一季度,在秋冬季限产、冬奥会、两会等外部因素的制约下,多地高炉限产,日均铁水产量维持低位运行。三四月份疫情爆发,影响上下游物流运输,钢厂补库节奏受到扰动,终端需求也受疫情影响未能如预期兑现。五六月疫情基本得到控制,复工复产稳步推进中,国家积极发布多项稳增长促经济政策,市场心态得到提振,在经济大环境向好的背景下,焦炭需求将得到支撑,日均铁水产量也一路攀升至今年高点243.36万吨。后随着美联储加息,全球交易经济衰退预期,工业品需求萎缩,资金进入紧缩周期,日均铁水产量也在全球经济拖累下一路下滑。国内方面,房地产市场从去年下半年以来持续低迷,今年多地又出现预售房难以按时交房的情况,消费者信心受到一定打击。

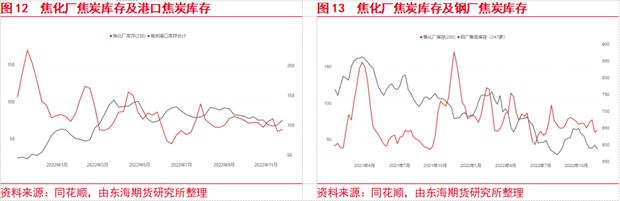

宏观经济环境偏弱的背景下,今年全年钢材利润难有起色,就算在销售回暖的金九银十传统旺季,也仅仅维持低位水平,与去年不可同日而语。钢厂资金受限,频频向上游寻求利润空间,导致焦化利润今年大半年都维持在盈亏平衡线以下,少数盈利的焦企主要靠化工品支撑。作为产业链最上游且行业集中度较高,焦煤利润情况相对较好,但来自下游的需求负反馈仍然限制其上涨空间。 在终端需求低迷及利润低位的压制下,钢厂补库积极性不高,全年基本维持在主动去库的状态下,根据钢联调研数据,247家钢厂焦炭库存今年最高位为2月25日的757万吨,而去年最高位为861万吨。焦煤库存也呈现类似的下游主动去库情况,230家独立焦化厂焦煤库存今年高位为1月28日的1396万吨,随后一路下滑,而去年同期焦化厂焦煤库存为1942万吨。港口库存也呈现类似的情况,贸易商仅仅在价格跌至底部时进场拿货,港口库存全年维持去库状态。下游库存低位,随之而来是低库存策略下对上游的压价主动权,钢厂维持焦炭刚性库存,焦化厂维持焦煤刚性库存,传导向上游便是今年焦煤焦炭的利润低位情况。  4月19日,国家发展改革委表示,2022年国家发展改革委、工业和信息化部、生态环境部、国家统计局将继续开展全国粗钢产量压减工作,确保实现全国粗钢产量同比下降。粗钢压减再次成为今年政策重心。去年下半年粗钢压减政策开始落地实施以来,政策力度极大,日均铁水产量连续下滑,焦炭直接需求受到大幅影响。2021年全国粗钢产量为10.35亿吨,同比下降2.8%,压减粗钢产量3000万吨。今年虽然在需求低迷的大背景下,粗钢压减政策的力度难以体现,但可以预见在双碳大背景下,粗钢压减政策明年也将大概率延续,成为宏观调控钢产量的重要方式。  统计局数据显示,今年1-10月全国粗钢产量为86056.9万吨,而去年同期为87704.6万吨,同比降低1.8%,而全球粗钢产量更是从美联储加息后开始连续下滑,世界钢协数据显示,2022年1-10月全球粗钢产量累计为15.527亿吨,同比减少3.9%,除印度外其他亚洲钢铁大国均出现不同程度的下滑。近期房地产利好政策频出,从“保交楼”到“保项目”再到“保房企”,配合一系列金融政策的出台,市场信心得到一定提振,目前情况来看,较大的不确定因素在于疫情扰动下消费者的真实需求复苏。 综合来看,焦煤供应方面,预计明年国内增产保供仍将持续,且进口量稳步好转,焦煤的结构性供应紧张问题已经缓解,对焦炭的成本支撑也相应减弱,需要关注连续保供状态下安全生产风险的积累。焦炭供应方面,今年焦化产能以置换为主,区域内存在小范围去产能引发的供应紧张,但整体而言影响不大,明年对焦炭供应扰动更大的外力因素可能在环保。焦炭自身矛盾已相对弱化,明年将继续以需求为主导,利润预计大概率维持在低水平区间。需求方面,全球经济仍处在加息周期中,资金紧缩对全球工业品需求都造成一定影响,国内虽然增长韧性相对较强,但也难以独善其身。粗钢压减政策和房地产政策的复苏情况仍然将是影响明年需求的重要因素,若钢厂利润得不到较好恢复,焦煤焦炭仍将持续笼罩在需求负反馈的阴影下。 风险提示 本报告中的信息均源自于公开资料,我司对这些信息的准确性和完整性不作任何保证,在任何情况下本报告亦不构成对所述期货品种的买卖建议。市场有风险,投资需谨慎。 |

|

|  |

|

微信:

微信: QQ:

QQ: