来源:美尔雅期货研究院 一 近期行情回顾:沪锌强于伦锌    近一个多月沪锌表现明显强于伦锌,其中既有人民币汇率贬值、又有基本面的原因。具体来看,相较9月初的价格,9月末内盘锌价下跌不到2.5%,LME锌下跌约为9%,沪伦比值向上突破8,进口亏损亦大幅缩小,在9月的最后一周,进口亏损多次逼近0,根据WIND的测算,截止9月30日,精炼锌进口为亏损786元/吨,相较前三季度,已明显缩窄。 美联储反复强调其控制通胀的决心,年内第三次连续大幅加息75bp,美元指数强势上行,有色金属整体承压。美联储大幅加息下,美元升值,人民币等非美货币加速贬值,LME锌以美元计价,而上期所锌以人民币计价,是近期沪锌强于伦锌的原因之一。此外,国内冶炼下滑,现货偏紧等基本面情况是近期沪锌强于伦锌的另一重要原因。 二 基本面情况 2.1、高频数据:国内现货偏紧情况突出,库存大幅去库,现货升水高企   由于现货偏紧,9月国内锌期现价差进一步拉大,上海物贸(7.16 +0.00%,诊股)锌现货升水8月最高触及400元/吨,9月进一步升至700元/吨,为3年来的最高点,月末部分回落,但仍维持在300元/吨左右的高升水状态。上期所锌期货月间价差亦有异动,7月开始,沪锌连一与连三间价差大幅跃升至600元/吨,为3年来的最高值,8月价差微微回落,9月价差则进一步拉大至700元/吨以上,最高探及800元/吨。 期现价差大幅拉大的背后是国内现货库存的快速下滑,截止9月30日,上期所锌库存为3.77万吨,仅略高于2018年同期,为近4年来的历史同期最低点,社会库存的情况则更加突出,截止9月29日,钢联统计的国内主要市场锌社会库存仅剩5.77万吨,远低于近年历史同期,至少是近5年来的历史最低点,相较而言,LME现货升水及库存的走势要相对平稳。当前国内“薄弱”的库存与二季度时高企的库存反差鲜明,国内在三季度的去库速度显著高于往年,这应主要归因于三季度国内精炼锌供给及进口的大幅下滑,而并非三季度消费强劲。     2.2、矿端:矿端收缩程度不及冶炼,加工费再次上调  根据ILZSG,1-7月全球共产出锌精矿720.83万吨,累计同比减少2.12%,7月当月产出105.08万吨,同比小幅减少0.57%。受新冠疫情、矿山品位下滑、极端天气等影响,海外大型矿企的产出大幅不及预期,国内锌矿产出同比下滑亦较多,但由于锌价处于相对高位,矿山利润较为丰厚,激励海外小型矿企增产,全球矿端总产出收缩不及冶炼端。 具体到国内,截止9月30日,根据SMM统计,国产锌精矿加工费报4250元/吨,环比上周上调300元,进口矿加工费报255美元/吨,环比上调35美元,加工费连续上调,亦可侧面证明,矿端的收缩程度不及冶炼端。以最新的加工费折算,进口矿经济效益明显好于国产矿,进口矿约比国产矿便宜2500元/吨,事实上,这种进口矿存在进口利润的局面已持续了近3个月,在进口数据上具体表现为6、7、8三月进口锌精矿量同比均录得增加,分别增加25.48%、3.99%、23.8%,进口矿正在加量流入中。    2.3、冶炼端:内外均偏弱,但国内冶炼存恢复预期   根据ILZSG,2022年1-7月全球精炼锌产出789.96万吨,累计同比减少3.11%,7月当月产出114.10万吨,同比减少2.48%,预计8月的降幅会扩大。根据SMM统计,1-8月国内精炼锌共产出390.97万吨,累计同比减少3.27%,其中6、7、8三月各产出49.03、47.59、46.27万吨,同比分别下滑3.48%、7.63%、9.08%。三季度国内、国外精炼锌产出均偏弱,但原因不同。海外产量缩减主要在于能源危机下,欧洲精炼锌产出的下滑。欧洲对俄能源依赖程度高,俄乌开战后,俄逐渐减少对欧天然气输送作为对自身所受制裁的反制,10月5日,欧盟委员会主席冯德莱恩表示,俄罗斯向欧盟输送的天然气从40%下降到7.5%。能源危机下,欧洲天然气和电价飙涨,欧洲相当一部分冶炼产能受成本大幅抬升的影响而出现减产停产,减产行为始于上年四季度并持续至如今。目前综合各方消息来看,欧洲目前已储备了足够度过今年冬天的天然气,因此年内欧洲能源局面崩盘的概率较低,近期欧洲天然气和电价也在下滑,但经过一个冬天的消耗,预计天然气储备将仅剩25-30%,若届时仍未能找到新的补充储备的渠道,2023年欧洲的能源局面将更加危险。 不同于欧洲,国内冶炼端的减量应当只是短期行为,受检修、限电等影响,国内6、7、8连续3月产出大幅下滑,后续随着检修结束,预期产出将回归至正常水平。冶炼利润方面,硫酸价格大幅下滑对炼厂利润负面影响较大,不过,近期加工费上调、冶炼利润较好的进口矿大量流入等可改善炼厂利润,促使冶炼恢复正常。 三 行情展望 假期外盘锌受嘉能可表示将从11月1日起对欧洲的Nordenham锌冶炼厂进行检修、伦敦金属交易所(LME)限制俄罗斯乌拉尔矿业金属公司(UMMC)的金属产品交割等消息提振,冲高上行,一度累计上涨近7%,不过,随后市场情绪冷却,叠加美国最新非农就业数据超预期,锌价大幅下跌,截止10月7日收盘,已回吐假期全部涨幅,国庆期间,累计小幅下跌0.65%。基本面及宏观驱动轮番登场,频繁切换,锌价大幅波动。宏观方面,仍以美联储加息抑制通胀为主,美联储官员不断强调其抑制通胀的决心,表示要停止或减缓加息的门槛较高,除非看到通胀有明显的好转趋势,并认为过早的减缓加息步伐是十分危险的,因此似乎不应对美联储减缓加息抱有过多的期望,来自宏观的压力或将持续。基本面,欧洲仍处在能源危机中,当地精炼锌冶炼受到严重限制,据各方消息,俄对欧洲天然气输入已降低至7.5%,欧洲目前已储备足够度过今年冬天的天然气,因此欧洲短期内能源崩盘的概率较低,不过经过一个冬天的消耗后,储备量将仅剩25%-30%,若仍无新的补充渠道,明年欧洲的能源短缺局面或将进一步升级;另一方面,在海外整体宏观经济增速放缓的大势下,海外精炼锌消费亦回落,LME库存低位持稳。国内方面,6、7、8月供给大幅下滑,库存大幅去库,升水大幅走高,对内盘锌价形成有力支撑,促进沪伦比抬升,不过不同于欧洲冶炼厂所受限制,国内冶炼下滑应当是短期行为,步入第四季度,预计国内供给端将渐渐恢复至正常水平,加工费上调、进口矿加量流入均有助于国内冶炼恢复;国内消费端,基建增速亮眼、家电亦较有韧性,总消费主要受房地产加速下滑的拖累,预计中短期内难有大的改观。 国庆节后,国内冶炼能否恢复至正常水平是基本面中最主要的变量,可重点关注社会库存及现货升水等数据。具体操作上,若冶炼如预期恢复,则可重点关注内盘锌价补跌外盘前期跌幅的机会,及期货月间价差(缩小)回归带来的跨月套利机会。 |

|

|  |

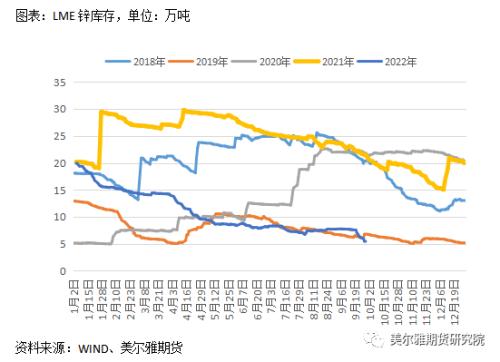

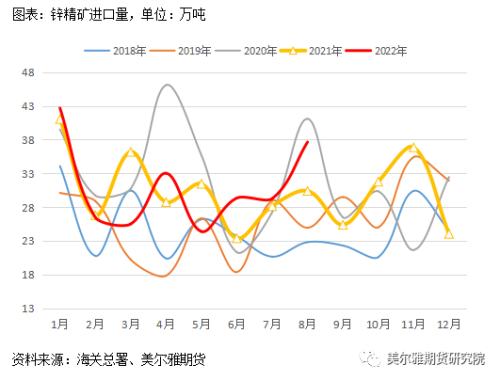

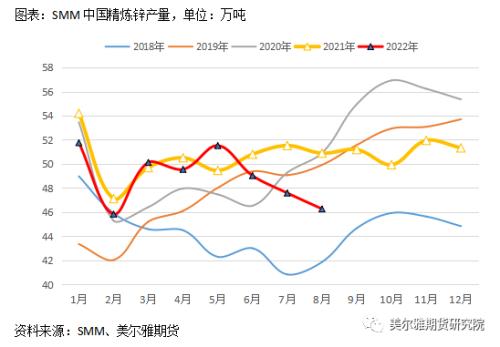

|