【20220816】锌周报:供应端扰动再起 核心观点:震荡偏强 海外能源成本持续上升,国内限电带来供应减量,在需求预期调整之前,供应端减产问题或支撑锌价震荡偏强运行。 冶炼利润:偏空 上周国内TC上调50元/金属吨至3850元/金属吨;进口TC上调10美元/干吨至175美元/干吨。平均冶炼利润约为580元/吨。 现货升贴水:偏多 上海对09合约升水385-490元/吨;广东对09合约升水242-380元/吨;天津对09合约升水575-585元/吨。 镀锌开工率:偏多 镀锌板企业周度产能利用率环比上升2.68%至60.05%;镀锌结构件企业周度开工率环比上升1.19%至70.35%。 合金开工率:偏空 压铸锌合金企业周度开工率环比下降8.02%至35.89%。 国内库存:偏空 上周国内社会库存增加0.48万吨至13.92万吨;保税区库存持平于1.33万吨。 LME升贴水:偏多 LME锌0-3升水下降至98.75美元/吨;远月3-15升水抬升至419.25美元/吨。 进口利润:偏多 锌精矿进口利润约为-2290元/吨,锌锭进口利润约为-4399元/吨。 LME库存:偏空 上周LME锌库存增加0.06万吨至7.45万吨。 上周总结:上周美国公布7月CPI数据,同比增长低于预期;荷兰天然气价格持续走高,欧洲能源问题还在发酵,伦锌驱动更为直接,沪伦比值小幅下降。国内方面,受益于上涨的锌价及TC,冶炼利润环比略有修复,但仍旧难以弥补硫酸价跌带来的损失;近期极端高温天气持续时间较长,部分水电占比较大的地区发电能力大幅下降,本周一四川地区发布限电通知,当地部分锌冶炼厂相应将停产5天,预计有6000吨左右的产量或将受到影响,锌锭供应预期随之下调;需求方面,近期道路及交通相关订单有所好转,随着淡季临近尾声,镀锌开工率或仍有上升空间。

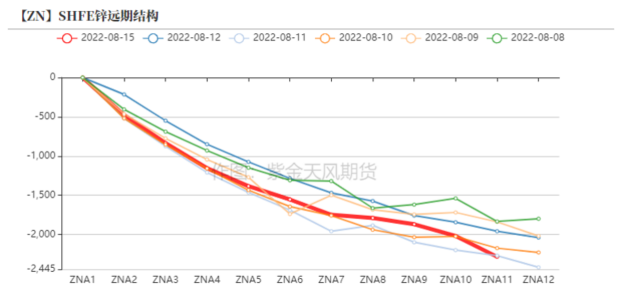

内外锌价走强 矿冶利润修复 内外锌价走强 外盘涨幅更大 上周公布的美国7月CPI增速低于市场预期,外加能源问题持续发酵,内外锌价走强。沪锌主力合约开于24410元/吨,周内高点25435元/吨,低点23850元/吨,收于25160元/吨,周涨幅2.99%。上周伦锌开于3469.5美元/吨,收于3609.5美元/吨,周涨幅3.47%。 结构上看,LME锌0-3升水下降至98.75美元/吨;远月3-15升水抬升至419.25美元/吨。

数据来源:紫金天风风云 各地现货升水走高 上周,上海地区升水走高,主要是由于贸易商换月报价、月差较大造成,下游买货意愿较弱,市场成交环比趋弱; 广东地区可交割的锌锭较少,相应现货升水有所上涨,下游采购仍然较为谨慎,整体成交环比略有改善; 考虑到部分炼厂还在复产之中、运输受到疫情干扰,天津地区当前到货量仍然偏少,外加贸易商换月报价,天津现货升水明显走高,当地下游维持刚需采买,成交相对较好。

数据来源:紫金天风风云 进口矿吸引力环比下降 上周国内TC上调50元/金属吨至3850元/金属吨;进口TC上调10美元/干吨至175美元/干吨。 国内矿山开工率逐渐回升至去年同期水平附近,炼厂原料库存天数环比上升,国内原料供应环比趋宽。上周进口矿亏损指标达到2300元/吨附近,搭配30%进口矿进行生产的测算利润转为负数,进口矿对冶炼厂的吸引力环比下降。

数据来源:紫金天风风云,紫金 研究所 研究所 矿冶利润均有修复 随着锌价的上行,上周矿企利润有所修复,达约9486元/吨;炼厂利润周内同样略有回升,平均冶炼利润在580元/吨附近。 具体来看,目前冶炼利润主要靠锌锭部分贡献,占比达60%左右;硫酸部分带来的收入不断被压缩,部分地区的冶炼副产品已经转为亏损。此外,由于近日极端高温天气持续较长,本周一四川地区发布限电通知,当地部分锌冶炼厂相应停产5天,预计有6000吨左右的产量或将受到影响。

数据来源:紫金天风风云,紫金 研究所 研究所 比值环比下降 进口亏损扩大 能源问题发酵 比值环比下挫 上周荷兰天然气价格持续走高,欧洲能源问题还在发酵之中,外盘驱动更为直接,沪伦比值由6.95略降至6.80附近,精炼锌进口亏损扩大至4399元/吨,预计近期精炼锌流入将维持低位。 上周精炼锌出口保持盈利,出口利润在60元/吨左右。考虑到船期以及运输的问题,目前预计暂不会有大量的锌锭自我国流出。由于当下我国锌锭进口亏损较大而海外溢价仍然较高,或有贸易商考虑将少量保税区库存转移至海外。

数据来源:紫金天风风云,紫金 研究所 研究所 订单改善 镀锌开工上行 镀锌:订单好转 开工率环比上升 上周镀锌板企业产能利用率环比上升2.68%至60.05%;热卷总库存减少1.2万吨至359.6万吨,冷轧总库存减少2.6万吨至172.3万吨,23城镀锌板库存减少2万吨至122万吨。上周热卷需求较为平稳,库存去化相对缓慢,然而考虑到淡季接近尾声,相关需求预期仍然较好。 上周镀锌结构件下游道路及交通订单环比改善,铁塔订单暂无较大变化,结构件企业开工率环比上升1.19%至70.35%。

数据来源:紫金天风风云;SMM;Mysteel 锌合金:开工率持续下行 上周压铸锌合金企业开工率环比下降8.02%至35.89%;成品库存降至约1.20万吨;原料库存略降至约0.41万吨。 锌合金下游相关订单环比恶化,合金企业开工率明显下降,主要以消耗成品库存为主,企业补充原料意愿相应较差。

氧化锌:开工率相对较稳 上周氧化锌企业开工率环比下降0.6%至53.9%左右;原料库存基本与上周持平;成品库存同样变化不大,略微增至0.43万吨。 近两周氧化锌企业整体订单数较为稳定,氧化锌企业开工率变化不大,企业在补充原料方面也较为谨慎。

数据来源:紫金天风风云;SMM;紫金 研究所 研究所 内外周度库存累加 上周LME锌库存增加0.06万吨至7.45万吨。 上周国内社会库存增加0.48万吨至13.92万吨。 上周保税区库存持平于1.33万吨。

|

|

|  |

|