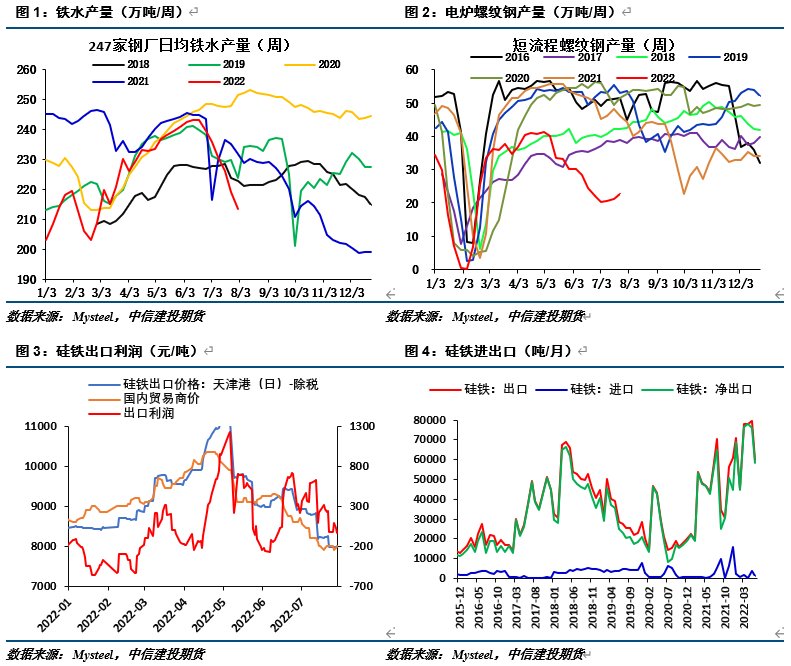

CFC金属研究 本报告完成时间 | 2022年7月31日 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 8月份钢厂开始复产,整体幅度预计偏温和,硅铁(7986, 52.00, 0.66%)和硅锰国内需求将有所好转。硅铁出口仍将下降,但下降幅度不及国内需求回升幅度。铁合金需求温和复苏的背景下,静态产量偏低,价格有上行驱动。价格向上的弹性有赖于各环节库存结构,硅铁库存结构相对正常,价格向上空间较大;硅锰上游和中游压力巨大,压力缓解前价格向上弹性低。此外,铁合金需求仅是温和复苏,一旦合金企业利润明显提升,产量大幅增长,仍将压制价格走低。整体来看,8月份价格偏震荡为主。 策略: 硅铁主要震荡区间在7500-8500元/吨,硅锰主要运行区间7000-7800元/吨,区间上沿生产企业可卖出套保,区间下沿钢铁企业或贸易商可买入套保。 风险提示: 夏季用电短缺、粗钢减产落空 自6月中旬以来,钢厂大幅减产,日均铁水产量回落30万吨至213万吨,电炉螺纹钢(4103, 89.00, 2.22%)周均产量回落20余万吨至20万吨左右,国内硅铁消耗需求大幅回落,硅铁价格明显下降。然而7月底开始,随着钢材终端需求回升,钢厂库存压力明显缓解,此外,前期原材料价格下跌,钢厂生产利润略有好转。基于此,部分钢厂计划8月份逐步复产,虽然现阶段尚未在数据上有明确体现,但预期层面已经好转。整体来看,我们判断8月份铁合金国内消耗需求将明显好转。

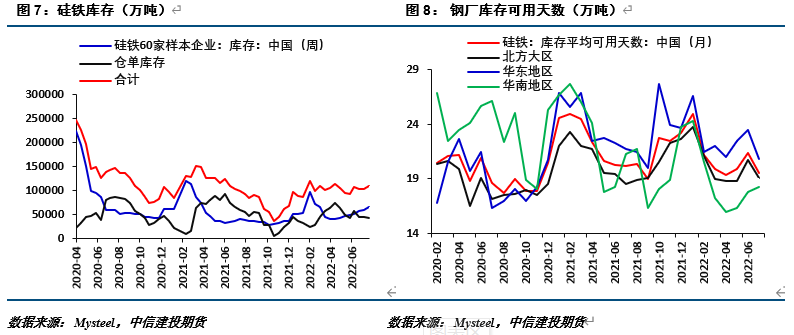

外需仍将走弱。天津港72B硅铁出口价格回落至1575美元/吨,已经创出今年新低。6月份海外钢厂粗钢产量同比下降超9%,环比下降超6%,已经创出2021年以来的新低。6月份,硅铁出口下降2万余吨。近期,海外主要市场频频加息,经济陷入衰退风险,用钢需求明显减弱,钢厂减产面积逐步扩大,硅铁出口市场明显萎缩,预计8月份硅铁出口仍将回落。 内需温和复苏,外需继续下降,究竟8月份硅铁需求是增加还是减少呢?6月份硅铁出口5.9万余吨,从现阶段硅铁出口表现来看,预估8月份出口需求仅2-4万吨左右,环比下降1-2万吨。按照每吨粗钢消耗3.5公斤硅铁估算,8月份出口数量环比下降1-2万吨,在金属镁产量不变的情况下,国内粗钢产量增加300-600万吨才能抵消外需的下降。7月份粗钢产量预计较6月份下降900万吨左右,预计7月份产量8500万吨左右,8月份钢材需求提升粗钢产量增加300-600万吨的难度并不大。因此从定性的角度来看,8月份硅铁需求将有所回升。 7月份硅铁生产利润在前两旬明显下降,在7月底有所恢复。现阶段铁合金利润水平尚可,局部地区仍有亏损。但是,我们了解到前期停产或减产的硅铁生产企业尚无明显复产迹象。最主要的原因在于,生产成本不稳。上周,兰炭价格已经快速下跌至1450元/吨,兰炭生产企业明显亏损,硅铁原料端8月份缺乏进一步下降空间,生产成本有望企稳。利润好转、生产成本企稳,后续在需求回升的情况下硅铁企业将明显增产。

硅铁企业复产是在需求带动情况下的复产,这种情况在前期仍将驱动硅铁价格有所好转。价格好转幅度即有赖于需求复苏的幅度,又有赖于各环节库存所在的位置。目前上游硅铁企业库存6.6万余吨,持续小幅增加,在周度产量9.1万吨极低水平下,上游库存压力正在缓解。中游交割库存4.3万余吨,处于中间水平。下游钢厂库存可用天数19天,库存压力也并不大,考虑到后期钢厂复产,库存可用天数或进一步下降。另外,钢铁行业低库存生产基本上已经成为控制风险的主要途径,因此,要看到钢厂大力补库的局面发生也并不可能。整体来看,上下游库存压力并不大,价格仍有上涨空间。 此外,我们需要注意,国内钢材市场需求难以看到大幅增加,8月份粗钢产量回升料将温和。一旦后期硅铁企业复产明显增加,例如回到11万吨/周之上的水平,硅铁价格上行空间将受到压制,甚至不排除再次下跌的可能。因此,我们判断8月份硅铁价格处于偏震荡的格局,主要震荡区间在7500-8500元/吨,区间上沿生产企业可卖出套保,区间下沿钢铁企业或贸易商可买入套保。

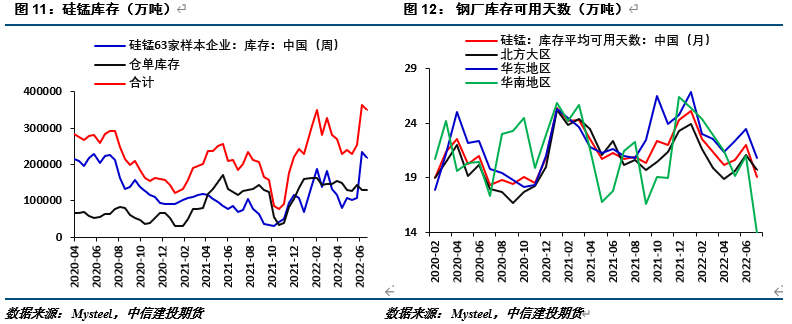

二 硅锰:上游库存压力仍将限制价格高度 硅锰终端需求有九成来自于下游钢铁企业,因此8月份粗钢产量温和提升,硅锰的需求也将有所好转。 7月份硅锰周度产量回落至13.2万吨,环比上周下降近1万吨,较今年高点下降7.6万余吨,硅锰生产企业做出的减产努力非常大。单纯从需求和产量两个维度数据来看,目前硅锰供需基本面是存在缺口的。但是,各环节库存结构将压制硅锰价格反弹幅度。

上游硅锰企业库存21.7万吨,仍然处于近几年最高水平附近,上游压力巨大;中游交割库存13.1万吨,也处于近几年的高位,中游库存压力也偏大;下游钢厂库存可用天数19天,下游库存处于相对偏低的位置。考虑到降低原材料库存是降低企业风险的重要举措,在8月份温和复产的背景下,下游补库力度相对中性。整体硅锰库存压力依然偏大,也限制了价格反弹的空间。预计8月份前半段仍将以消耗各环节库存为主,价格难以看到明显的上涨。8月后半段若钢厂仍将保持复产后的产量,且库存压力明显缓解,或将驱动硅锰价格上涨。

整体来看,硅锰价格上行弹性有限,钢厂复产硅锰需求温和复苏,价格低位震荡运行为主,主要运行区间7000-7800元/吨,区间上沿生产企业可卖出套保,区间下沿钢铁企业或贸易商可买入套保。此外,重点关注上游库存压力缓解进度。 8月份钢厂开始复产,整体幅度预计偏温和,硅铁和硅锰国内需求将有所好转。硅铁出口仍将下降,但下降幅度不及国内需求回升幅度。铁合金需求温和复苏的背景下,静态产量偏低,价格有上行驱动。价格向上的弹性有赖于各环节库存结构,硅铁库存结构相对正常,价格向上空间较大;硅锰上游和中游压力巨大,压力缓解前价格向上弹性低。此外,铁合金需求仅是温和复苏,一旦合金企业利润明显提升,产量大幅增长,仍将压制价格走低。整体来看,8月份价格偏震荡为主,硅铁主要震荡区间在7500-8500元/吨,硅锰主要运行区间7000-7800元/吨,区间上沿生产企业可卖出套保,区间下沿钢铁企业或贸易商可买入套保。 建投黑色团队 分析师:张少达 期货投资咨询证书号:Z0017566 研究助理:楚新莉 期货从业资格证书号:F3079893 研究助理:唐惠珽 期货从业资格证书号:F3080720 |

|

|  |

|

微信:

微信: QQ:

QQ: