摘要 供给端,2022年上半年铁水产量高位,焦炭供应偏紧,上半年供应缺口大概在350万吨,焦炭上半年供应同比在改善,环比在收紧;2022上半年炼焦煤供需缺口预计超过800万吨,去年同期缺口达到1800万吨。进入2022年下半年,双焦市场主逻辑在于铁水产量高位回落背景下双焦自身供需基本面的改善。 需求端,2021年下半年247家钢厂日均铁水产量217万吨,由于上半年粗钢产量回落较多,今年下半年产量压减动力较弱,在下半年稳增长驱动下,同时考虑废钢消耗量持续低位,预计下半年铁水产量有望超过220万吨。整体来看,市场对于下半年需求不悲观。 盘面来看,前期价格大跌市场交易完两大利空因素,一是前期市场交易下游弱需求预期并未得到市场确认;二是前期市场从钢材端自上而下情绪面的崩塌导致整个产业链价格大幅回落,但当前市场有望逐步修复。整体来看,双焦后市价格预计企稳回升。 正文 01 近期双焦市场行情回顾 从6月中旬开始,双焦盘面价格大幅回落,主要分为两轮,第一轮是从钢材端自下而上整个情绪面崩坍导致整个产业链价格大幅回落,第二轮是黑色整体交易宏观预期转弱导致大宗商品普跌。  02 焦企大幅亏损,减产力度加大 根据钢联数据,2022年已淘汰焦化产能730万吨,新增2051万吨,净新增1321万吨;预计2022年全年淘汰4501万吨,新增6487万吨,净新增1986万吨,且上半年投产焦企焦企产量会集中于下半年增加。 2022年下半年焦炭产量有望出现产能增加而自身限产增多情况。当前焦企周度产量回落至103万吨,对应当前220万吨铁水产量供应端有所收紧,考虑焦煤价格进一步回落空间有限,在焦企主动限产背景下焦炭现货价格有望逐步企稳。  7月22日当周,全国平均吨焦盈利-304元/吨;山西准一级焦平均盈利-254元/吨,山东准一级焦平均盈利-423元/吨,内蒙二级焦平均盈利-514元/吨,河北准一级焦平均盈利-216元/吨。 当前焦企焦化利润已经大幅低于去年同期水平,2021年焦企是在炼焦煤短缺的背景下利润进入亏损,而当前是焦企在下游需求走弱情形下主动限产,预计利润难以进一步回落。  03 国内炼焦煤供应紧平衡 国家统计局数据,2022年上半年原煤累计产量21.9亿吨,同比增长11%,1-5月份,国内炼焦煤产量20433万吨,同比增长1.83%。原煤产量增幅显著高于炼焦煤,国内炼焦煤有资源禀赋以及安全环保检查,供应端对价格弹性持续较低,预计下半年产量难以较快释放,国内炼焦煤供应整体仍偏紧。  进口焦煤方面,2022年1-6月进口炼焦煤总量为2607万吨,同比增长17%,蒙古国进口炼焦煤749万吨,同比下降10%。进口蒙煤占全部进口量的29%,而2021年同期进口蒙煤占全部进口量的37%。2022年1-6月三大口岸总通关车数为46457车,同比下降29%。 2022年上半年蒙煤进口数量受疫情影响较大,在疫情得到有效控制的情况下,蒙煤三大主要进口口岸通关总车数有望继续增加。甘其毛都口岸当前通关车数已基本见顶,下半年通关车数难有大幅增加。  04 双焦库存持续低位运行 2022年上半年焦炭库存持续处于低位小幅去库阶段,整体供应仍偏紧。对比2020年焦炭去产能致使供应缺口,库存快速回落,2021年炼焦煤短缺致使库存快速去库,2022年下半年双焦库存预计较长时间持续处于低位,但库存对价格的支撑作用显著降低。  05 弱需求预期主导前期价格大跌 2021年下半年247家钢厂日均铁水产量217万吨,由于上半年粗钢产量回落较多,今年下半年产量压减动力较弱,在下半年稳增长驱动下,同时考虑废钢消耗量持续低位,预计下半年铁水产量可能超过220万吨,市场对需求不应过于悲观。 从产业数据来看,当前下游钢材表需月度均值同比去年回落近7%,但对比5月份同比回落12%,4月份同比回落16%显著好转。分品种来看,螺纹表需恢复较快,近期同比恢复至12%,对比5月份同比回落25%,4月份同比回落30%恢复较好。钢材库存环节来看,总库存从3月份最高点至今回落700万吨左右,虽低于2021年和2020年,但对比2019年之前几年均值来看仍高近800万吨。 整体来看,当前下游终端需求进入淡季,淡季快速去库压力仍较大,但市场有望呈现淡季不淡状态,同时四季度市场终端需求有望逐步回暖。  供给端,2022年上半年铁水产量高位,焦炭供应偏紧,上半年供应缺口大概在350万吨,焦炭上半年供应同比在改善,环比在收紧;2022上半年炼焦煤供需缺口预计超过800万吨,去年同期缺口达到1800万吨。 进入2022年下半年,双焦市场主逻辑在于铁水产量高位回落背景下双焦自身供需基本面的改善。  06 投资逻辑与交易策略 供给端,2022年上半年铁水产量高位,焦炭供应偏紧,上半年供应缺口大概在350万吨,焦炭上半年供应同比在改善,环比在收紧;2022上半年炼焦煤供需缺口预计超过800万吨,去年同期缺口达到1800万吨。进入2022年下半年,双焦市场主逻辑在于铁水产量高位回落背景下双焦自身供需基本面的改善。 需求端,2021年下半年247家钢厂日均铁水产量217万吨,由于上半年粗钢产量回落较多,今年下半年产量压减动力较弱,在下半年稳增长驱动下,同时考虑废钢消耗量持续低位,预计下半年铁水产量有望超过220万吨。整体来看,市场对于下半年需求不悲观。 盘面来看,前期价格大跌市场交易完两大利空因素,一是前期市场交易下游弱需求预期并未得到市场确认;二是前期市场从钢材端自上而下情绪面的崩塌导致整个产业链价格大幅回落,但当前市场有望逐步修复。整体来看,双焦后市价格预计企稳回升。 风险提示:1、炼焦煤进口政策扰动;2、铁水产量持续低位。 |

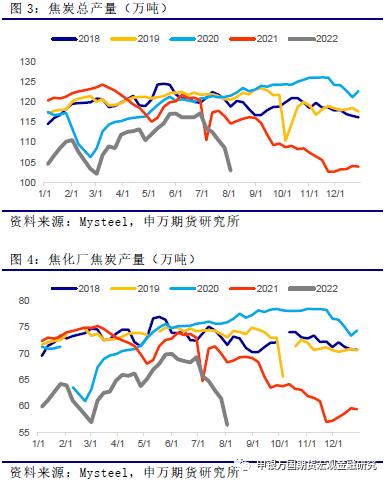

|

|  |

|