在疲弱的需求压制下,近期钢材价格明显下跌,挤压钢厂利润,直到亏损。随着亏损面的扩大,钢厂减产明显增加,目前看,螺纹钢

的减产力度比较大,而热卷

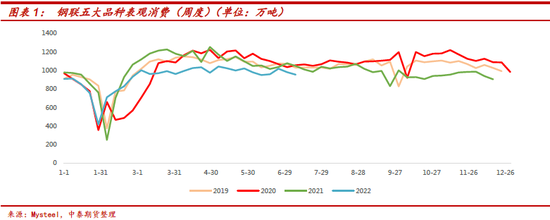

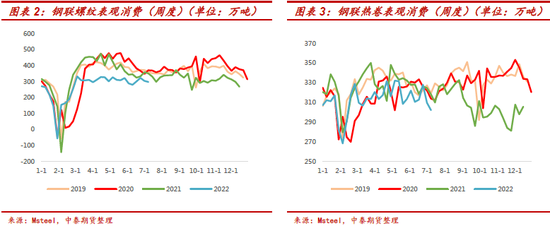

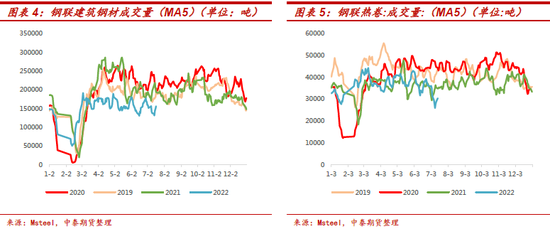

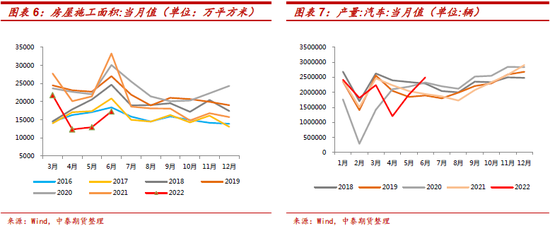

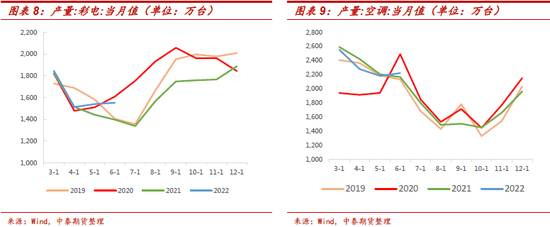

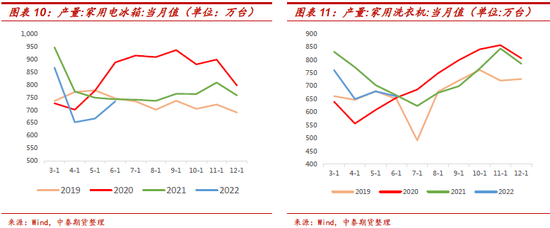

大厂减产仍少,在弱势利润下,钢厂能否继续减产,本文通过对比利润和产量数据,对后期减产路径进行推演,以期给出概率更大的可能,重新评估后期的供需结构。 一、需求疲弱,压制钢厂利润 1、需求状况分析: 从螺纹钢和热卷的表观消费以及日度成交数据上,我们不难看出,今年上半年,钢材需求表现并不理想,甚至可以用很差来形容,即使在宏观预期很好的情况下,旺季不仅没有兑现旺季需求,反而旺季变成淡季的需求强度。影响的因素有很多,归纳下来如下几个因素影响更加直接: (1)去年下半年的房地产调控政策,导致今年地产的开春需求明显受到压制,特别是今年的施工,不仅没有达到正常年份水平,还要远低于市场预期。这对螺纹钢的需求,给了特别明显的冲击。 (2)海外需求明显坍塌。虽然从我们的出口数据上,还不能看出海外的需求下滑,但俄乌战争,海外大宗商品冲高后,明显压制需求,价格冲高回落,订单急剧下滑,并且海外高通胀带来的加息周期已经到来,大宗商品进入周期性下跌通道。 (3)疫情影响较为明显。特别是4、5月份,不仅上海和上海周边的钢材需求受到影响,全国影响同样明显。 (4)制造业下滑明显。不管是因为出口订单减弱,还是内需趋缓,制造业影响较为明显,下游企业成品库存高企,原料采购积极性弱,明显压制工业用材的需求。虽然汽车和家电的生产情况有所恢复,但市场普遍的反馈是成品库存仍有压力,热卷的需求强度的释放仍受压制。 (5)基建投资落地缓慢。从上半年的基建投资数据上也能看出,虽然基建还是稳增长的锚,但今年基建的投资增速并不及预期,主要是因为疫情影响和资金落地仍然偏慢。

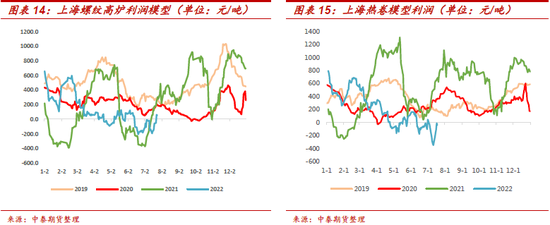

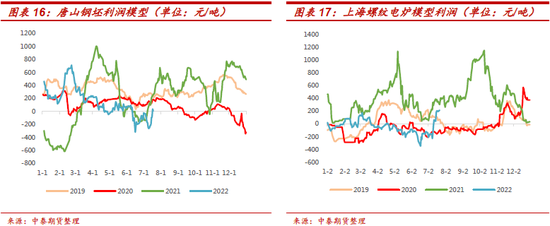

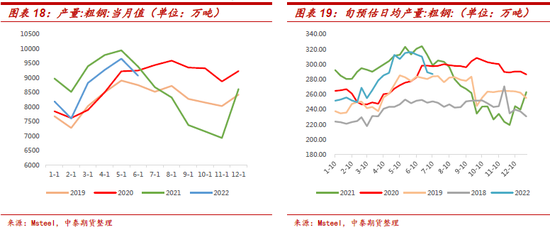

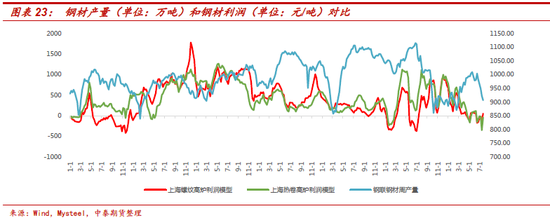

2、利润走势分析: 从2016年的供给侧改革开始,钢材利润一直处于偏好的状态,很少能打到钢厂亏损。2019年开始,随着置换产能陆续投产,钢材供需重新进入供应充足的时代,但疫情给了全世界刺激需求的机会,而我们的能耗双降和去产量政策,给了钢价疯狂上涨的机会,更给了利润大幅波动的机会。 今年年初的时候,在偏强的宏观预期下,在严格的采暖季限产和冬奥会限产下,钢材价格表现一直偏强,钢材利润也一直在偏好水平。但随着采暖季限产和冬奥会限产结束,钢厂逐渐复产,粗钢产量节节攀升,而钢材旺季需求并没有兑现预期,钢材价格持续下滑,钢材利润进入持续的下降通道,直到近期连续亏损。而随着近期钢厂减产明显增加,钢材利润有回升的迹象,特别是电炉利润,恢复较为明显。

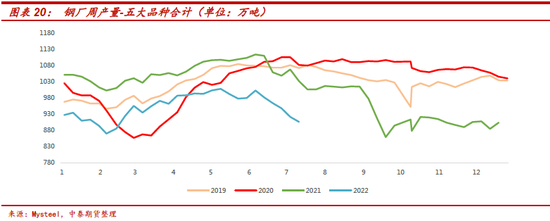

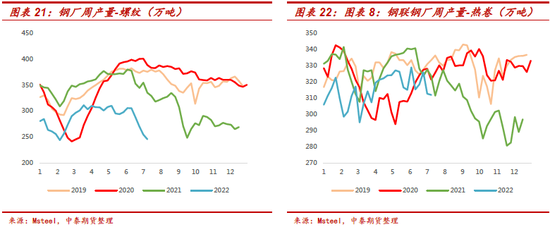

二、钢厂减产已经在路上,但还不够,且品种分化 年后,随着采暖季限产和冬奥会限产结束,粗钢产量和钢材产量都明显恢复,特别是粗钢产量恢复到较高水平。但废钢的性价比一直不高,废钢添加逐步下滑,钢材产量明显没有恢复到高位水平。随着利润的下滑,特别是进入6月,钢厂开始降低入炉品位,通过降负荷,降低粗钢产量,钢材产量随之下降。 而从品种上看,螺纹产量降幅更为明显。螺纹中小型钢厂占比居多,电炉影响更为明显,减产影响更为直接;而热卷大厂占比较多,减产并不明显,虽然产量下降,但降幅明显要小。

三、钢厂释放进一步减产路径推演 通过钢材产量和钢材利润的对比,我们不难看出,钢材产量和钢材利润往往呈现负向关系,钢材产量高的时候,利润往往在低位;而钢材产量低的时候,利润往往在高位。 从近期的走势看,没有行政干预的情形下,通过市场调节,需求端改变供大于求的路径,已经得到市场的普遍否定,只有通过钢厂减产,供应收缩,来改变当下的供需格局,解决当下的供需矛盾,进而给钢材利润。 钢厂减产已经走了一大步了,特别是螺纹钢,从高位的309万吨的周产量,到现在的230万吨周产量,降幅高达25.56%,减产已经改善偏弱的供需格局了;而热卷从高位的327万吨周产量,到现在的306万吨周产量,降幅只有6.42%,热卷的减产还没有改变偏弱的供需基本面。 如果热卷钢厂继续减产,在需求不变的情况下,热卷也会进入迅速去库的阶段,整体的钢材供需继续改善,旺季到来,会加速去库,钢价进入明显的上升通道;如果因为利润的改善,钢厂复产,从螺纹的角度,即使目前的产量基础上恢复10%,也不会改变供需向好的局面,但热卷如果不继续减产,如果还有复产,去库困难,供需仍会持续有压力,即使旺季到来,螺纹驱动上涨,也会压制整体钢价反弹空间。 通过以上路径推演,更加合理的情形是钢厂继续减产,给旺季涨价以强驱动,带来钢厂利润的持续扩张;但目前就恢复了利润,钢厂提前复产,一方面压制钢价反弹空间,另一方面在压制原料价格上重新丧失话语权,即使反弹,也要压制钢厂利润。因此,钢厂作何选择,应该还是比较清楚的。

四、策略建议 趋势:关注钢厂能否进一步减产,如果减产力度扩大,可以大胆参与旺季反弹行情;如果不进一步减产,或者产量有所恢复,旺季反弹空间有限,等待供需数据更加明朗,再决定参与方向。 套利:卷螺差趋势性偏弱,如果热卷减产增加,可以阶段性参与做多卷落差;盘面利润反弹有点快,如果不能进一步减产,会有回落,减产增加继续扩张;如果钢材现货有走强迹象,10/01盘面正套可以择机参与。 套保:期现套保可以观望,等待盘面再次走强,给升水建仓的机会。 风险提示:能耗双控及去产量政策的变化;宏观政策的变化,对需求影响的预期;疫情变化对供需两端的影响;海外地缘政治变化的影响。 |

|

|  |

|

微信:

微信: QQ:

QQ: