摘要: 6月中旬开始,受到宏观层面的冲击,大宗商品普遍调整,甲醇

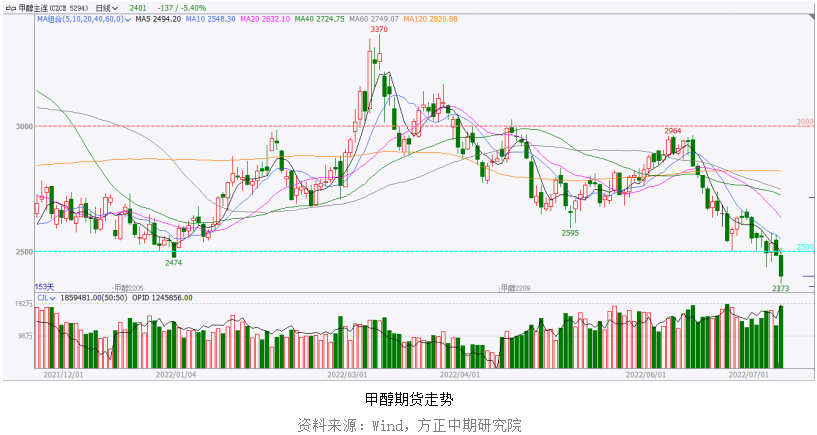

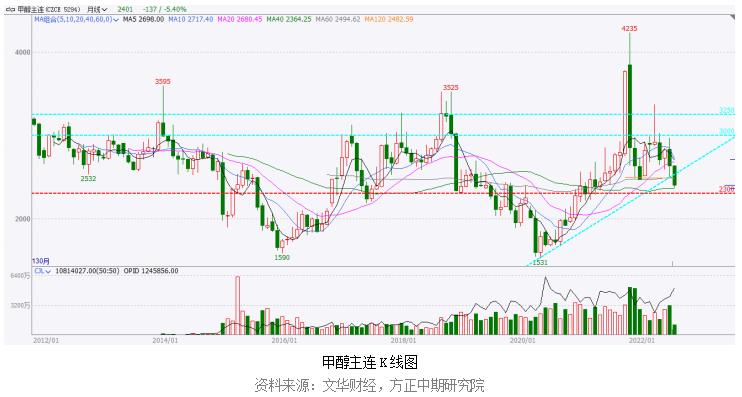

期价承压回落,重心不断向下突破,进入7月份盘面继续下探,向下触及2373,创去年5年份以来新低。甲醇市场缺乏利好支撑,供需关系偏宽松。今年装置集中检修期已过,甲醇行业开工率并未出现明显回落,春检效应不及市场预期。甲醇开工率将逐步企稳回升,产量跟随增加,下半年仍存在新增产能投放计划,货源供应维持充裕态势。除了国内产量稳定外,国内、外价差收窄后,甲醇进口量逐步提升,月度规模维持在100万吨以上,甲醇市场可流通货源增加。而下游市场需求提升空间受限,煤制烯烃大部分装置运行平稳,传统需求行业产能利用率不足,叠加高温淡季部分行业开工将受到一定影响,需求端跟进乏力。沿海地区库存持续累积,超过100万吨,大幅高于去年同期水平。后期抵港船货数量仍较多,市场面临库存压力渐显。三季度,甲醇供需维持相对疲弱态势。国内甲醇现货市场气氛偏弱,沿海与内地市场价格均走低,参与者观望情绪较浓。西北主产区企业报价下调,内蒙古南、北线地区主流价格2260-2280元/吨。虽然成本端大稳小动,但甲醇自身价格调整后,企业生产利润缩减。在签单及出货未好转前,厂家暂无挺价意向。 当前市场避险情绪未充分释放,业者信心仍不足。短期甲醇期价震荡筑底运行,在缺乏明显利好刺激下,重心仍将弱势松动,下方支撑暂时关注2300-2400平台。 正文 一、甲醇先扬后抑

进入2022年,甲醇期货阶段性筑底结束,迎来上涨行情。上半年,甲醇行情呈现先扬后抑,盘面整体波动幅度有所收窄。甲醇期货单边趋势性行情不明显,上行过程中涨跌交替。今年以来,甲醇上涨行情依旧由成本端和供给端主导,需求端提振相对不足。3月上旬,甲醇打破区间震荡格局,重心不断走高,际油价上涨刺激市场买气,甲醇一举上破3000关口压力位,最高触及3370。甲醇市场呈现淡季不淡、旺季不旺的特点。虽然下游需求恢复,但供应端同样增加,且产业链利润分配不均衡,甲醇期价弱势松动。美联储加息,大宗商品走势承压,甲醇在6月中旬应声而下,盘面连续调整,跌落至年初低点附近徘徊。随着空头加仓,甲醇向下突破2400关口,最低触及2373,创去年5年份以来新低。 二、成本端趋稳

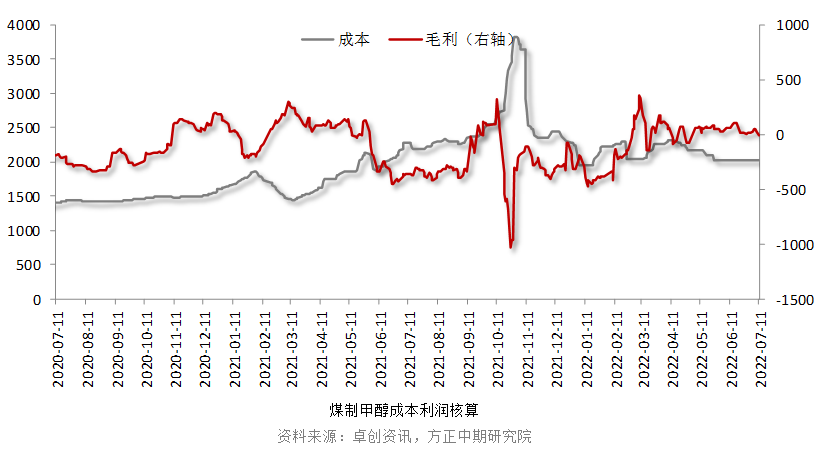

煤炭是我国能源安全的“压舱石”,做好能源保供稳价工作,对确保经济社会平稳运行具有重要意义。进入2022年,煤炭市场价格波动幅度明显收窄,运行平稳,甲醇成本端趋于稳定。保供稳价政策对煤炭市场的影响力度加大,价格调控政策频发,煤炭市场走势承压,甲醇生产成本也跟随回落。受到保供限价政策的影响,我国煤价仍将在合理区间运行,甲醇成本端大稳小动。 2月份,发改委便印发了《关于进一步完善煤炭市场价格形成机制的通知》,《通知》明确了煤炭(动力煤

,下同)中长期交易价格的合理区间,《通知》自5月1日起实施。煤炭限价细则落地,5月6日国家发展改革委召开专题会议,研究加强煤炭价格调控监管,对“303号文”和“4号公告”做了进一步阐释。煤炭市场陷入区间震荡走势,告别大起大落。 三、装置集中检修期已过

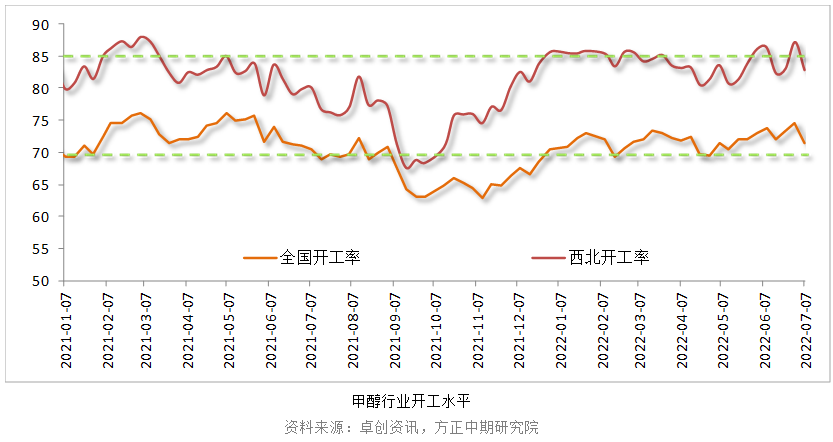

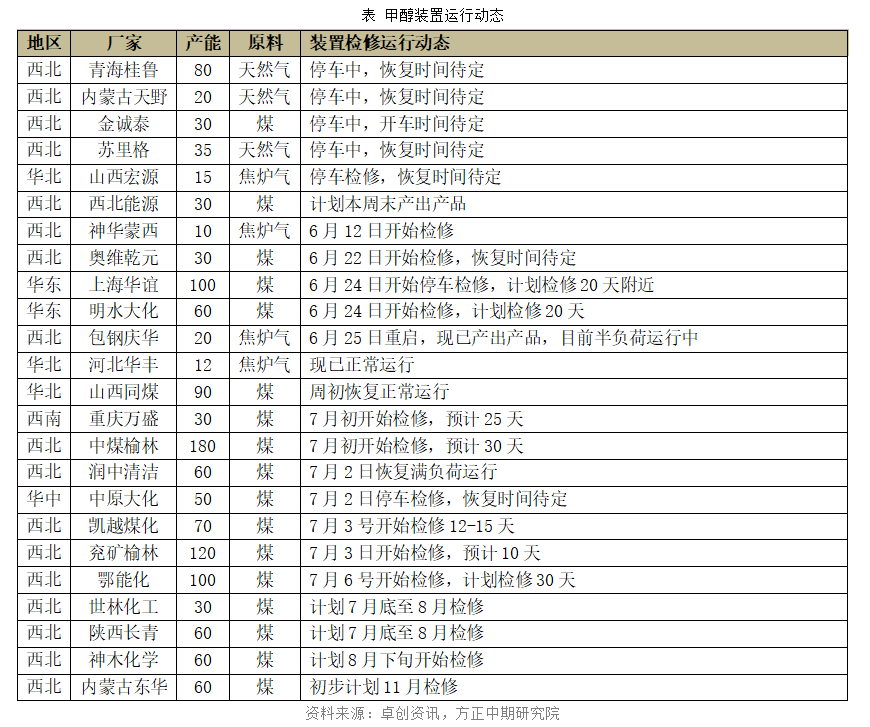

上半年,甲醇整体开工率平均为71.91%,略低于去年同期水平,西北地区平均开工水平接近84%,与去年基本持平。今年装置例行春季检修在三、四份陆续启动,从生产装置停车时间来看,今年装置春季检修时间不集中,大部分时间装置停车与重启共存。此外,部分生产企业检修计划推迟,今年春检力度减弱,春检效应未如期显现。 七、八月份存在少量检修计划,对甲醇开工影响有限,下半年生产装置运行负荷维持相对平稳状态。

四、货源供应预期增加

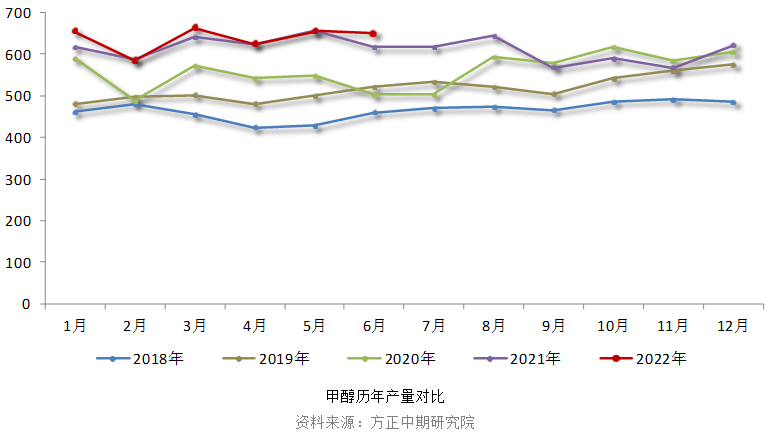

甲醇装置开工平稳,产量呈现上升态势,货源供应整体充裕,市场可流通货源增加。1-6月份,国内甲醇累计生产3835.65万吨,与2021年同期的3744.36万吨相比,窄幅增加2.44%。随着我国甲醇市场供应规模扩大,2022年上半年产量维持在相对高位。装置检修基本结束,下半年企业检修计划偏少,实际停车时间存在不确定性,甲醇行业开工高位波动。加之新增产能投放,产量或平稳增长,甲醇市场货源保持充裕态势,供应端对行情推动作用相对有限。

2022年下半年,仍有四套装置存在投产计划,涉及投产产能为190万吨。如果上述几套装置能如期投产,国内甲醇市场规模超过一亿吨,再上新的台阶。近两年,我国甲醇产能扩张速度有所放缓,一定程度上可以缓解供需失衡压力,装置实际投产进度需要持续跟进。 五、进口量维持在高位

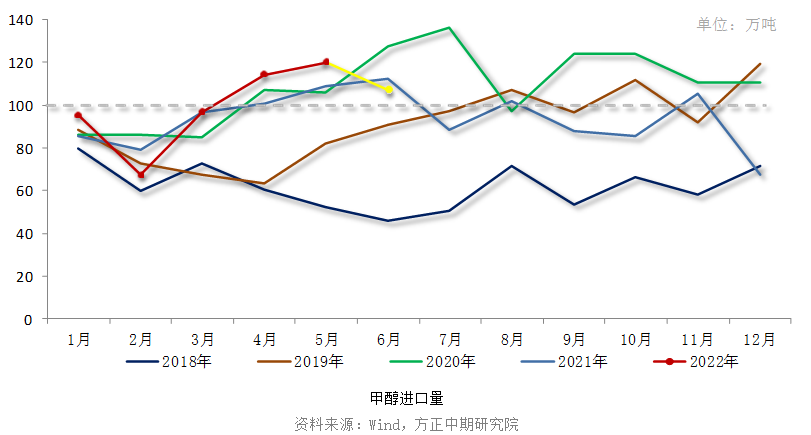

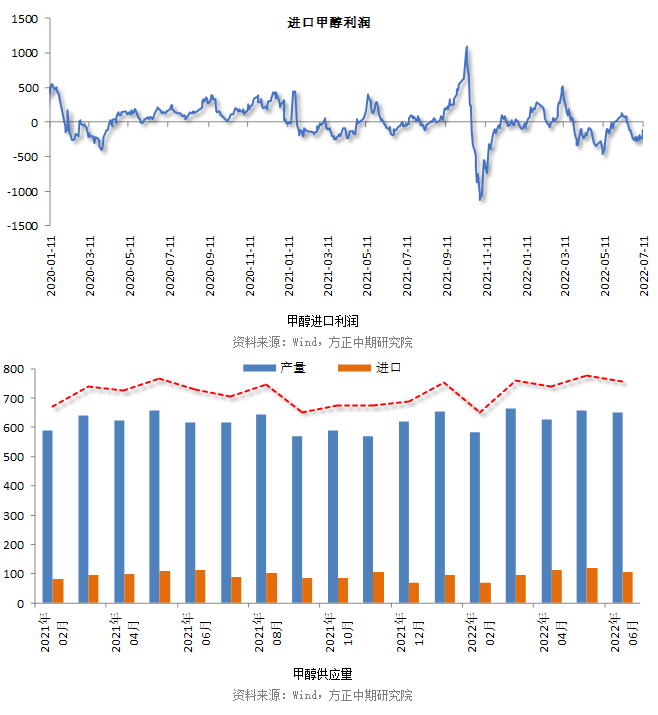

随着国内甲醇市场走弱,进口市场倒挂,2021年开始甲醇进口量有所缩减,2022年年初甲醇进口规模基本维持正常水平。随着国内外市场价差收窄,进口甲醇利润有所恢复,国内进口量低位回升,3月份进口量恢复至90万吨以上。1-5月份我国甲醇累计进口493.67万吨,高于去年同期的471.20万吨。6月份进口量预估在107万吨左右,上半年甲醇累计进口大约在600万吨附近。

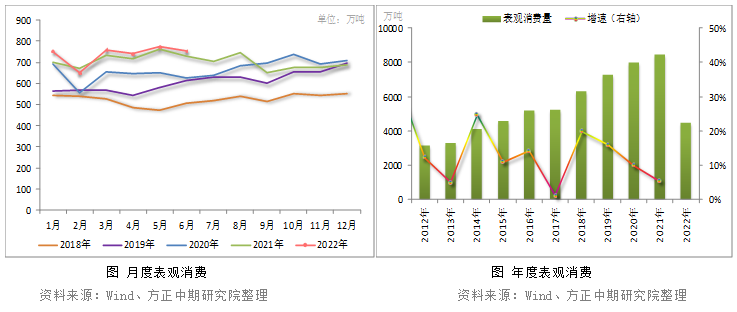

六、表观消费平稳增长

甲醇年度表观消费量呈现平稳增长态势,不断创新高,但是从增速上看,从2018年开始逐年下滑。2022年上半年,甲醇表现消费量先降后升。1-5月份,甲醇表观消费量累计为3671.52万吨,与2021年同期的3578.58万吨相比,增加2.60%。6月份表观消费量预估为753.83万吨,上半年表观消费量预计达到4425.35万吨。三季度经历高温雨季,下游传统需求行业开工部分受到一定限制,甲醇表观消费量或有所下滑。 七、下游行业开工

2022年受到疫情以及宏观经济层面的影响,市场需求有所下滑。甲醇下游开工多数下滑,需求端走弱。煤(甲醇)制烯烃装置平均开工负荷为81.66%,环比下降2.45个百分点。尽管大唐装置重启,但延长中煤与青海装置停车,导致CTO/MTO整体开工小幅下滑。高温雨季,传统需求行业处于淡季,甲醛、二甲醚开工回落,MTBE和醋酸开工窄幅提升。 八、港口库存累积至高位

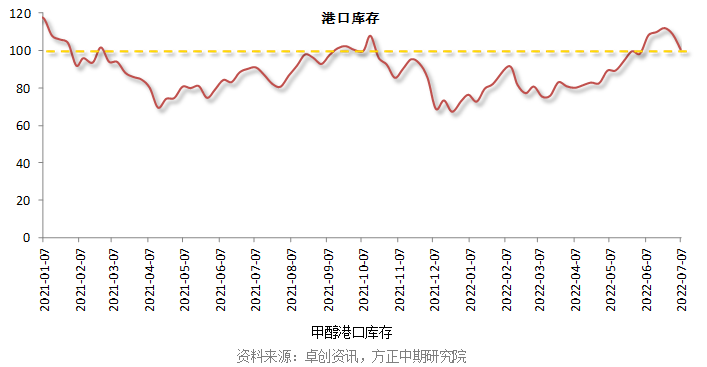

沿海地区库存变化与进口货源流入量存在较大关系,今年一季度甲醇港口库存未出现明显累积,不及市场预期。从3月份中旬开始甲醇港口库存低位企稳,由于进口船货抵港卸货入库速度缓慢,甲醇港口库存累积速度缓慢。经过三个月的时间,甲醇港口库存在6月份达到100万吨附近。海外市场报价全面下调后,进口甲醇利润略有修复,流入国内市场货源增加,冲击沿海市场。 7月初,沿海地区甲醇库存窄幅回落,缩减至100.04万吨,仍高于去年同期水平10.26%,整体流通货源预估30.7万吨附近。据不完全统计,预计7月8日至24日沿海地区进口船货到港量在83.61-84万吨。仍有进口船货抵达内地部分区域,甲醇港口库存维持在高位,市场面临一定压力。 九、后期走势预测

三季度下游市场经历高温淡季,需求端难以提供有力提振,而装置检修基本结束,货源供应预期增加。甲醇市场进入累积阶段,期价向下探底,调整尚未结束。当前市场避险情绪未充分释放,业者信心仍不足。短期甲醇期价震荡筑底运行,金九银十旺季来临后,期价或企稳回升。 七、八月份正值高温淡季,甲醇基本面缺乏有力刺激,重心仍将弱势松动。从下半年来看的话,甲醇走势或震荡整理后反弹修复,下方支撑暂时关注2300-2400平台。 |

|

|  |

|

微信:

微信: QQ:

QQ: