伴随着国内下游消费边际回暖,预计12月铜价进一步走高的可能性增大。操作上,建议下游企业逢低买入锁价,入场区间为68000—70000元/吨。

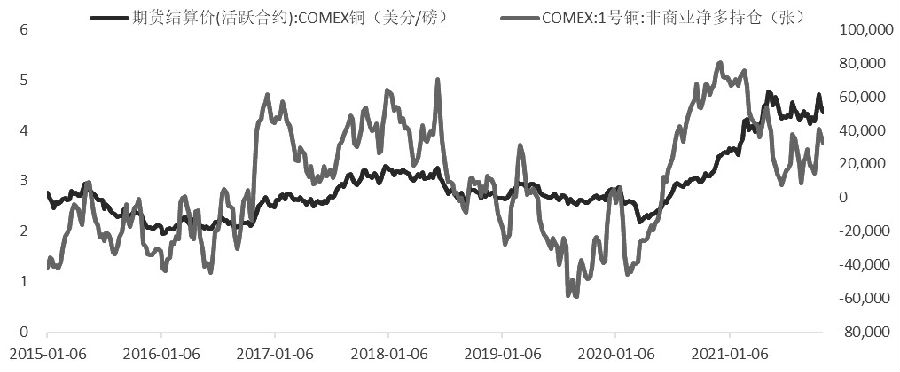

沪铜以69000元/吨为价格中枢区间振荡了逾4个月,深度回调后有较强买方力量出现。当前美联储继续维持偏宽松的货币政策,叠加国内政策面维稳预期较强,未来全球经济有望继续恢复,这将带动铜价上行。产业端,当前铜市场维持紧平衡,现货端持续升水亦对期价形成进一步利好。 全球经济有望继续恢复 美国经济运行呈现继续复苏态势,其中美国10月份制造业PMI为60.8,表现强于预期60.5,且仍处于扩张状态,暂时不会拖累美国经济。此外,就业市场表现强劲,10月新增非农就业人口53.1万人,大幅超前值31.2万人和预期的42.5万人;失业率已下降至4.6%,低于前值4.8%和预期的4.7%。通胀方面,10月CPI环比上涨0.9%,高于市场预期,同比涨幅达6.2%,创1990年以来最大升幅。面对经济的复苏以及超预期的通胀数据,市场对美联储收紧货币的预期不断升温,但11月美联储会议声明显示,疫苗接种进展和供应受阻缓解将支持经济活动和就业持续增长,美联储主席鲍威尔表示暂时不会对通胀出手,这一表态令市场对美联储收紧货币政策的预期被大幅弱化。由此可见,目前美国的货币环境依然呈现偏宽松态势,这对商品市场形成利好。 国内方面,宏观数据走弱,政策面维稳概率较大。官方公布的10月份制造业PMI为49.2,环比下降0.4,且低于50的荣枯线,制造业PMI数据呈现连续8个月的下滑态势。由于今年全国两会政府工作报告中预设的GDP目标在6%以上,近期政策面出现加大对实体经济的支持力度,其中最明显的是房地产市场信贷政策出现边际性改善。数据显示,10月份人民币贷款增加8262亿元,同比多增1364亿元。10月份住户贷款增加4647亿元,其中短期贷款增加426亿元,中长期贷款增加4221亿元。综合来看,国内存在政策面对经济的托底预期,对接下来的经济运行不宜悲观。 下游按需采购为主 受前期限电影响,终端需求呈现偏弱态势。市场调研数据显示,10月份铜板带开工率下滑至74.19%,环比下降2.1个百分点,大多数铜板带企业表示11月份仍受限电干扰,但对限电幅度的态度表现较为乐观,预计11月铜板带箔开工率回升至75.51%。10月份铜管企业开工率为75.95%,环比上升1.04个百分点,同比下降0.40个百分点,除浙江外的其他生产企业从限电影响中恢复的速度快于预期。国内主要铜杆企业开工率为69.82%,较上周增加2.52个百分点。总体来看,近期下游受限电的影响在减弱,需求端有小幅回暖态势。 进口方面,进口数据不及预期,海关总署公布的数据显示,1—10月份,我国未锻轧铜及铜材进口约443万吨,同比降低21%。今年铜价维持高位抑制了部分终端需求的释放,但供应端维持紧平衡。从市场来看,目前国内铜维持BACK结构,期货价格受现货支撑,且累库不及往年,当铜价在低点时会有较多买盘。 CFTC净多持仓保持高位 从国内持仓来看,自10月18日铜价从76000元/吨高位回落,总持仓从76万手下降至72万手,说明多头资金部分减仓止盈,目前铜价回调暂时未看到产业资金大量入场锁定成本。同时,截至11月2日,CFTC非商业净多头持仓为32335手,较11月19日的40584手下降8249手,铜市场投机多头部分减仓,但净多总持仓依然保持较高水平。 综上所述,短期铜市暂无进一步的利空打压,价格缺乏进一步的下跌空间。伴随着国内下游消费边际回暖,预计11—12月铜价进一步走高的可能性增大。操作上,建议下游企业逢低买入锁价,入场区间为68000—70000元/吨。(期货投资咨询证编号Z0012916) |

|

|  |

|

微信:

微信: QQ:

QQ: