主要观点: 上半年液化气现货走势平稳,从年初的季节性高点回落后区间震荡。期货则先抑后扬,基差大幅走弱。上游方面,布伦特原油价格逼近2018年水平,在于过去7年区间的上沿附近运行。天然气在过去十年的价格区间的水位高于原油。液化气相对高于原油,但低于天然气的水位。由于OPEC+控制产出节奏,美国投资不足,全球原油产量恢复缓慢,滞后于需求的恢复速度。政策市依然是原油的特征。在美国产量恢复前,OPEC+缺少打价格战的动机。从月间升贴水的角度来看,目前原油供应较为紧张,有可能支持油价继续上行,从而提振LPG价格。 LPG上半年需求一般,尽管在五六月份有一定提升,但终端消耗能力欠佳,三级站采购周期拉长,入市积极性一般。七八月份仍处于炎炎夏日,下游需求或依旧疲软。海外需求恢复是大趋势,但疫情形势依然存在较大变数。化工需求方面,混合芳烃消费税提振了碳四相关下游装置的开工负荷,PDH下游新装置的投产将继续保证稳定的原料需求增量,利好国内LPG需求。 目前LPG期货升水较大,相对原油水位在偏高水位,自身价格也处于近年相对高位,估值偏高。需求进入淡季,不宜追高。 操作建议: 趋势:需求进入淡季,期货升水较高,不宜追高,等待沽空机会。 套利:观望。 重点关注及风险因素: 疫情发展;中美贸易关系;进口船期;产油国动态; 一、行情运行分析 期现货价格及基差走势图

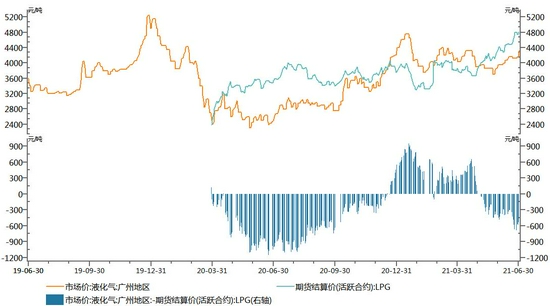

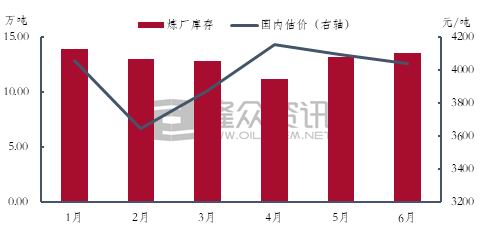

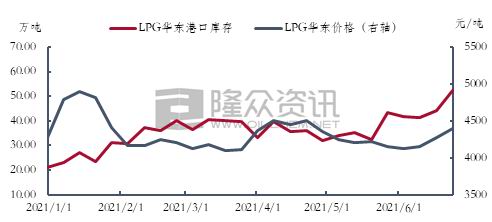

数据来源:wind 华联研究所 上半年液化气现货走势平稳,从年初的季节性高点回落后区间震荡。期货则先抑后扬,基差大幅走弱。 广州码头价

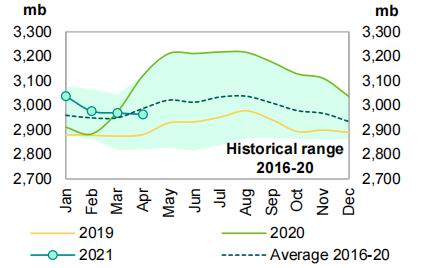

数据来源:wind 华联研究所 广州码头现货处于多年区间的高位。目前进入季节性淡季。向上空间不宜过度乐观。 期货淡季合约升水,因此期货水位更高。 布伦特原油十年季节图

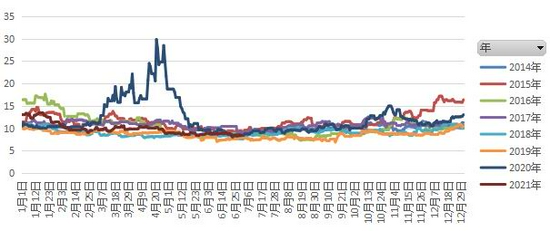

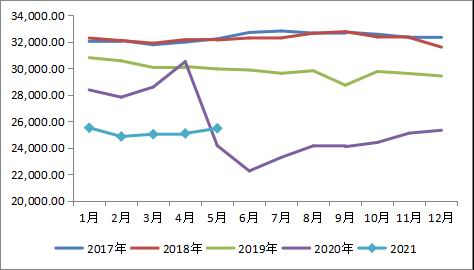

数据来源:wind 华联研究所 布伦特原油价格逼近2018年水平,在于过去7年区间的上沿附近运行。原油2008年见顶147美元/桶,2014年中从110美元水平跳水,2018年反弹最高点86美元。技术上,现在已经突破了下降趋势线,打开了上升空间。从月间升贴水的角度来看,供应较为紧张,有可能支持油价继续上行,不排除冲击100关口。 美国天然气期货十年季节图

数据来源:wind 华联研究所 美国天然气今年先抑后扬,目前价位已经去到十年同期的高位区域,仅次于2013和2014年。天然气在过去十年的价格区间的水位高于原油。 现在再回顾液化气的价格水位,由于液化气高于2018的水平,原油低于2018的水平,天然气高于2018水平,因此直观来看,液化气相对是高于原油,低于天然气的。 比值:美元计价广石化出厂价/布伦特原油现期货

数据来源:wind 华联研究所 从比价来看,剔除汇率,广石化/原油现货的比值在中间位置,但由于期货升水,期货价/原油现货比值则处于高位区间。 二、供应情况 国内液化气产量累计同比

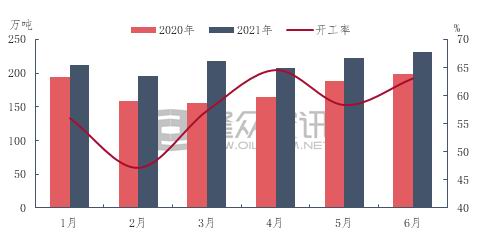

数据来源:wind 华联研究所 国内液化气产量

数据来源:隆众资讯 隆众资讯数据统计,2021年1-6月份中国液化气商品量在1286.53万吨,同比增长21.18%。2021年国内疫情缓解明显,消费能力均有上升,炼厂开工率触底之后接连反弹,液化气产量同步增加。 国内炼厂多集中在上半年检修,例如济南炼厂、湖南长岭炼化、湖南岳阳石化、江西九江石化、北京燕山石化、河北沧州炼厂、上海金山石化等。扬子石化、中化泉州、独山子石化等乙烯装置短暂停工或降负,导致自用量减少从而外放量增加。6月份开始,国内检修炼厂逐渐恢复,商品量同比、环比均有增加。 2021年1-5月我国进口LPG主要来源国仍然是美国及中东地区国家,目前美国供应量占市场总量34.34%,以绝对优势占据第一位。自2020年中国对美加征征税排除工作开展后,美国丙烷资源重回我国市场,在中东进口气价格随原油冲高而增高的同时,美国资源以物美价廉的特点占据更多的市场份额。阿联酋进口气占总量的14.79%,居第二位;阿曼进口气占比14.08%,居第三位。

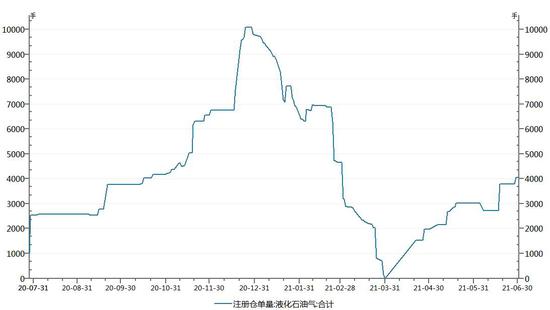

华南国产供应偏多,而且港口也陆续到船,暂无明显利好指引。5月份进口成本低位,拉低业者心理价位。 沙特阿美公司2021年6月CP出台,丙烷530美元/吨,较上月涨35美元/吨;丁烷525美元/吨,较上月涨50美元/吨。丙烷折合到岸成本在3996元/吨左右,丁烷3996元/吨左右。 5月份国产民用气供应量约116.6万吨,略4月的107.8万吨略有增加。主要是部分装置检修结束。 5月份据隆众资讯跟船数据显示,进口量高达220万吨,其中华东91万吨(包括福建),华南60万吨,山东40万吨,华北16万吨,东北5万吨左右。6月份国内进口量较5月份有减少,在200万吨以下。 大商所LPG仓单

数据来源:wind 华联研究所 国内炼厂库存

数据来源:隆众资讯 华东港口库存

数据来源:隆众资讯 华南港口库存

数据来源:隆众资讯 从上半年1-6月的库存变化情况来看,整体趋势呈现先减后增的变化趋势,与国内液化气市场估价呈现反比。二季度末,国内炼厂库存也出现了缓增趋势,自4月之后,5、6月库存增速保持在10%左右,主要是液化气市场进入淡季,下游需求缺乏。再加上二季度国内炼厂价格相对保持高位水平,买盘对于高价亦存抵触情绪,入市积极性不高,多刚需采购。 三、相关产品情况 OPEC原油产量

数据来源:wind 华联研究所 美国原油产量

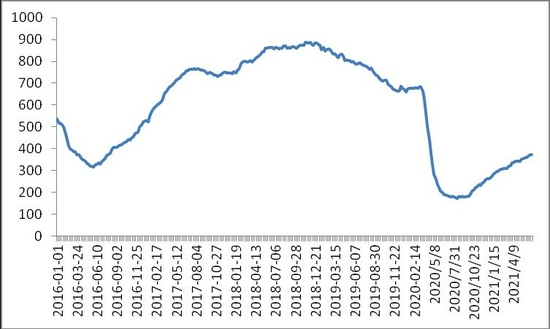

数据来源:wind 华联研究所 由于OPEC+控制产出节奏,美国投资不足,全球原油产量恢复缓慢,滞后于需求的恢复速度。政策市依然是原油的特征。在美国产量恢复前,OPEC+缺少打价格战的动机。 贝克休斯钻机数

数据来源:wind 华联研究所 OECD原油库存

数据来源:OECD 华联研究所 美元指数反弹,金银铜均承压,但外盘布伦特和美原油均持续高位徘徊,而美天然气8月合约也创了四年新高。OPEC+依然控制产出节奏,而且伊朗问题仍存在不确定性。目前海外疫情形势短期暂未进一步恶化,需求复苏依然是大概率事件。但隐忧是美国经济数据向好,货币政策或边际收紧。 如伊朗核协议未达成,伊朗方面产量未完全复苏,供需格局仍偏紧平衡;OPEC+会议如有超预期增产,供需可能会出拐点; 需求方面还要继续留意病毒变异情况对部分国家的扰动,阶段性重新封锁对需求的影响。 原油继续上行空间压力逐步增大,继续单边追多收益风险比降低。如原油供需出现拐点,不排除年内见顶下行可能。 沙特能源大臣阿卜杜勒-阿齐兹表示,欧佩克+在“驯服和遏制”通胀压力方面发挥了作用。目前,欧佩克成员国正在考虑未来几个月是否进一步增产。此前,该组织已将5月至7月的产量提高。媒体获得的一份录音显示,沙特能源大臣周三在美国银行组织的一次会议上说:“我们可以通过确保市场不失控来控制通胀。”但他也警告说,目前还不清楚油价的上涨是由于实际的供求关系,还是由于过于乐观的预期和轨迹。这番言论表明,沙特在欧佩克+会议前将谨慎行事。 4月1日,OPEC+同意5-7月增产逾200万桶/日。欧佩克会议达成了将在5月份和6月份分别增产35万桶、7月份增产44.1万桶的决定,沙特还将分阶段撤回100万桶/日的额外减产,5月份增产25万桶/日,6月份增产35万桶/日,7月份增产40万桶/日,5-7月OPEC+将累计增产超过200万桶/日。 四、需求情况 上半年市场需求依然处于疲软期,尽管在五六月份有一定提升,但终端消耗能力欠佳,三级站采购周期拉长,入市积极性一般。七八月份仍处于炎炎夏日,下游需求或依旧疲软,但价格低位不排除下游择低补库的可能;随着淡季结束,市场心态回暖的同时,终端需求也将呈现出逐步回升的趋势,尤其是进入冬季后,市场将进入消费旺季,需求或出现明显提升。 海外需求恢复是大趋势,但疫情形势依然存在较大变数。世卫组织欧洲区域主任Kluge表示,欧洲秋季前出现新一波人员住院和死亡的3个条件已经具备:新的变异毒株、疫苗接种不足以及社会融合增加。 对于我国而言,虽然因为前期疫情控制良好,国内交通出行活动未来不具备明显的改善空间,但相关的LPG碳四下游需求仍然存在上行驱动,其背后是新成品油税费政策的影响。我国从6月12日开始将对混合芳烃、轻循环油、稀释沥青(3388, -78.00, -2.25%)征收进口环节消费税,按照公告的税率标准计算,这三种成品油的进口消费税分别达到1788元/吨、1727元/吨、1263元/吨,政策生效后其进口套利活动都将被极大压缩。其中,混芳作为一种重要的汽油调和料,其进口量的大幅收缩将留出更多的市场份额给其他调油原料(如烷基化油),这将提振碳四相关下游装置的开工负荷,进而利好国内LPG需求。 LPG下游新装置的投产将继续保证稳定的原料需求增量,其中PDH依然是最重要的增长来源。考虑到国内PDH装置除了检修之外基本会维持较高的开工率水平,因此新产能在投放后有望顺畅地转化为对丙烷的原料需求,进而刺激我国对海外资源的进口需求。 华联期货 黎照锋 |

|

|  |

|