原标题:沪铜(67870, -850.00, -1.24%) 继续向上运行 来源:期货日报 作者:顾冯达 在全球铜资源紧缺持续、绿色能源革命带动电气化加速的背景下,预计以铜为首的有色金属供需产业结构向好趋势不改,趋势投资者可关注铜价回调后的逢低买入机会。

近阶段大宗工业品涨势有所收敛,各品种出现振荡分化,尤其是以铜为首的有色板块暂时“偃旗息鼓”。究其原因在于铜等有色品种受制于国际宏观政策调整预期、国内大宗商品调控强化及产业季节性淡季的多重压制,短期价格面临前高压力,然而中长期结构性支撑依然较强。在全球铜资源紧缺持续、绿色能源革命带动电气化加速的背景下,预计以铜为首的有色金属供需产业结构向好不改,短期仅仅只是调整。 而自新冠疫情以来,全球治理体系的一场“极端压力测试”,其引发的区域经济冲击深刻影响了大国关系与各国实体经济发展,铜价强势背后反映的是以我国为代表的全球实体经济引擎存在较强支撑,同时各国主要经济政策刺激提供宽松的流动性环境,也促使机构一致看好铜市未来。 站在2021年年中节点,伴随我国、欧盟及英美等主要经济体疫苗接种率的提升,全球疫情形势整体趋稳为下半年全球实体经济复苏带来较强动力,这引发美联储为首的全球主要央行将提前收紧货币政策预期。然而下半年新冠防疫压力仍巨大,部分地区疫情失控或引发病毒不断变异升级导致全球性连锁反应。 展望下半年,考虑到全球新冠防疫仍是一场“团队竞速长跑”,而全球各国防疫与复苏的步调不一致,使得全球实体经济复苏及前景趋势并不稳定,这也将减缓欧美收紧政策刺激的步伐。从全球经济结构性增长来看,下半年海外经济复苏的主要推动力仍依赖主要经济体强有力的政策支持,特别是金融市场最为关注的宽松货币政策短期难转向,而积极的财政政策发力刺激仍不断加大。 从宏观大环境来看,据美联储数据,目前美国政府债务/GDP的比率已经超过120%,如果拜登政府提出的一揽子财政积极计划顺利实施,则美国政府随着支出的大规模增加,会使美联储即使有心提前收紧政策,也不得不在实体经济不稳的当下继续购买政府债务,或者购买资产降低利率,两者都将使社会货币量的投放增加。据美国商务部估计,美国2021—2025年的平均利率将在1.6%左右波动,这将为实际经济复苏及铜等大宗商品资产价格上涨提供整体宽松的宏观大环境。 铜被广泛应用于实体经济各个领域,当全球实体经济出现波动,铜价可能比其他经济数据更早反映出经济走向,因此被誉为“铜博士”。在本轮全球性经济与产业变局中,我国正经历和适应海外经济和政治环境的异变,在各国开启新一轮科技创新与先进制造业军备竞赛的格局下,国内铜为首的实体产业正面临抢抓资源、淘汰落后、调整结构、稳定内需、促进创新的产业升级节奏,短期产业面临阵痛调整期,长期将引来转型升级的结构性偏紧。 铜产业链方面,全球尤其是我国冶炼加工行业的原料定价权更多受到海外矿山供应的影响。我国为了满足自身庞大的工业化、城镇化需要,在全球有色等矿产资源的消费量占比超过50%,但产业链核心资源对外依赖度高达90%以上,这也导致我国有色中下游产业严重依赖南美、东南亚与非洲等地区的资源进口,但随着全球资源纠纷和平民主义抬头,尤其是在2021年南美密集的选举潮结果逐步出炉,智利、秘鲁等国大选出现左翼力量大幅壮大,对本国丰富的有色金属资源大幅增税已成为南美多国新当选政府最重要的政策态度之一。考虑到南美的智利、秘鲁两国铜矿供应在全球总量中40%左右的巨大占比,预计全球铜资源产地的供应扰动和开采成本增加将促使趋势性供应偏紧,而国储抛铜更多是稳定市场预期,而难以完全扭转铜市结构性紧缺的趋势,建议相关产业强化生产利润套保操作,趋势投资者聚焦回调后逢低买入机会。 |

|

|  |

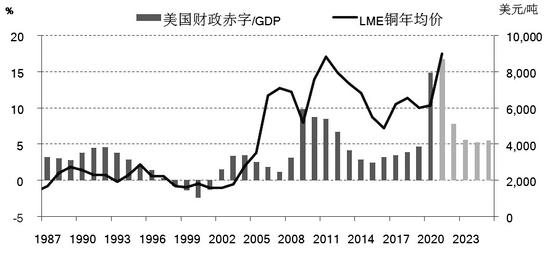

|