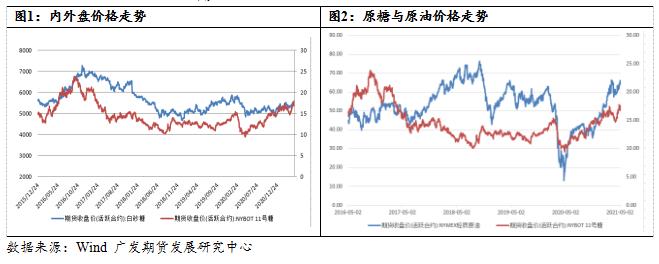

原标题:白糖(5787, 20.00, 0.35%):大涨过后,还能“甜”多久? 来源:文华财经 征稿(作者:广发期货 刘珂)--白糖市场近期维持外强内弱行情,外盘在4月1日触及至14.67美分/磅低位后开启反弹,后期在原油市场价格表现强势以及巴西干旱天气炒作背景中强势拉涨,至当前累计上涨幅度超过20%,而国内方面,消费情况不容乐观,3、4月消费数据较往年同期相比偏差,工业库存库存位于近几个榨季以来偏高水平,一度拖累内盘价格走势,近期的上涨更多是外盘带动,导致预期进口成本大增,从四月的累计上涨幅度来看,远逊色于国际原糖表现。郑糖盘面突破5600元/吨强压力位,资金面做多热情高涨,后市价格重心继续抬升还需关注新驱动面因素。

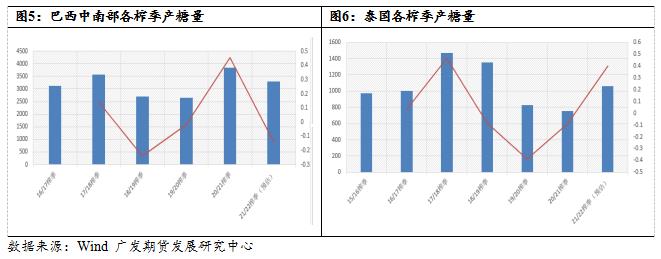

一.全球主产国产量复苏,下榨季供需矛盾不大 2020/21榨季进入尾声,供给呈现小幅缺口,而2021/22榨季供应出现小幅过剩情况。但是随着巴西天气的问题,供给的缺口逐步呈现出收敛态势。总体来看,供需矛盾不大,但阶段性的供需矛盾仍存。从机构预估情况来看,机构Datagro表示,虽然巴西甘蔗种植面临缺乏降雨情况,导致产量预估从2020/21年度的3,850万吨降至3,630万吨,泰国产量恢复,加上印度收成再创佳绩以及欧洲产量增加,是糖市从不足转为过剩的主要因素。另外,花旗银行(Citibank)预计2021/22年度全球食糖过剩量将小于市场最初的预期,降低至290万吨,比3月份的预测低约20%。减产主要受到迄今为止巴西甘蔗收成中观察到的状况影响。在几个月的恶劣天气之后,该国中南部糖厂开榨被推迟,等待作物更好地生长。花旗银行对今年第二季度的原糖平均价格预期为每磅16.20美元。 (一)巴西新榨季推进,预估2021/22榨季产量将下滑325万吨 巴西方面,由于乙醇价格的劣势,促使生产糖比生产乙醇更受糖厂欢迎,导致2020/21榨季甘蔗糖制比例飙升至历史最高位。巴西中南部20/21榨季于3月31日结束,产糖量达到创纪录的 3846.5万吨,同比增43.73%,糖厂使用46.07%的甘蔗产糖,大幅高于上榨季同期的34.33%。而2021/22榨季于4月正式开始,20/21榨季的开榨时间可能较去年同期延后,因巴西中南部的甘蔗作物长势或受到干旱天气的不利影响,通常每年的3月份巴西中南部开始新榨季的甘蔗压榨,但是今年多数糖厂到4月份才开始压榨。咨询机构Archer Consulting表示,在本月开始的巴西中南部2021/22年度中,预计该地区食糖产量为3505万吨,这将比上—年度减少325万吨。据估计,由于甘蔗生长期间的气候比正常情况下干燥,新榨季的甘蔗总压榨量预计为5.74亿吨,比上年减少4.35%。 (二)泰国结束压榨,下一年度产量复苏有望突破1000万吨 泰国方面,20/21榨季于3月31日结束甘蔗压榨,共计压榨甘蔗 6665.88万吨,同比减少11%,产糖757万吨,同比下降8.5%,为09/10榨季以来最低水平,但是,美国农业部(USDA)预计,泰国2021/22年度食糖产量将恢复到1060万吨,较2020/21年度因干旱骤降的产量大幅增加40%。泰国国内食糖消费预计将在2021/22年度小幅回升,至250万吨,出口估计达到约1045万吨。这一增长与2022年全球经济的复苏预期是一致的。尽管甘蔗耕种面积减少了约9%,但由于良好的天气条件提高单产,泰国的甘蔗产量预计将在2021/22年度增至9000万吨。 (三)印度榨季尾声,2021/22榨季产量也将逐步继续恢复 印度方面,印度20/21榨季截至4月30日累计产糖2991.5万吨,同比增加15.9%,未收榨糖厂为106家,同比减少6家,马哈拉施特拉邦大部分糖厂预计将在4月中下旬收榨,北方邦大部分糖厂预计将在4月上旬收榨,少部分糖厂会持续压榨至5月底。生产若是符合进度,产量最终预估在3050-3100万吨附近,而下一年度若是天气不出太大问题,产量将稳定在3000万吨以上水平。

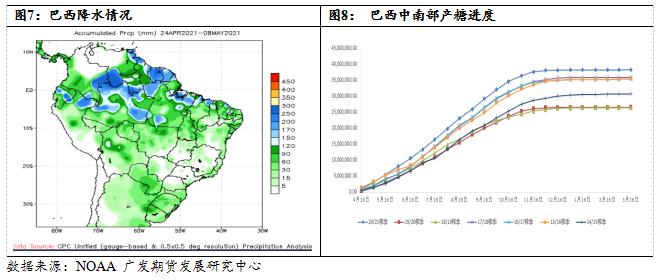

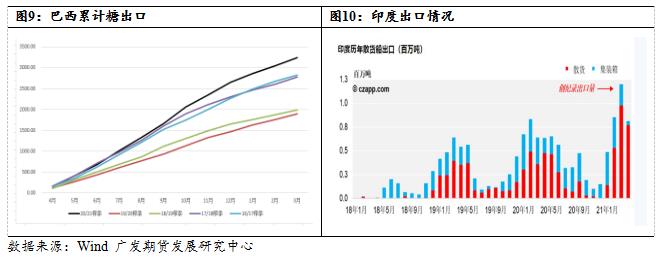

二.巴西天气成为焦点,主产国出口进度加快 自四月以来,巴西天气逐渐成为外盘炒作的一个热点,巴西新榨季开榨将近一个月左右,后市的天气走向将继续成为市场资金博弈的焦点。当前最大的问题是,可以对实际的甘蔗产量影响有多大。据机构调研,自去年10月份以来中南部累计降雨比该地区的历史常值低36%,这是十多年来最干旱的。且当前甘蔗的蔗龄也更老,因为持续的干旱使得翻兜(新植蔗)的进度落后。商品贸易商Czarnikow在最近的一份报告中称,预计巴西中南部2021/22年度甘蔗压榨量料降至自2012/13年度以来最低水平,因降水量低于均值影响了甘蔗作物生长。预计巴西中南部2021/22年度甘蔗压榨量料为5.58亿吨,低于上一年度的6.05亿吨。 从最新压榨数据显示,4月上半月,巴西中南部地区糖产量为62.4万吨,较之前一年同期的97.1万吨减少35.75%,巴西中南部地区甘蔗压榨量为1,563万吨,较去年同期的2,251万吨下滑30.57%。因开始压榨的糖厂不多且甘蔗含糖量不及上一年度作物。原预计将有160家甘蔗糖厂投入运营,但实际数量却降至142家,比去年同期减少了38家。不规律的降雨阻碍了甘蔗的生长,糖厂试图尽可能推迟甘蔗收获、延迟开榨,导致甘蔗压榨量减少。 而出口方面,巴西4月份出口原糖190.36万吨,去年同期为151.48万吨,同比增幅为26%。五月已发运38万吨,还有220万吨等待发运。这个数字已经高于上年同期的出口量,也超过了码头可以分配给糖出口的物流承载能力。再有新增的派船指令需要延后到六月份。印度方面,根据市场报告显示,印度糖厂已经签订的出口糖合同数量约为540-550万吨。超完成出口目标90%其中,2021年1-3月已经实际出口数量为252.4万吨,4月份实际出口数量约为100万吨,截至4月底实际累计出口糖数量超过350万吨。预计5月将实际出口80-100万吨食糖。强劲出口或将在一定程度上施压国际糖价走势。

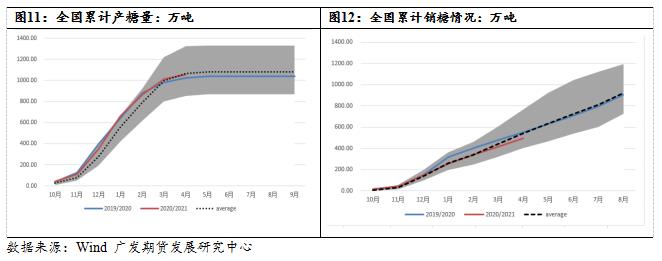

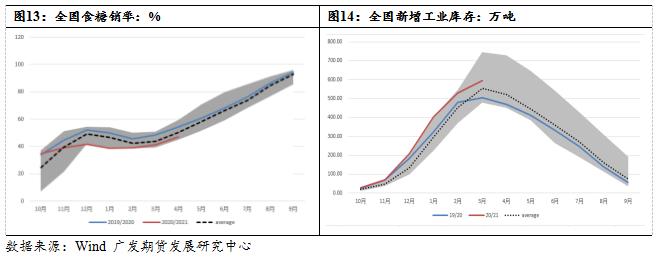

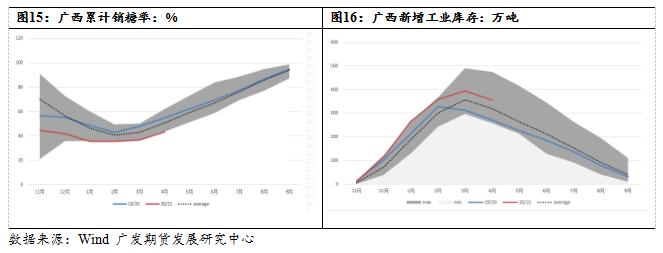

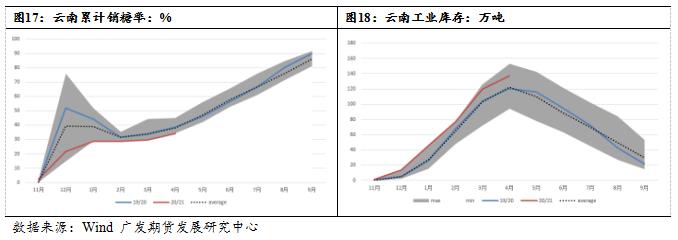

三.产销数据表现偏弱,后市关注消费 2020/21年制糖期全国制糖生产已进入尾声,除云南少数糖厂生产外,其他省(区)糖厂均已停榨。截至4月底,本制糖期全国已累计产糖1053.96万吨(上制糖期同期1020.98万吨),比上制糖期同期多产糖32.98万吨,本制糖期全国累计销售食糖495.57万吨(上制糖期同期552.77万吨),累计销糖率47.02% ,低于上制糖期同期54.14%,工业库存 594.12万吨,远高于去年同期的504.23万吨的水平。4月产销数据偏弱,将制约后期价格上涨的幅度。从今年年初以来,产销数据就相比往年同期偏差。 从主产区情况来看,广西,云南销售数据同比去年下滑,截止4月末,广西累计产糖628.79万吨,同比增加28.79万吨,单月销量43.62万吨,同比减少1.62万吨;云南累计产糖208.53万吨,同比增加11.92万吨,单月销量20.59万吨,同比减少2.21万吨。市场期待五一假期后的补库需求对行情利多,但其实多数销区贸易商基本在4月下旬就开始准备五月的库存这个也解释了4月下旬产区销售有起色的原因。产区集团都不足以维持过分上涨的现货价格,整体会倾向顺价平稳销售。国内市场盘面价格观察看,冲高回落,产区集团采购情况一般,看出市场对外盘带动上涨的行情稍有不买账,价格恐高。整体看,4月不管是分省或者全国整体工业库存结构国产糖存在一定的库存压力,尤其是进口许可没发放的时间点看,可能会导致国产糖和加工糖一起抢占市场的销售份额。进入5月纯销售期,以及夏季传统消费旺季,但是今年的温度相对去年来说偏低,需求和供应的博弈是否产销两旺将决定市场后市价格的上涨高度。

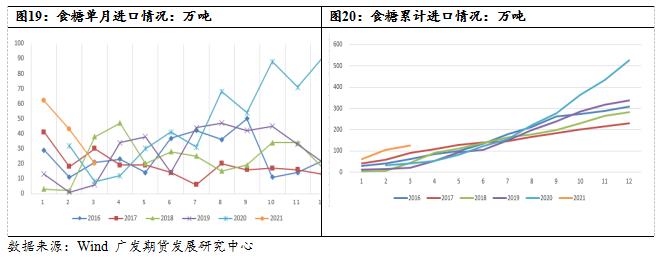

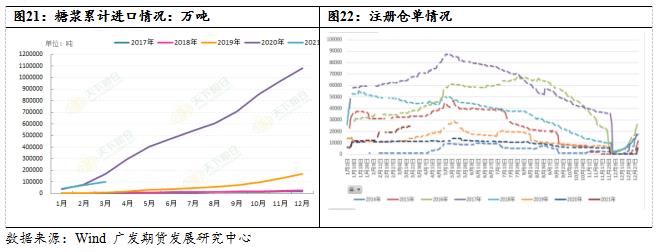

四.进口成本抬升,关注配额外发放进度 海关总署公布的数据显示,中国3月份进口糖食糖20万吨,同比增加12万吨,环比减少23万吨。2021年1-3月中国累计进口食糖125万吨,同比增加85万吨。20/21榨季截至3月底中国累计进口食糖375万吨,同比增加236万吨。 进口量相对于去年8月份以后来说相对比较少些,但是对比去年同期来说还是相对较高。另外,进口糖浆方面,由于泰国受天气减产影响,糖浆进口成本优势不再,从今年年初到3月,进口呈较中性状态。2021年3月份中国进口甘蔗糖或甜菜糖水溶液(税则号17029011)等三项合计2.63万吨,低于2月份的3.29万吨。2021年1-3月我国累计进口糖浆合计9.95万吨。 进口配额方面,今年进口糖和同期相比发放的节点估计差别不大。21年1月到4月,许可一直没发放,五月发放是必然事件。只要发放的进口许可量没有一次大量投放,那么对于市场的潜在利空就会打折。风险在于,是否存在五月份集中发放的情况,导致短期供应集中。而加工糖方面,加工厂最近库存量连续下降,但是同比仍处于偏高水平,若是5月集中发放许可,保税区至少130万左右库存都等着加工。供给相对来说还是相对充裕。 进口成本方面,外盘的前期的价格强势,截至5月7日,ICE纽糖报价17.49美分/磅,巴西糖进口配额内加工糖估算价为4413元/吨,与柳糖现价价差为1064元/吨,配额外加工糖估算价为5650元/吨,与柳糖现价价差为-173元/吨,与郑糖盘面价差为-40元/吨。在一定程度上配额外进口利润关闭,对于进口积极性有相对抑制作用。

五.后市行情展望 原糖近期受到前期巴西干旱导致的影响逐渐体现,短期原糖供应压力有限。巴西双周报利多落地之后,基金炒作继续推高的力度会减弱。且,2021/22榨季巴西预计减产的量可能会被印度,泰国的产量增幅给打平,全球供给呈现小幅过剩。原糖目前18美分到达有一定上方供应压力,前期上涨价格或提前透支了预期,存在一定调整需求。后期应继续关注巴西天气情况,以及进入夏季后印度,泰国季风情况,若是天气受阻,加上当前全球恶炒通胀,原糖价格或将重新更上一台阶,回到20美分/磅以上也不是很大问题。 国内方面,从广西调研21/22榨季甘蔗种植面积,未来广西食糖产量增减波动都不会太大,而甜菜的将减产幅度或将在35-40万附近,总体来看,产量的大幅缩减并不现实,而价格的变量在于进口与消费的驱动效果。进口方面,进口压力将在下半年增加,价格将进一步受到考验。但由于外盘价格上涨而使得配额外进口利润窗口关闭,加上今年的配额的发放量或将少于去年,而下游消费情况也将是后期价格重心上涨幅度的重要因素,目前白糖价格在5800元/吨,达到一定合理估值水平,在供应面还是偏宽松的态势下,预计今年糖价的高位不会太高,难过6000元/吨大坎,而且后期的上涨节奏和幅度也取决于后市微观层面,例如今年的夏季消费旺季行情的需求情况以及9、10月份的翘尾行情的表现。 作者简介:刘珂,英国莱斯特大学金融硕士,广发期货农产品高级研究员。专注于农产品产业链研究,聚焦白糖,棉花(16190, 55.00, 0.34%)、鸡蛋(4888, -3.00, -0.06%)等产业,形成了基于基本面和技术分析下的农产品品种套利与对冲方法论,对商品期权也有深入研究。多年来通过对宏观和农产品板块趋势研判,多次为专业机构和农产品产业链企业客户提供相关的风险管理方案。作为大商所玉米(2857, -1.00, -0.03%)期权讲师,2020年大商所期货学院生猪期货培训优秀学员,2017,2019年大商所十大投研团队、优秀投研团队核心成员,长期参与“保险+期货”项目,并且通过组织农产品产业链企业参与调研活动,积极帮助企业参与期货市场。专题报告常年在期货日报、中证报、和讯网等知名媒体平台上发表,并受邀参与有关媒体的采访。 |

|

|  |

|