记者 |张艺

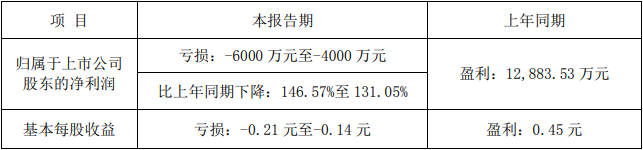

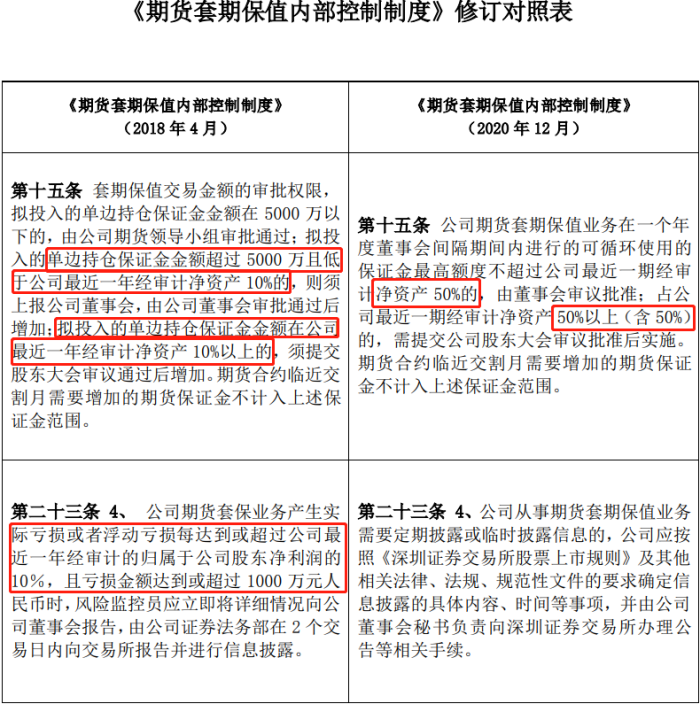

套期保值,原为企业规避风险的手段,如今在内控完全失效的情况下,反成了制造风险的工具。 菜籽油公司道道全(002852.SZ)1月12日晚间发布2020年业绩预告,公司预计2020年归属于上市公司股东的净利润亏损4000万元至6000万元。 此次巨亏,道道全将其归因为套期保值。有不具名大宗商品交易人士对界面新闻表示,按原则操作套期保值是不会出现亏损的,除非内控完全失效,套保变成了投机炒期货。 界面新闻发现,道道全在此前曾大幅度修改《期货套期保值内部控制制度》,似有亡羊补牢之意。  道道全2020年业绩预告套保变投机? 道道全2020年业绩预告套保变投机?道道全2018年、2019年和2020年前三季度归属于上市公司股东的净利润为2.22亿元、1.24亿元和0.90亿元。尽管出现下滑,但仍有盈利。 对于由盈转亏,道道全表示,公司以菜籽油类产品为主,主要原材料为菜籽原油,原料油成本占营业成本 80%以上。2020年特别是下半年以来,受国际贸易关系等因素影响,菜籽原油价格单边上行。报告期内,公司虽几次调整产品销售价格,但仍未完全抵消原材料价格上行对公司当期利润的影响。 另一方面,道道全一直对原材料采用套期工具进行套期保值,但因对报告期内原材料市场单边上行的行情判断有所偏差,导致报告期内套期保值产生平仓亏损约2.07亿元。 因套期保值所产生的平仓损益,按会计准则相关规定被认定为高度有效套保的平仓损益计入成本、被认定为非高度有效套保的平仓损益计入非经常性损益。报告期内套期保值平仓损益的具体认定,将以审计机构审计认定为准。 所谓套期保值,顾名思义,其产生便是企业为了规避原材料或成品价格波动风险,而在期货、现货两个市场进行反向交易,以实现保值目的。 “如果严格按照套期保值的控制措施,不论行情是涨是跌,都不可能出现亏损,当然也不会有盈利的。”一位不具名大宗商品交易人士对界面新闻表示。 “有企业因此而出现巨亏,一定是公司内控出了问题,进行期现市场不对等的单边操作了。套保变投机,这是有违套期保值原则的。”该人士称。 套期保值操作必须遵循四大原则,包括品种相同或相近原则、月份相同或相近原则、方向相反原则、数量相当原则。 方向相反原则要求套保操作时,在现货市场和期货市场的买卖方向必须相反。由于同种(相近)商品在两个市场上的价格走势方向一致,因此必然会在一个市场盈利而在另外一个市场上亏损,盈亏相抵从而达到保值的目的。 数量相当原则要求套保操作时,期货的商品数量必须与现货市场上要保值的商品数量相当;只有如此,一个市场的盈利(亏损)才能覆盖另一市场的亏损(盈利)。 套保内控现异常界面新闻发现,道道全的套期保值内控确有重大异常。 在2020年12月16日,道道全披露了修订后的《期货套期保值内部控制制度》,对其中最核心的两条进行了大幅度的修改。 其中第十五条,董事会审议套保保证金额度标准由原“单边持仓保证金金额超过5000万且低于公司最近一年经审计净资产10%”大幅提升至“不超过公司最近一期经审计净资产的50%”。 同样,股东大会审议标准由原“单边持仓保证金金额在公司最近一年经审计净资产10%以上”修改为“占公司最近一期经审计净资产的50%以上(含50%)”。 第二十三条中,套保信披规范也由明确的金额调整为并不明晰的规则。 “公司期货套保业务产生实际亏损或者浮动亏损每达到或超过公司最近一年经审计的归属于公司股东净利润的10%,且亏损金额达到或超过1000万元人民币时,”风控员应立即向董事会报告,公司证券法务部在2个交易日内向交易所报告并进行信息披露。 修改后的规则是,按《深圳证券交易所股票上市规则》等要求确定信息披露具体内容、时间等事项。这只是上市公司信批的基本规定。

在现在看来,当时的《期货套期保值内部控制制度》的修改似乎是一种亡羊补牢的事后修改行为。 同日道道全发布了董事会通过增加2020年套期保值占用期货保证金余额的议案。将原计划的“在2020年占用期货保证金余额在人民币5000万元以内”增加至“不超过公司最近一年经审计净资产的10%”。 道道全2019年末经审计净资产为19.67亿元,则套保额度调整至1.97亿元,大增3倍。 截止2020年12月14日,道道全套期保值买入占用期货保证金余额为4742.25万元、卖出占用期货保证金余额为2661.79万元。 修改之时距2020年截止只有半个月的时间,此时道道全匆忙修改章程、增加额度,其目的何在? 在接下来的半个月里才出现投资巨亏似乎有点难以让人相信。 2020年菜油期货指数探底回升。1-4 月份菜油期货价格一路下探至最低6527元/吨。5月起,菜油期货价格飞涨,最高触及9793元/吨,年内振幅高达50%。但与5月至12月相比,最后的十几个交易日异动并不明显。 若合理推测巨亏发生时间更早,则道道全《期货套期保值内部控制制度》形同虚设,套保的交易金额和公司信披是已明显违背了内控制度。 进入2021年后,菜油价格再度大幅冲高突破10000元/吨,最高达10223.22元/吨。以道道全如此套期保值操作,亏损会否延续至2021年,是个问号。  |

|

|  |

|

微信:

微信: QQ:

QQ: